靠卖小黑伞起家的网红户外防晒品牌蕉下,于今年4月向资本市场发起了冲击,拟融资继续抢占市场,在户外防晒这条黄金赛道中抢蛋糕。

上月,蕉下招股书在港交所显示失效。但蕉下并不甘心,趁着近期港股市场IPO热度上升机会,于近日在港交所更新了招股书。

蕉下向市场提交的新成绩相当亮眼。2022年上半年,蕉下强势扭亏,走出了连年亏损的漩涡。

招股书显示,公司在今年上半年实现营收22.11亿元,同比大增81.3%;实现净利润为4.91亿元,而去年同期公司录得35.12亿元的巨亏。

如此靓丽的成绩单,不得不令市场对户外运动市场重新看待。蕉下作为户外防晒市场的一哥,值得我们认真了解一番。

卖防晒品的“网红”

蕉下俘获了众多城市年轻女孩的“芳心”,让这些女孩愿意以上百元购买一把伞、一顶帽子,这背后,蕉下可花了不少功夫,成功将自身打造成为一个“网红”。

2013年成立那年,蕉下推出了防晒用途的双层小黑伞,瞄准了年轻女性户外产品市场。此款小黑伞一出,就证明了蕉下的定位是对的:该小黑伞既能防晒又时尚,而且定价不菲。

只要能美,很多年轻的女孩不会太在乎价钱,售价在自己支付能力范围内就OK,毕竟她们防晒也要美美的。

小黑伞获得不错的销量后,蕉下尝到了甜头,开始从两个方向抓准年轻女孩的需求:一方面,推出更多时尚的防晒产品,包括防晒服、围巾、鞋子和口罩等;另一方面,蕉下将销售渠道和品牌打造都搬到了线上,抓住互联网电商以及网红发展的这一波机遇。

为将自己打造成网红,以使产品获得高溢价和高曝光率,蕉下不像传统制造企业一样走寻常路,而是与网友们“交个朋友”,拉近与潜在消费者的距离。即,公司通过在抖音、小红书等社交平台投放测评、软广和直播等,形成以消费者防晒需求为导向的多平台营销矩阵,扩大消费者触达面。

同时,蕉下还借着艺人的光环,打响了自己品牌。单是在2021年,蕉下就与当红明星赵露思以及超过600个KOL合作,合计为品牌带来了45亿的浏览量。

借此手段,蕉下成功将其品牌打造成为“网红”。

根据统计,在抖音平台上,蕉下旗舰店和蕉下个人防护旗舰店的粉丝量分别达90.6W和95.7W;微博平台上,蕉下粉丝量为11.8W;小红书平台上,蕉下粉丝量为5.8W,而与蕉下产品相关的笔记有6W+篇;京东平台,蕉下自营旗舰店关注人数有148.3W;天猫平台,蕉下官网旗舰店粉丝数则高达481W……

以上是蕉下在各大电商平台和社交平台的粉丝量,我们再看一下蕉下的这些粉丝能有多忠诚。

我们以蕉下主要的销售渠道之一天猫旗舰店运营数据为例。2019年-2021年,蕉下来自天猫旗舰店的付费客户数分别为100万人、300万人及750万人,两年时间暴增6.5倍;2021年上半年及2022年上半年,付费客户数分别为450万人及550万人。

然后是复购率。2019年-2021年,蕉下天猫旗舰店的复购率分别为18.2%、32.9%及46.5%;2021年上半年及2022年上半年,天猫旗舰店分别有29.4%及35.8%的客户购买两款或以上单品。

综上看,与很多传统的户外运动品牌相比,蕉下在线上可以说是混得风生水起,粉丝众多,复购率高。

我们都知道,粉丝量庞大的网红往往有很强的吸金能力。蕉下依靠打造出来的网红标识,过去几年营收也一路高歌猛进,2019年-2021年,公司收入由3.85亿元增至24.07亿元,复合年增幅高达150%。

首吃螃蟹的好处:卖得贵,赚得多

一个网红收获了数量庞大的粉丝群体后,就算这位网红带货的商品价格偏高,那也有很多忠实粉丝甘愿做一枚“剁手党”。

例如,粉丝数千万的网红李佳琦,其带货的口红,数百元的价位都被粉丝给“野性消费”了。这就是一个网红知名度高所带来的效应。

蕉下这个品牌,在防晒领域也是知名度极高的“网红”。基于此,蕉下的户外鞋服和雨具在国内主流电商品牌上都称得上是最贵之一。不但贵,而且还逐年涨价,这也让蕉下拥有了很高的利润率。

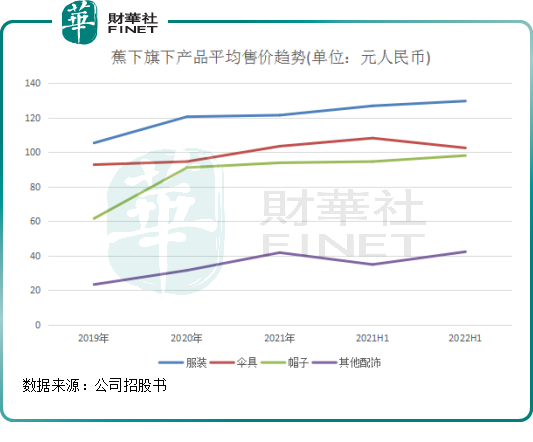

上图可以看到,蕉下旗下的服装和帽子平均售价逐年上升,2022年上半年平均售价分别上升至了129.7元及98.1元。整体上看,伞具和其他配饰的平均售价也呈上升趋势。

商品卖得越来越贵,并不影响蕉下的销量。2021年,蕉下所有产品的销量为3095.8万件,较2019年增长超过5倍。

商品卖得如此贵,那蕉下的毛利率自然不会低。2022年上半年,公司整体毛利率达60.3%,这个水平已超过大部分的服装企业,能与国内头部运动品牌相抗衡了。同报告期内,安踏(02020.HK)的毛利率为62%,李宁(02331.HK)为50%,羽绒服之王波司登(03998.HK)2022财年的毛利率为60%。

2022年上半年,蕉下的利润不受上年可转换可赎回优先股公允价值变动的影响,因此其利润水平能真实反映其盈利能力。报告期内,蕉下净利润为4.91亿元,净利润率达22.21%,在业内处于较高水平。

小结:

在国内户外防晒市场,蕉下这个名牌知名度是最高的,为国内第一大防晒服饰品牌。

这些成绩的背后,是蕉下定位精准,抓住了都市年轻女性的需求,特别是这两年来户外运动旺盛的趋势,也让蕉下踩准了风口。而在“网红”领域的成功打造,也让蕉下收获了一大波忠实粉丝,带动了公司产品的量价齐升。

当然,再亮眼的成绩单也会有瑕疵,蕉下面临的风险,投资者也需关注。

风险一:蕉下的成长主要是靠打造精选单品的方法论,公司大部分收入来自数量有限的畅销单品。2022年上半年,公司前30款畅销单品产生的收入占比超过了七成。若市场消费偏好和消费模式出现变化,对蕉下的打击是不小的。

风险二:轻研发、重营销,在鞋履市场中不是一个值得称赞的打法。2022年上半年,公司研发费用占营收比重仅为2.85%,而分销及销售费用占营收比重达32.8%。

在这种情况下,虽然在户外防晒市场维护了自身“网红”的地位,但消费者对产品品质越来越挑剔的今天,一家企业的产品迭代若没有研发做支撑,忠实粉丝向不忠实方向转变也不是不可能。

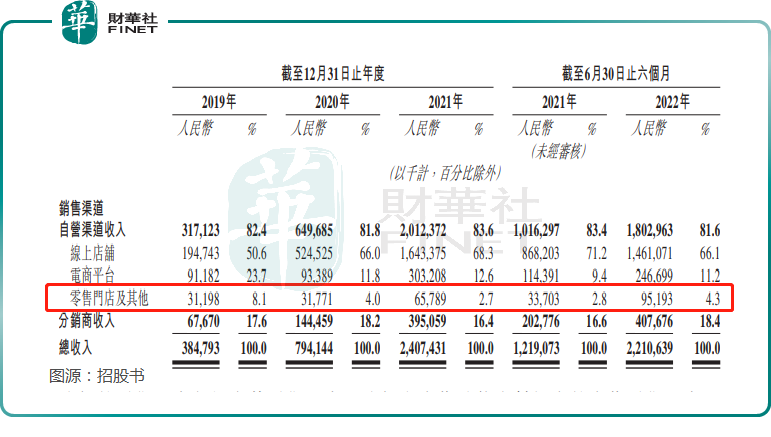

风险三:现在的市场都讲“新零售模式”,即线下及线上都要有所平衡发展,以全方位贴近市场。蕉下的“网红”特征,也使其离“新零售模式”有些遥远。

截至今年6月底,公司在线下的零售门店只有99家,其中58家为合作零售门店,报告期内公司来自线下市场的收入(零售门店及其他销售渠道)比重仅为4.3%。阿迪耐克,和李宁安踏等大型运动品牌,哪家不是深入布局线下销售网络,以增强消费者体验和扩大受众面的?

在招股书中,蕉下表示:拟以部分上市募资所得款项用于在未来五年拓展公司的国内线下销售渠道,在中国人口密集的一、二线城市及其他具有消费潜力的城市的大型商业中心和购物广场开设约50家新零售门店。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)