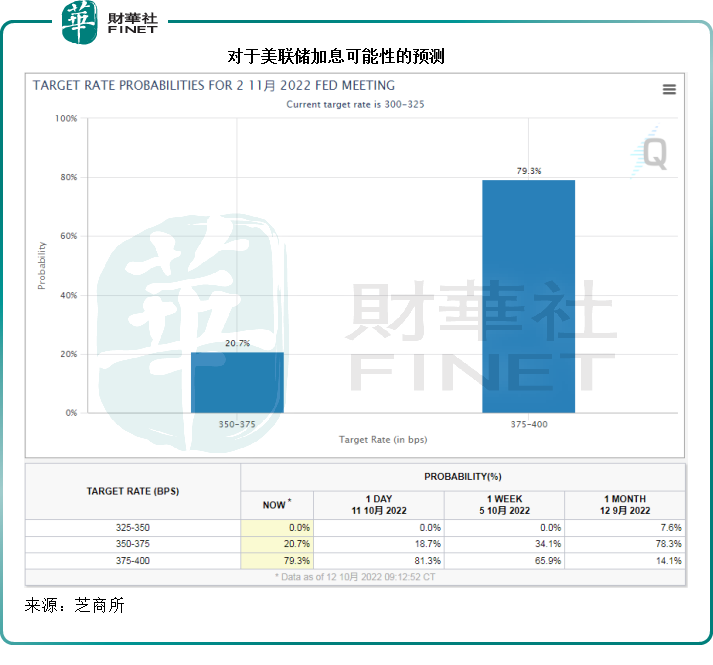

尽管美联储下一次于11月加息的可能性基本上已百分百,但对于加息幅度,市场存在诸多的揣测。

加息幅度维持在之前三次的75个基点水平,是目前的普遍观点,也是资金纷纷逃离美股市场的直接理由;但是如果加息幅度缩小至50个基点,甚至25个基点,对于美股来说,将变成大利好——让华尔街看到了美联储转“鸽”的希望。

因此,这周的两个经济数据备受注视:一个是2022年10月12日晚公布的PPI(生产者价格指数),另一个是将于2022年10月13日晚公布的CPI(消费者价格指数)。

PPI超预期,但核心PPI持平

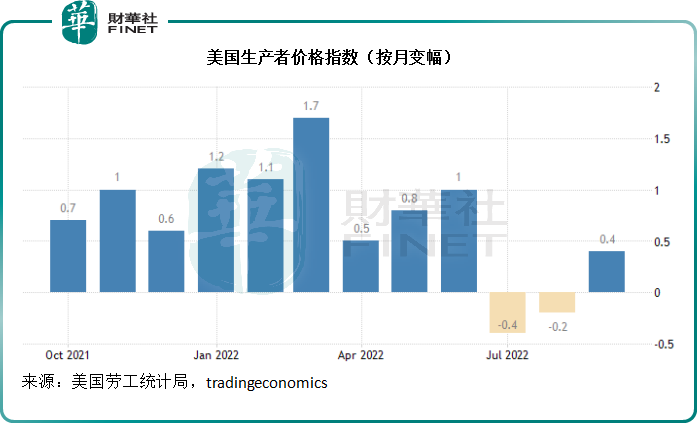

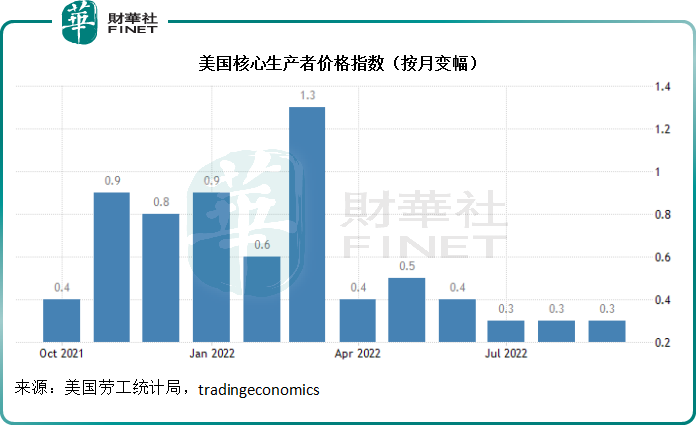

刚刚公布的PPI显示,2022年9月份反映对成品需求的美国生产者价格指数按月上升0.4%,这是三个月来的首次回升,是市场预期的上涨幅度0.2%的两倍。

不过,9月份扣除食品和能源之后的核心生产者指数按月上升0.3%,与过去两个月一样,为两年半以来的最低,也符合市场预期,见下图。

能源价格或并非这次生产者价格指数上涨的最大因素。从细分数据来看,柴油燃料涨幅为9.1%,居民天然气涨幅为2.6%,但汽油价格下跌2%,或一定程度上缓和了燃料价格上涨的幅度。但是食品价格涨幅依然达到1.2%。

以此来看,就生产者价格而言,美国9月份的核心通胀和能源通胀都大致上维持稳定,但是食品价格上涨或是导致生产者价格指数超出预期的主要原因。

提前一天发布的生产者价格指数高于预期,或让市场对于第二天公布的消费物价指数(CPI)不敢抱有太大希望。而且美联储发布的9月份会议纪要也显示,大致上同意将利率提高至更起到限制作用的水平,并维持在此水平一段时间,以实现降低通胀的目标,这意味着下一次大幅加息的可能性依然很高。

芝商所的美联储观察数据显示,美联储11月份加息75个基点的可能性依然高达79.3%。

其他影响因素

事实上,国际局势时刻在变化,今天的利好,有可能会成为明天的雷。

OPEC+定下了下个月起每日减产200万桶的产量计划,这对于全球原油供求关系的影响有待观察,但是从当前的数据来看,OPEC+参与国中,并非全都能按照生产计划进行,实际产量或未达到生产计划要求,所以就算降低每日产量计划,其实际影响未必如市场认为的那么大。

在发布的月度报告中,该组织下调了2022年全球石油需求增长预测至每日264万桶,比之前的预测减少46万桶/日,这是今年4月以来的第4次下调,而且还削减了明年的预估值至增加234万桶/日,较之前的预测少36万桶/日。

另一方面,国际货币基金组织(IMF)近日维持全球增长率预测值在3.2%的水平,但将明年的预测值下调至2.7%,较7月预测值低0.2个百分点。

该组织认为,2023年全球将出现大范围的增长放缓,占全球经济三分之一左右的国家将在今年或明年发生经济萎缩,其中美国的货币和金融环境收紧将导致其明年的增长率降至1%。

美国能源信息署(EIA)近日也表示,今年余下时间至2023年,美国的石油需求和产量预计将比之前预测的增长更慢。

换言之,明年全球经济很可能放缓,而这将影响到对能源的需求,OPEC+降低产量计划,未必会扩大供求缺口,或许更能贴合全球经济发展的步调。

从油价走势来看,尽管OPEC+提出的减产规模为疫情以来最大,但油价未见大的涨势,反而出现调整,见下图。

基本金属方面,美或限制俄铝进口。受此影响,港交所(00388.HK)上市的俄铝(00486.HK)于10月13日低开2.4%,半日曾低见3.06港元,跌幅达8.11%,现报3.11港元,约合472.5亿港元(约合60.19亿美元)。

而另一边厢,在纽交所上市的美国最大铝业公司美国铝业(AA.US)却大涨5.31%,收报39.86美元,市值71.72亿美元。

事实上,铝价于2020年初疫情爆发时见底后,已掀起了一袭波澜壮阔的行情,并在今年初到达高位的3,873.5美元/吨,主要得益于电动汽车产量飙升所带来的需求憧憬,但3月美联储加息周期展开之后,对于全球经济环境的展望转弱,已令铝价从高位回落。

上述传闻曾一度带动3月期铝飙上2,400美元水平,随后回落,或显示出对经济前景的忧虑要甚于对供应减少的疑虑。

总而言之,关于全球经济、需求以及通胀的官方数据和传言,依然左右着全球股市的变化。即将公布的美国CPI将带来更多关于加息的启示,可密切留意并做好风险管理。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)