10月25日,三次向港交所递表的乐普心泰医疗科技(上海)股份有限公司(下称“乐普心泰医疗”)终于通过了港交所的聆讯,公司可以择佳日敲钟上市,成为港股医疗器械板块一份子。

据港交所数据显示,过聆讯之前,乐普心泰医疗分别于2021年6月25日、2022年1月14日及9月9日共三次向港交所递交了上市申请书。

如果乐普心泰医疗年内在港股主板上市成功,将成为乐普系年内港股上市的第二家企业。第一家上市的是乐普生物-B(02157.HK)于2022年2月在港交所主板上市成功。

有意思的是,乐普生物此前也是三次递表港交所之后,才通过聆讯上市的。但是,相较于先于自己上市的乐普生物,乐普心泰医疗成立时间不仅更早,而且深耕的赛道具有广阔的市场前景。

乐普心泰医疗于1994年成立,致力于主要针对结构性心脏病的介入医疗器械的研发、生产及商业化。

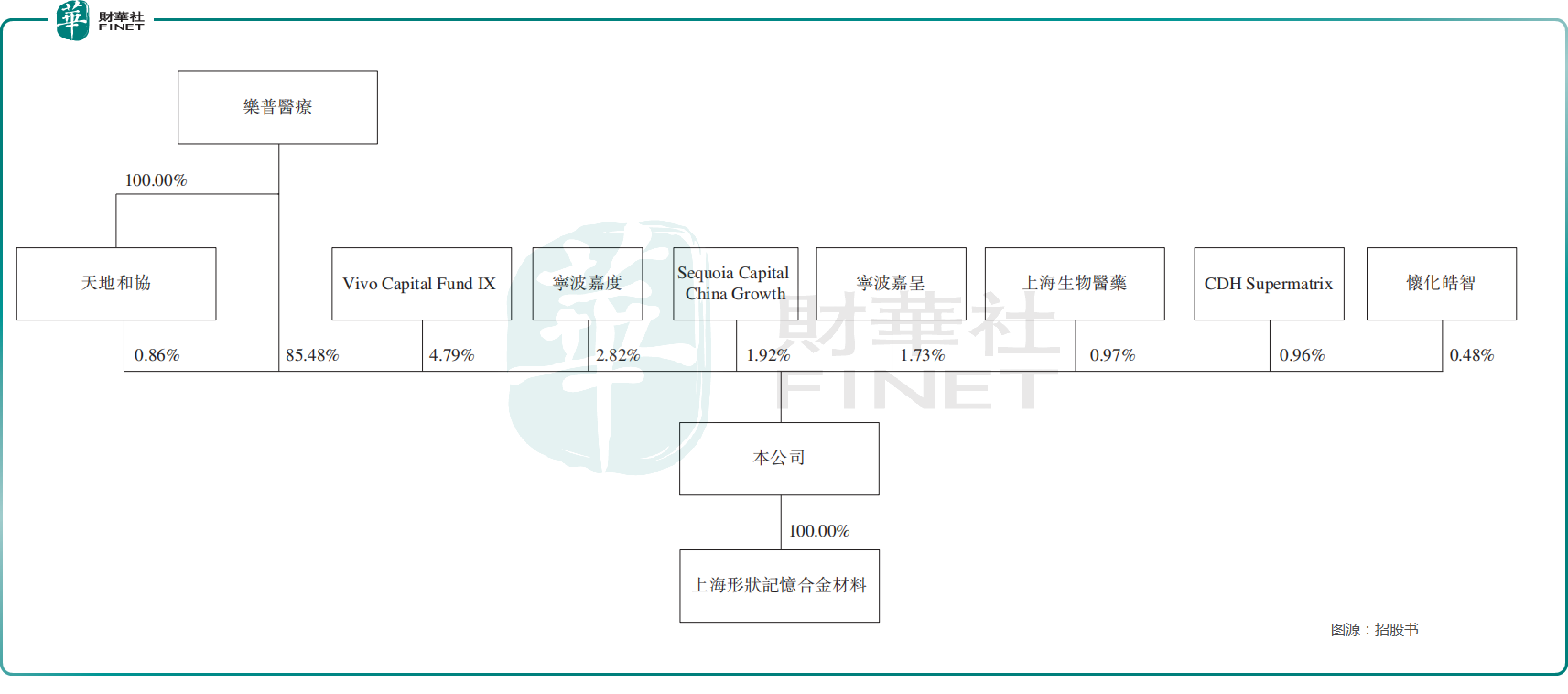

股权结构方面,IPO前,乐普医疗连同其全资附属公司天地和协合共持有乐普心泰86.34%股本权益。另外,维梧资本持股4.79%,宁波嘉度持股2.82%,红杉资本持股1.92%,上海生物医药持股0.97%,鼎晖资本持股0.96%,怀化皓智持股0.48%。

目前,乐普心泰医疗的产品组合有两个主要部分——封堵器产品及心脏瓣膜产品。

据了解,针对结构性心脏病的介入医疗器械市场主要包括三大应用领域,即先天性心脏病、心源性卒中及瓣膜病。

根据弗若斯特沙利文报告,中国针对结构性心脏病的介入医疗器械市场的市场规模预计由2021年的人民币20亿元增至2025年的人民币104亿元,年复合增长率为51.0%。可见,乐普心泰医疗所处的针对结构性心脏病的介入医疗器械市场前景非常广阔。

目前,乐普心泰医疗是中国最大的先天性心脏病封堵器产品及相关手术配套产品制造商。

根据弗若斯特沙利文报告,按2021年于中国销售确认的收入计,乐普心泰医疗的市场份额为38.0%。而在中国,国内先天性心脏病封堵器制造商主导了市场,2021年的合计市场份额约为91.5%。

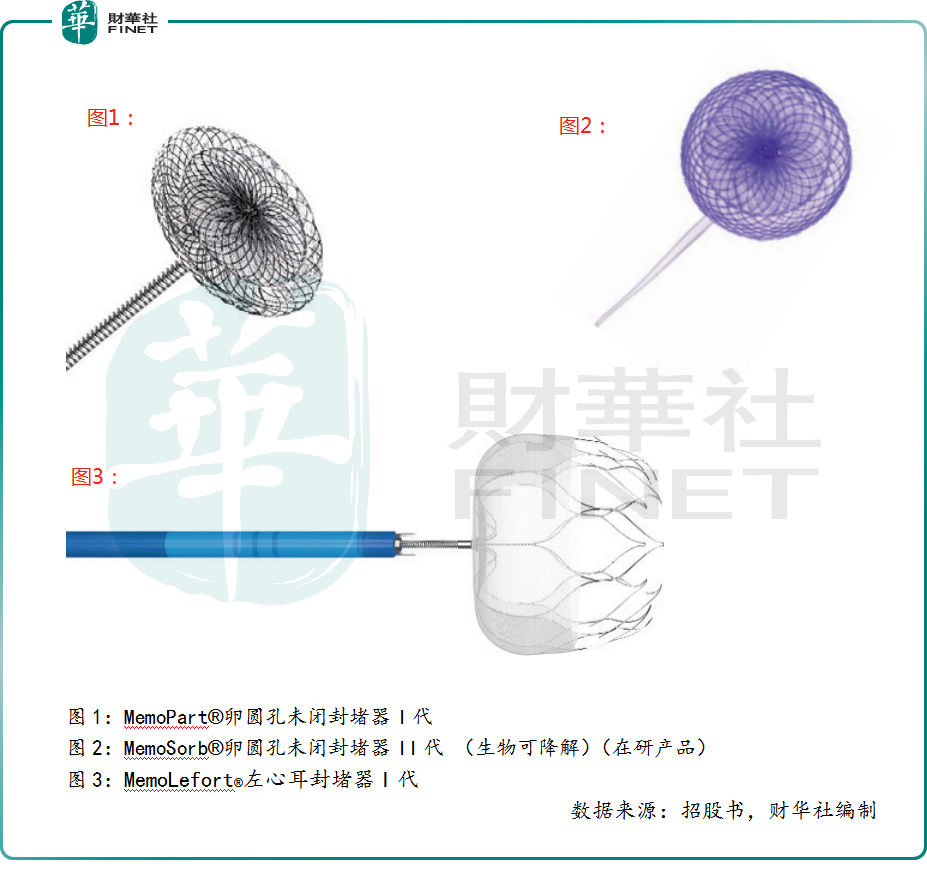

对于公司在核心产品竞争力,乐普心泰医疗在招股书中指,公司的卵圆孔未闭封堵器产品及左心耳封堵器产品针对心源性卒中及相关症状(结构性心脏病的另一个主要应用领域),是屈指可数的商业化产品。

据弗若斯特沙利文报告称,乐普心泰医疗在中国发展了最全面的心脏瓣膜在研产品组合,这是结构性心脏病的最大应用领域,目前在中国普遍未被开发。

研发管线方面,截至2022年10月18日,乐普心泰医疗拥有20款已上市封堵器产品、9款封堵器在研产品以及21款主要心脏瓣膜在研产品。公司的所有产品均为自主研发。此外,研发实力及专利方面,乐普心泰医疗取得了包括在中国的232项注册专利及51项待决专利申请,以及在美国和欧盟的14项申请中专利。

商业化方面,据招股书显示,2022年,乐普心泰医疗的生物可降解室间隔缺损封堵器于2022年2月获得了国家药监局的批准,并且公司的生物可降解封堵器介入输送装置于2022年5月获得了国家药监局的批准。

乐普心泰医疗还强调,自2023年至2024年,公司计划推出14款新产品,包括生物可降解房间隔缺损封堵器在研产品、生物可降解卵圆孔未闭封堵器在研产品、经导管植入式主动脉瓣膜系统及TMVr-A系统,均处于不同预发布阶段。

经销网络方面,或许是背靠乐普系的缘故,乐普心泰医疗当前经销网络已经覆盖全国超200家经销商。据招股书显示,截至2022年6月30日,乐普心泰医疗已建立拥有288家经销商的全国性网络,已覆盖878 家医院。

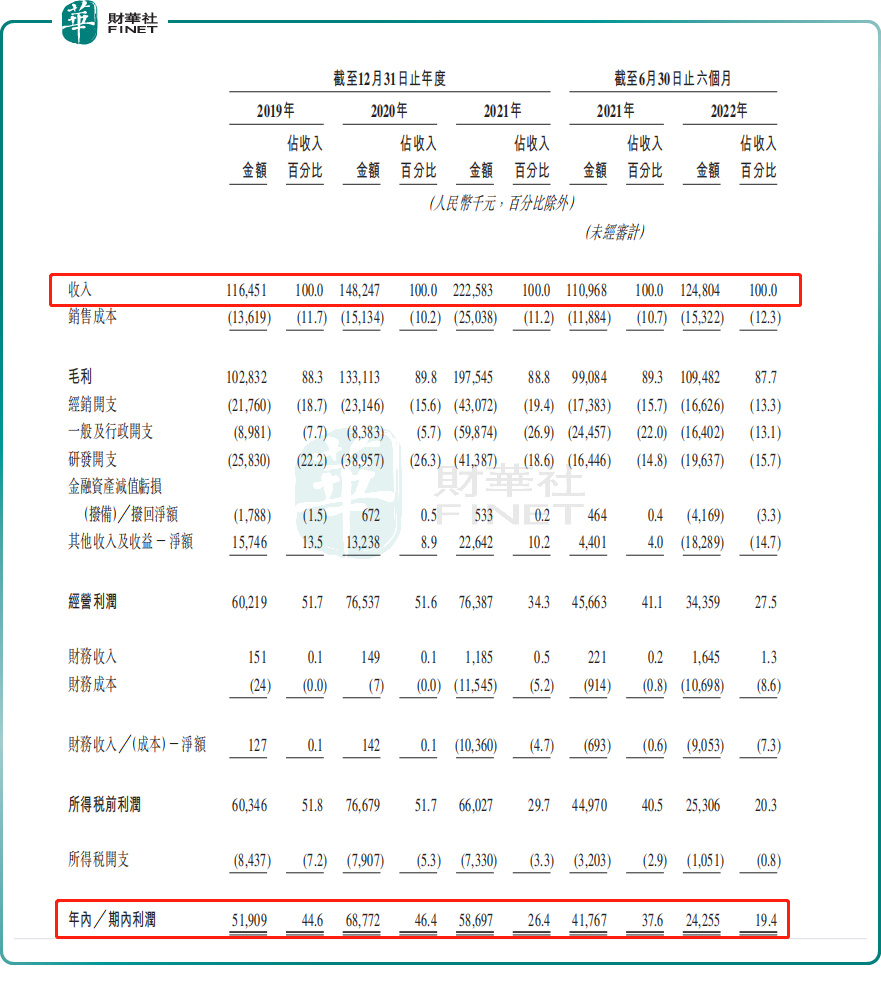

基于拥有商业化产品及庞大经销网络,乐普心泰医疗已经能实现微盈利,但业绩稳定性并不佳。

营收方面,2019年、 2020 年、2021年、2021年上半年及2022年上半年,乐普心泰医疗实现收入分别约为1.16亿元、1.48亿元、2.23亿元、1.11亿元、1.25亿元。其中,超9成收入贡献是来自于经销商渠道。期内利润则分别约为5,190.9万元、6,877.2万元、5,869.7万元、4,176.7万元、2,425.5万元。自2020年起,利润呈现逐年递减态势。

写在最后

相较于其他已上市医疗器械企业,乐普心泰医疗优势在于多数产品进入商业化初期,后续业绩表现及稳定性或将成为公司拉长竞争对手差距,以及获得港股投资者青睐的关键。

短时间内,乐普心泰医疗上市之后表现或许是打新投资者比较关心的地方。年初至今,港股IPO市场受经济环境影响,IPO企业可谓是上市一家破发一家,尤其是生物科技公司及医疗器械公司,上市首日破发已经它们的“魔咒”。

在此背景之下,乐普心泰医疗能否打破这一“魔咒”,我们拭目以待吧。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)