美联储的加息周期如期推进。

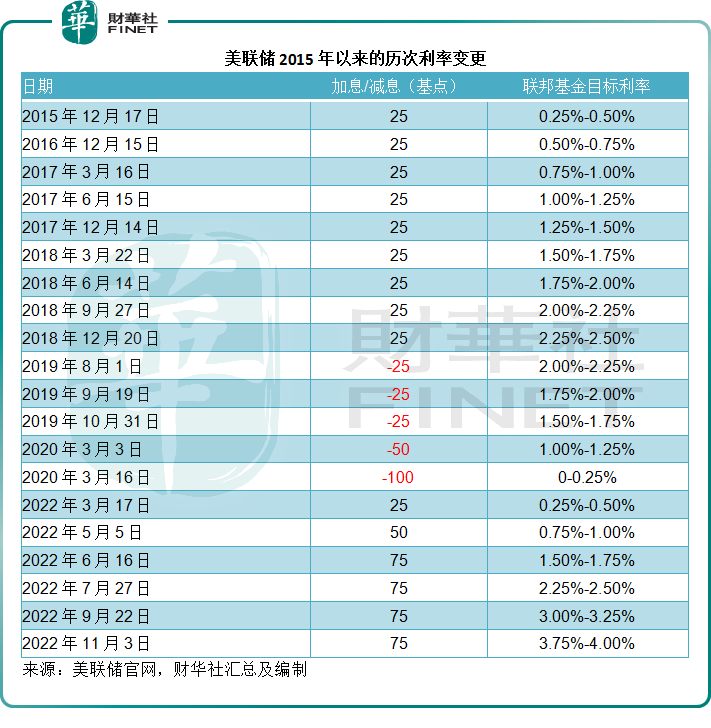

亚洲市场2022年11月3日凌晨,美联储宣布加息75个基点,将联邦基金目标利率调高至3.75%-4.00%,这是今年以来连续第4次加息75个基点,见下表。

除了加息之外,美联储还将继续大幅度削减资产负债表的规模,包括继续削减持有的国库券和机构债权以及按揭抵押证券。

加上这次加息在内,美联储今年以来已加息3.75个百分点。该央行预计,继续上调联邦基金目标利率区间的举动是恰当的,目标是将通胀降至2%的水平。

联储局承认,其货币政策举措已令财务状况显著收紧,而且也看到了这些影响反映在对利率最敏感行业的需求上,例如房地产。而货币收紧政策对压抑通胀的影响仍需要时间来全面释放,因此联储局表示,在未来调整加息步伐的时候,将会考虑接连收紧货币政策的累积影响,以及其滞后反应。

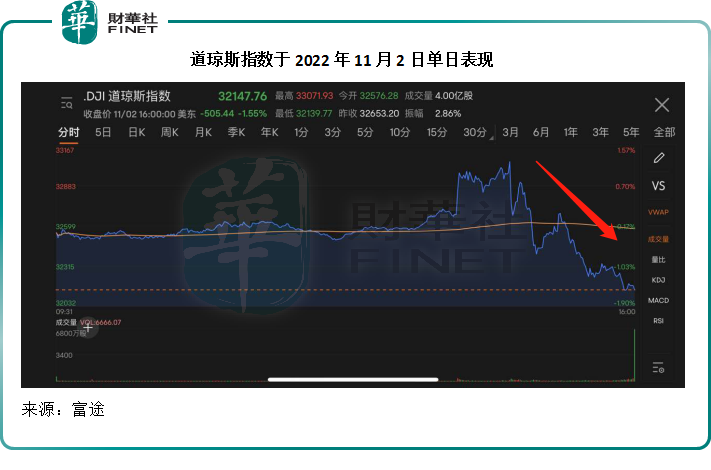

在宣布加息结果之后,美股大涨,见下图,议息结果公布后,道琼斯指数(DJI.US)曾一度涨逾400点,但是在美联储主席鲍威尔发表会后声明后,指数急剧下滑,最终以接近全日最低收市。

鲍威尔的讲话何以引发股市掉头向下?

在鲍威尔讲话前,美联储的议息结果符合市场预期,而且发布的声明多少有些“鸽派”的意思:如果出现阻碍维持委员会(通胀)目标的风险,委员会随时准备好在恰当的时候调整货币政策立场。委员会的评估将考虑到公共健康、劳动力市场状况、通胀压力和通胀预期,以及财务和国际等的情况。

这让市场感到,美联储的加息态度似有松动之意。

然而,鲍威尔的会后声明,却透露出另一个信息:加息步伐可能适时修正,但会不惜延长加息周期,以达到控制通胀的目标。

更为重要的是,鲍威尔透露出对过热劳动力市场的忧虑。

先来看美联储这次加息的经济背景:

美国经济增长速度已较去年同期显著放缓:上季的实际GDP增幅为2.6%。最近的经济指标显示本季的支出和生产维持适度增长,消费支出增长较去年有所放缓,部分与实际可支配收入降低以及财务状况有所收紧有关。按揭利率上升的影响已反映在房屋活动显著收缩上。加息和产出增长放缓显然对商业固定投资带来压力。

尽管经济增长有所放缓,劳动市场仍极度紧张,失业率跌至50年低位,职位空缺仍然极高,工资增速加快。新增职位数仍显示就业市场欣欣向荣,8月和9月的月均新增就业数均达到28.9万份。尽管就业职位空缺已经从高位回落,而且职位增长的步伐也较今年较早时有所放缓,但劳动力市场仍然失衡,需求显著高于可用劳动力的供应。相较年初,劳动力参与度变化不大。

通胀仍远高于联储局较长远的目标2%。9月份的年化PCE(个人消费指数)物价上涨6.2%;不考虑波动极大的食品和能源,核心PCE价格上涨5.1%。最近的通胀数据又再超出预期,从商品到服务,价格压力仍然明显。

虽然当前的通胀仍处于较高水平,但较长远的通胀预期仍在可控范围。不过,如果当前的高通胀持续,较高通胀预期持续的可能性也扩大。

在会后声明中,鲍威尔表示,将在一段时间内维持紧缩性政策,以恢复价格稳定性。未来的利率决策将取决于整体数据的表现以及对于经济活动和通胀前景的暗示。降低通胀可能需要在一段时间内维持低于趋势的增长和为就业市场降温。恢复价格稳定性是实现较长远最大就业和稳定价格的关键。

这意味着美联储不会因为就业市场放缓而“手下留情”,而会继续将收紧货币政策进行到底,华尔街自然不买账。

议息结果发布后对资本市场的影响

确定加息后,道指收跌1.55%,纳斯达克指数(IXIC.US)收跌3.36%。

美国两年期国债收益率上升5.8个基点,现报4.63%,十年前国债收益率升5.4个基点,现报4.12%,继续倒挂,差距稍微扩大。

美元指数单日上涨0.53%,现报111.9318,其中兑欧元微跌0.16%,兑英镑微跌0.3%,或因两地央行很大可能继续加息75个基点,与美元利差暂时不会扩阔。美元兑日元升0.39%,或反映美元与维持利率的日元利差进一步扩大。

下次加息展望

对于美联储和鲍威尔的声明,解读可以有很多,但是对于接下来12月的加息预期,似乎多了一些笃定。

芝商所的数据显示,12月议息时加息50个基点的可能性由1日前的44.5%升至61.5%,加息75个基点的可能性由1日前的49.7%,下降至38.5%。

不过,这些数据都做不得数,未来一个月的经济数据,尤其就业数据和消费数据,对于下次议息的影响将更具启示。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)