2013年在上海成立的亚朵集团(ATAT.US)近日再次更新证监会文件,将招股价区间初步定在11美元至13美元之间,计划在纳斯达克全球市场上市,上市代号为“ATAT”,拟公开发售475万份美国预托证券(ADS),合1425万股A类普通股。

雪湖资本实体已经表示有兴趣买入合共1000万美元的ADS(按每份发售价12美元计,或相当于83.33万份ADS)。

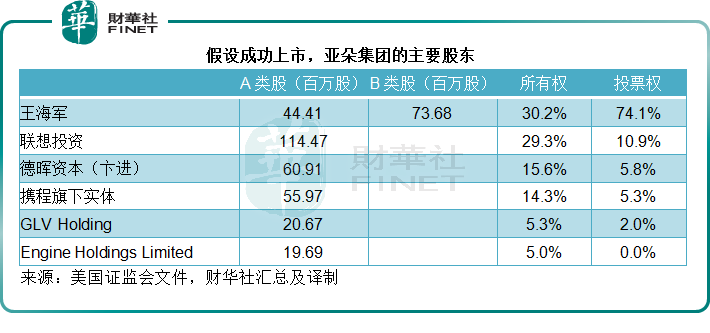

若成功上市,亚朵集团的已发行股份数将包括3.18亿股A类普通股和7638万股B类普通股。创始人王海军将持有全部B类普通股,并将能行使74.1%的投票权。

最新的资料显示,若亚朵集团成功在纳斯达克上市,其主要股东将包括王海军、联想投资、德晖资本、携程集团-S(09961.HK,TCOM.US)旗下实体等。

亚朵市值远小于华住

亚朵集团的上市,不由得让人想到了2010年3月在美国纳斯达克上市、2020年9月回归港交所第二上市的华住集团-S(01179.HK,HTHT.US)。

今年以来,华住集团的美股股价累跌8%,当前市值109.3亿美元。按照亚朵集团的发售价区间11美元-13美元计算,亚朵集团的市值或只有大约17.09亿美元,仅相当于华住集团的15.64%。

一级市场或按照市销率来给予亚朵集团估值。

财华社估算,截至2022年6月30日止的12个月,华住的收入为129.36亿元(单位人民币,下同),市值109.29亿美元,相当于其最近12个月收入规模的6.12倍。

亚朵集团截至2022年6月30日止的12个月收入为21.24亿元,其发售价所暗示的市值17.09亿美元,或相当于其收入规模的5.82倍,与华住的市销率估值相当。

当然,在局部疫情的影响下,国内酒店业多少都受到负面影响,这些酒店股当前的估值肯定未为理想,加上美联储收紧政策下的资金退潮,股市表现持续受压也难以给中概股比较中肯的估值。

截至2022年6月30日止,亚朵集团持有现金12.62亿元,流动比率达到1.27倍,远好于华住的0.66倍,而负债占资产的比率为85.8%,相比之下华住为84.73%,同样都为高杠杆运行。

亚朵在估值承压的背景下上市,对资金的渴求有可能是其中一个原因,财华社留意到,在2022年第3季,亚朵的扩张步伐继续保持,9月末的酒店净增加数量达到46家,或也增加了对资金的胃口。

华住VS亚朵

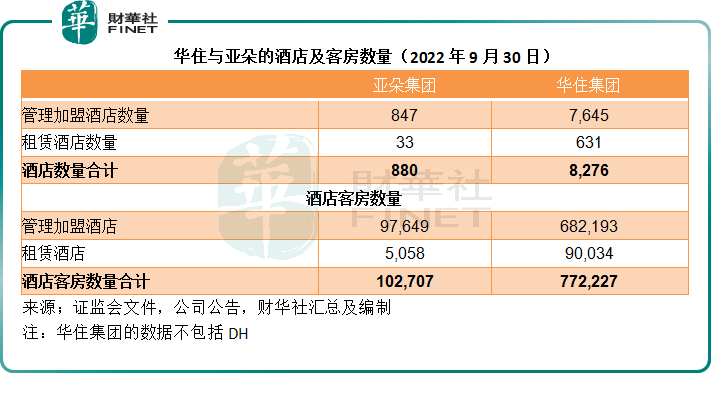

自称为国内拥有最多客房(按2021年数据计算)的中高端连锁品牌,亚朵集团主要经营亚朵品牌酒店。截至2022年9月30日,亚朵集团的管理加盟酒店数量为847家,客房数量为9.76万间;租赁酒店数量为33家,酒店客房数量为5058间。合共来看,亚朵集团的酒店数量为880家,酒店客房数量为9.697万间。

华住集团经营多个连锁酒店品牌,包括海友酒店、汉庭酒店、全季酒店、星程酒店、桔子酒店、美仑酒店、花间堂酒店、美轮美奂酒店等等。

截至2022年9月30日,华住集团的管理加盟酒店数量(不含DH,下同)为7645家,酒店客房数量达到68.22万间;租赁酒店数量为631家,酒店客房数量为9万间。合计而言,华住集团的酒店数量为8276家,酒店客房数为77.22万间。

为何华住亏损,而亚朵盈利?

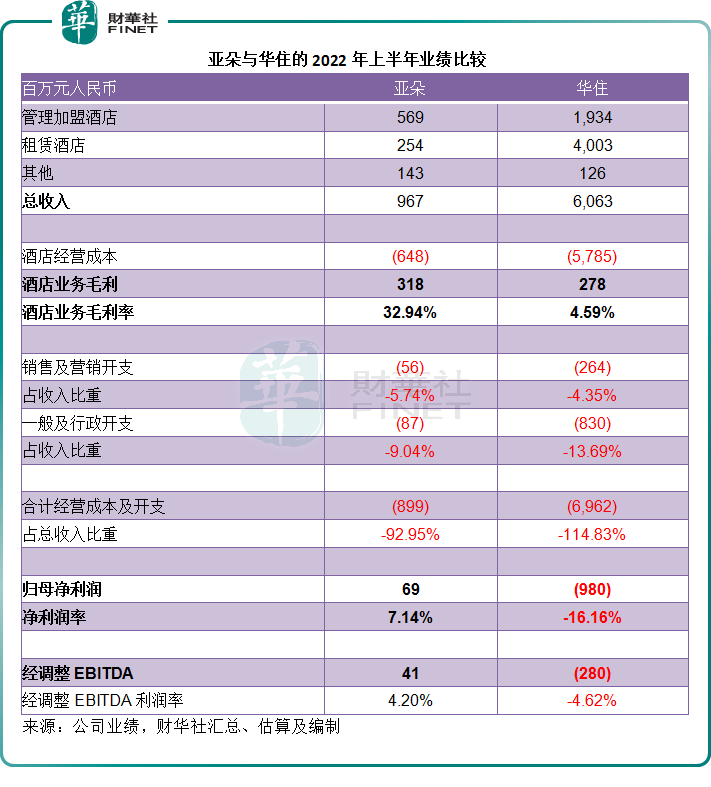

截至2022年6月30日止的上半年,亚朵集团的上半年收入同比下降2.39%,至9.67亿元,归母净利润同比增长17.37%,至69百万元。

规模要大得多的华住集团,2022年上半年收入同比增长2.52%,至60.63亿元,却持续产生净亏损9.8亿元,由去年同期的1.3亿元转盈为亏。

亚朵集团与华住集团的差别在哪里?为什么规模大得多的华住集团却未能实现规模效益,盈利能力反而逊色于亚朵集团?

从以上的酒店客房数量可以看出,亚朵集团的管理加盟酒店客房数量占比较高,达到95.08%,而华住集团的占比为88.34%。

财华社从亚朵集团提供的财务资料估算出,亚朵集团的管理加盟酒店业务毛利率要远高于租赁酒店。2022年上半年,管理加盟酒店业务的毛利率达到36.51%,而租赁酒店还产生毛亏,亏损率达到12.81%。

管理加盟酒店与租赁酒店有何区别?为何毛利率迥异?

根据亚朵集团的招股文件,管理加盟酒店由加盟商负责酒店的建造、装修和维护,允许其使用亚朵集团的酒店品牌名称、标识和商标。亚朵集团则为加盟商就酒店的建造或装修提供指引,并要求酒店满足其标准,才能获准开业。

亚朵集团指派和训练酒店经理和驻场人事代表,负责招聘酒店员工,并管理加盟酒店的日常运营。

此外,亚朵集团还提供更广阔的管理服务,包括中央预订、收入管理、销售及营销支持、技术支持、质量验证以及其他运营支持和信息。其加盟和管理协议期限一般为8-15年,通常向加盟商收取每间客房4000元人民币-6000元人民币的首付加盟费(实际收费取决于加盟管理酒店的品牌),以及开业前服务相关的费用,包括信息系统安装服务等。

在加盟管理酒店开业后,亚朵通常向加盟商每月收取加盟费和管理费,大致相当于每家加盟管理酒店总收入的5%-6%(实际比例取决于酒店品牌)。此外,还会向加盟商收取固定的每月酒店管理人员费用、采购酒店物品等的费用以及其他持续经营服务费,例如系统和会计支持费用等。

管理加盟酒店的经营成本通常包括酒店采购物品的成本和其他销往这些酒店的物品,以及酒店经理的薪酬和驻场人事代表的薪酬。

租赁酒店:亚朵集团从物业所有者或房东处租赁物业,亚朵负责酒店的开发和定制化,以满足其自身标准,并进行维修和保养,在租赁期间负责该物业的运营成本和开支。

此外,亚朵还负责酒店经营和管理的方方面面,包括招聘、培训和监管酒店管理者和员工进行酒店的经营和采购酒店物品等。

租赁酒店的期限一般为10-20年。通常亚朵可享有最初三到六个月的免租期,在此之后,亚朵需在租约期的前两年每个月或每季支付固定的租金,然后按租约每两年至五年轻微上调租金。

租赁酒店的经营成本主要包括租金和水电,酒店员工的薪酬,酒店客房耗材的成本和酒店建筑的折旧及摊销。

简单来说,租赁酒店与管理加盟酒店的区别在于,租赁酒店为自营酒店,可以获得酒店产生的所有收入,但需一力承担所有支出和运营,而管理加盟酒店可以获得总营收的百分比收益,但运营支出则基本由加盟商负责,减轻了酒店集团自身的成本压力。

自营酒店要自负盈亏,而管理加盟酒店则由加盟商负担起大部分的支出,所以对于亚朵和华住这样的品牌商而言,管理加盟酒店的盈利能力要优于自营酒店。

2022年上半年,华住集团的管理加盟酒店收入占比仅31.90%,租赁酒店占了收入的大部分,而亚朵集团则达到58.85%,因此华住的毛利率要远低于亚朵,前者只有4.59%,后者只有32.94%。

另一方面,亚朵集团的酒店组合里,品牌系列不是很多,而华住集团则拥有非常多样的品牌系列,在管理上的复杂性要远高于亚朵。因此,华住2022年上半年的一般及行政开支高达8.3亿元,占了总收入的13.69%,而亚朵的上半年一般及行政开支只有87百万元,占总收入的比重为9.04%。

综合毛利率差异与经营开支差异等因素,尽管亚朵集团拥有小得多的酒店组合和收入规模,其盈利能力却比华住集团优胜。

结语

亚朵预计可通过这次IPO筹资约48.6百万美元至56.5百万美元(若超额认购权获悉数行使)。资金将用于:1)扩张和增强中国的酒店网络;2)为其现有的酒店组合开发新产品和服务,增强会员计划和升级品牌;3)提升IT基建和技术能力,包括数字操作系统和数据分析,以进一步提升客户体验以及经营效率;4)选择性地进行战略收购,包括并购、合营和投资;5)一般企业和运营。

亚朵较华住理想的盈利能力是否意味着它值得被投资者看高一线?待其上市之后自有分晓。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)