时尚瑜伽服饰品牌Lululemon(LULU.US)不仅让中产阶级“动”起来,还让他们心甘情愿地为其品牌的各种产品掏钱包,这体现在业绩上是收入的持续增长、盈利能力的持续攀升以及市值的不断扩大。

也因此,资本市场对于Lululemon尤其偏爱。

见下图,在2020年因为疫情实体店遭受冲击,零售股不被看好的时候,Lululemon却迎来股价的最强涨势,市值由2020年3月时的212亿美元大涨至当前的477.52亿美元,是当时的2.25倍。

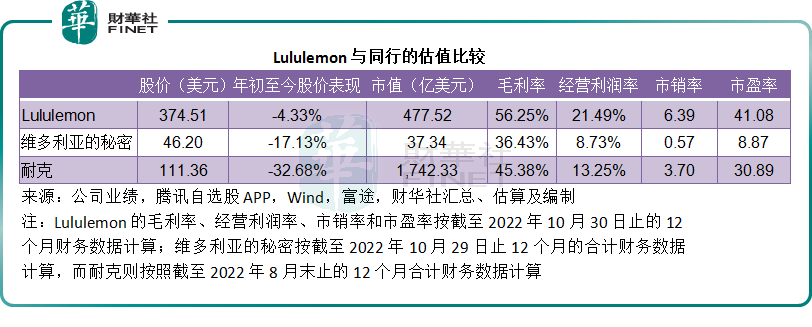

另一方面则体现在同行比较上。

Lululemon的营收仅相当于全球著名体育运动品牌耐克(NKE.US)的15.84%,市值477.52亿美元却已达到耐克市值1,742.33亿美元的27.41%。

主要原因在于更为优越的盈利能力。

截至2022年10月30日止的12个月,Lululemon的毛利率高达56.25%,是耐克截至2022年8月末12个月毛利率45.38%的1.24倍,是女装品牌维多利亚的秘密(VSCO.US)截至2022年10月29日止12个月毛利率36.43%的1.54倍。

Lululemon最近12个月的经营利润率也达到21.49%,远高于维密和耐克,见下图,所以市场乐于给予其更高估值。

Lululemon如何席卷全球?

与耐克不同的是,Lululemon更专注于瑜伽服饰,按照中产阶级对于品质的高要求而提供更舒适、更时尚的精品服饰。

Lululemon的起点仅仅是一个位于加拿大温哥华瑜伽工作室的一个售卖点,到如今在全球拥有623家零售店以及全面覆盖的电商平台。

1998年,Lululemon在加拿大温哥华的一家当地瑜伽工作室开设了一个零售点。

2000年,在温哥华开设第一家正式商店。

2003年,正是进军美国市场,在美国加州开设美国的第一家零售店。

2004年,在澳大利亚墨尔本开设第一家亚太区零售店。

2007年,于纳斯达克上市。

2009年,推出全球电商网站。

2014年,进军欧洲市场,在英国伦敦开设欧洲的第一家零售店。在加拿大温哥华的lululemon商店支持中心(SSC)设立研发设施。在香港IFC开设该地区的第一家零售店。

2016年,为2016年巴西奥运会加拿大男子和女子沙滩排球队赞助队服;在中国上海和北京开设商店。

2019年,发布五年战略计划(Power of Three),以加快增长;在芝加哥开设第一家大规模体验店。

2020年,收购家庭健身创新者MIRROR。MIRROR是一家居家健身公司,提供交互式运动平台,供应直播和点播课程,类似中国的线上运动课程订阅平台KEEP。

2021年,宣布与加拿大奥委会及加拿大残奥会合作,成为加拿大队队服的官方供应商,直至2028年。

2022年:推出四款女装鞋履,正式进军鞋履市场。宣布Power of Three ×2五年增长战略。

源于北美,受亚太区中产强劲需求带动

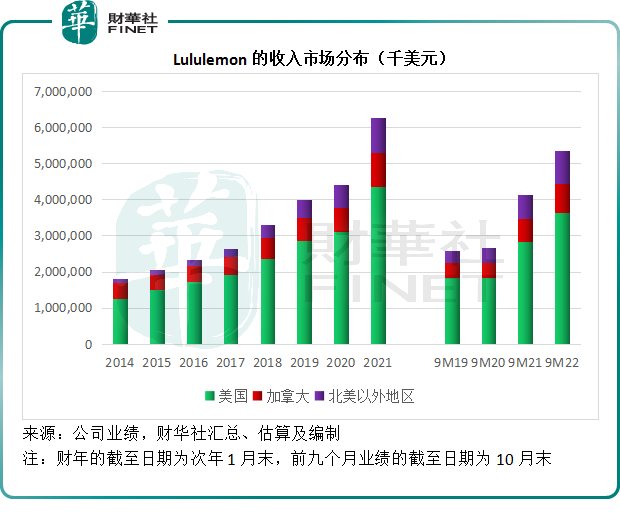

北美是Lululemon最大的地区市场,占了其截至2022年10月末止9个月总营收的82.99%,其中美国收入的占比更达到68.28%,远超其诞生地加拿大。

不过,该公司正迅速推进中国、亚太其他地区和欧洲市场的扩张,在扩张这些海外市场的时候采用的是去中心化模式,用当地社区洞察和消费者偏好来决定其战略性扩张,换言之,入乡随俗,按当地市场来塑造其运营模式。

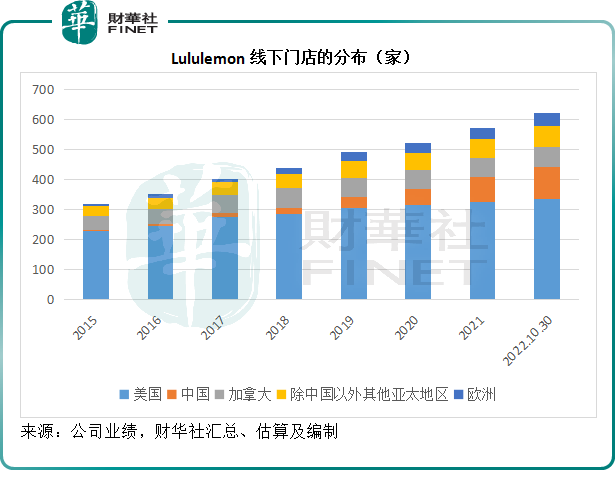

2022年10月30日,Lululemon合共经营623家线下商店,较2022年1月31日的574家净增49家,其中有19家位于中国、13家位于美国,3家位于本土市场加拿大,除中国以外的亚太地区和欧洲分别占了了7家。

见下图,亚太区和欧洲是Lululemon近来着力扩张的市场,尤以中国增长最快。

从收入分布来看,美国和北美以外地区的增长远超本土市场加拿大的增长,成为其增长的两大引擎。

除此以外,为中产阶级所青睐的电商渠道也是其增长驱动力。

Lululemon的零售渠道

Lululemon并不从事生产,而是通过数量有限的供应商采购物料、生产其产品,再将产品通过零售渠道销售出去。

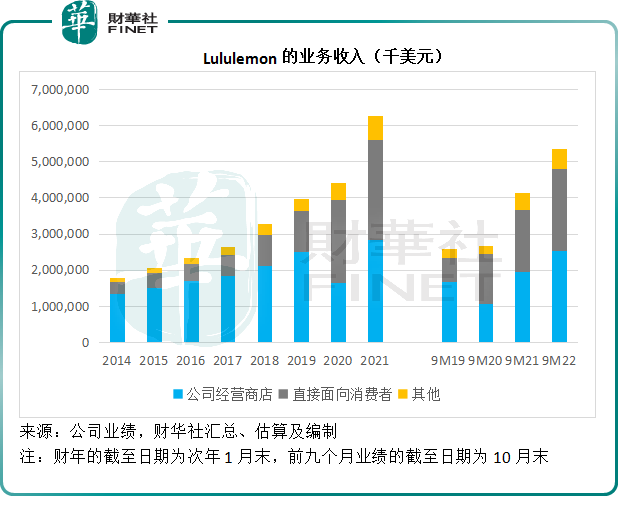

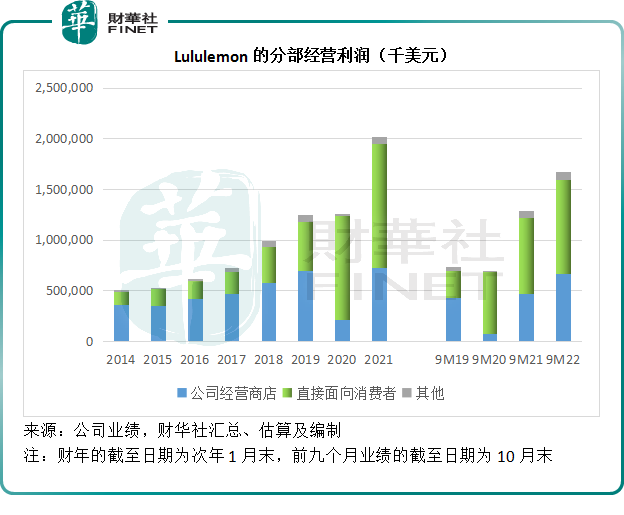

该公司主要通过两个渠道来经营业务:公司经营的门店和直接面向消费者(即电商)。

此外,还经营折扣店和临时卖场(快闪店),通过2020年收购的MIRROR售卖居家健身器械和提供内容订阅服务。

该公司还服务特定的批发客户,进行特许和供应协议,这主要涉及中东和墨西哥的合作伙伴,与其订立授权和供应协议,授权这些合作伙伴经营中东和墨西哥的lululemon品牌零售店,向合作伙伴供应lululemon的产品、培训和提供其他支持,并赚取授权费和向这些合作伙伴售卖公司产品而产生收入。

不过Lululemon仍保留通过这些地区的电商网站售卖lululemon产品的权利。

折扣店、临时卖场、MIRROR收入和批发及特许经营协议业务的进账记录在“其他”一项。

见下图,直面消费者的电商业务与公司经营门店的收入均实现强劲增长。截至2022年10月末止的9个月,公司经营商店的收入同比增长30.89%,至25.38亿美元,而直面消费者业务则按年增长30.94%,至22.64亿美元。

在疫情期间,Lululemon的电商业务立即把握住非物理接触的优势,而大幅增长,在此处值得留意的是,该公司于2019年发布的Power of Three五年战略计划恰好发挥了作用。

该计划的目标是在五年内实现收入突破60亿美元,男装收入在2018财年基础上扩大一倍,以及电商业务收入在2018财年基础上扩大一倍。

不用等五年,得益于2020年全世界无限流动性带来的电商消费刺激,Lululemon的电商业务在2020年就实现了扩大一倍的目标,抵消了线下收入下降的负面影响;男装业务则于2021财年提前完成目标,因此收入规模也提前两年实现了目标。

从盈利能力来看,电商平台业务的经营利润率也更优厚,截至2022年10月30日止9月的直面消费者业务经营利润率高达41.22%,远高于线下门店的26.02%。见下图,虽然电商业务与线下业务的收入贡献几乎平分秋色,但电商业务的经营利润规模却超过线下业务。

由于2019年的五年计划提前完成,lululemon于2022年推出了加强版五年计划——Power of Three ×2五年增长战略,目标是在2026年之前将收入由2021财年的62.5亿美元提升一倍至125亿美元,同时年度每股盈利(EPS)增幅高于销售额增长——即进一步提升盈利能力,2022财年前三财季该公司的经调整纯利率达到13.61%:

其中包括将男装业务扩大一倍,同时女装业务实现双位数增长;将线上业务扩大一倍,同时线下业务维持双位数增长,以及将国际业务扩大至四倍。该公司的目标是将总收入规模提高至2026年之前的125亿美元。

最新财季展望不佳

尽管理想很远大,lululemon刚刚公布的2022年10月财季业绩却没法让市场满意,在盘后公布业绩后,其股价在盘后交易时段大跌逾7%。

单就10月财季业绩而言,其实并不差,起码高于该公司于7月财季的业绩指引:季度收入同比增长28.02%,至18.57亿美元,指引为17.8亿美元-18.05亿美元;季度每股摊薄后盈利为2.00美元,高于指引的1.90-1.95美元。

市场不满的,可能是该公司调低了全年的业绩预测。

Lululemon在10月财季业绩中给予的第4财季指引为:净收入介于26.05亿美元-26.55亿美元之间,每股摊薄后利润介于4.20-4.30美元之间。

对截至2023年1月末止财政年度的业绩预测则为:全年收入介于79.44亿美元-79.94亿美元之间,低于第2财季的预期78.65亿美元-79.4亿美元;预期全年每股摊薄后盈利为9.94-10.04美元,扣除出售写字楼物业的收益,经调整每股摊薄后盈利预计为9.87-9.97美元,而第2财季预期为9.75-9.90美元。

除了业绩指引低于预期之外,市场对于其前景的忧虑或也是股价受压的主要原因。从上文的分析可见,尽管lululemon大力拓展中国和欧洲市场,但美国仍是其主要的收入来源,占了总收入近七成。

美联储加息对消费情绪的负面影响,将可能令lululemon的美国收入增长受压;另一方面,美国以外地区业务收入受美元走强影响而产生的汇兑亏损,或也抵消部分增长。

但是,财华社仍看到一些乐观的驱动力,这包括lululemon进军鞋履市场的潜在发展空间:从天猫旗舰店可见,lululemon先推出女装鞋履试水,均价并不低,远高于耐克、安踏(02020.HK)的高端鞋履均价水平,与费德勒代言的昂跑(ONON.US)有得一拼。所以虽然鞋履业务的盈利能力通常都低于服饰,但高定价和品牌效应或许能为其争得不俗的利润表现。

此外,财华社认为,线下门店复苏带来的推动也值得关注,在2022年前三财季有比较突出的表现,公司经营门店的经营利润率较去年同期提升了2.04个百分点,至26.02%,已高于疫情之前2019年前三财季的25.33%。

另外还有男装业务。在过往,女性消费者一直是lululemon的消费主力,但随着越来越多男士加入到练习瑜伽的行列,对高端瑜伽及关联运动服务的需求将大幅提高。2022年前三财季,男装产品的贡献同比增长30.21%,达到4.41亿美元,增幅高于女装的24.29%。

总括而言,以中产阶级所关心的话题,例如男女平等、ESG吸引该阶层消费者的lululemon,在过去几年经历了非常强劲的增长,但是其收入规模天花板或仍未到,至少在可预见的将来,其仍有一些增长点,尤其是大力拓展中国市场,或可得益于中国加强建设体育强国等有利措施。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)