邮储银行(01658.HK,601658.SH)的A股定增对象终于有了说法,其最新公告显示,中国移动集团将全额认购其发行的A股股份合共67.77亿股,涉资450亿元(单位人民币,下同),相当于每股6.64元人民币,较邮储银行A股的2023年3月29日收盘价4.65元溢价42.8%。

公告发布后,邮储银行的A股高开2.59%,当日收涨3.66%报4.82元/股,但显然并没有往6.64元定增价靠拢的动力。

根据邮储银行早前发布的定增计划,其融资的目的是补充资本,巩固其服务“三农”、城乡居民和中小企业的市场定位,以及增强资本抵御风险的能力。

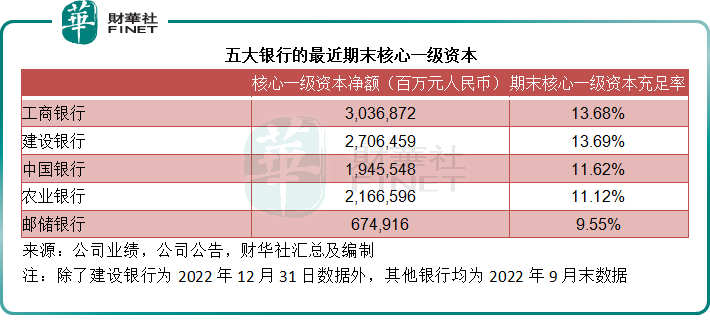

截至2022年9月末,邮储银行的核心一级资本充足率为9.55%,该行预计,发行后,其核心一级资本充足率将提高至10.19%,资本充足率由原来的14.10%提高至14.74%。

需要注意的是,这次一手包揽邮储银行所有新发股份的买家,并不是上市公司中国移动(00941.HK,600941.SH),而是其最终母公司中国移动集团。

中国移动集团成立于1999年7月22日,是按照国家电信体制改革的总体部署组建成立的电信企业,国资委和社保基金分别持有中国移动集团的90%及10%权益。

中国移动集团的经营范围包括:基础电信业务;增值电信业务;互联网视听节目服务、手机电视分发服务、IPTV 传输服务;制作、发行广播电视节目;经营与信息通信业务相关的系统集成、漫游结算清算、技术开发、技术服务、广告业务、设备销售和进出口业务等;国有资产投资及管理;业务培训、会议服务;设计、制作广告,利用自有媒体发布广告。

除了邮储银行外,中国移动集团还通过其上市公司中国移动,持有浦发银行(600000.SH)的18.18%权益。

机构买家与散户不一样

这次邮储银行的增资发行,面向的是特定投资者,这些特定投资者是符合要求的机构,与散户在市场上随便买卖股份并不一样。

一般上市国有企业定向增发,发行价或有一定的要求。

对于邮储银行如此重要的资产,其定向发行价不得低于定价基准日前20个交易日普通股交易均价的80%,以及发行前最后一期未经审计的归属于母公司普通股股东每股净资产的价格孰高者。

邮储银行20个交易日A股均价的80%为3.74元人民币,而其最近一期未经审计经派息调整后的每股净资产为6.64元。

显然,6.64元人民币的净资产值要远高于交易均价,这正是移动集团支付的价格。

所以,移动集团的出价有其理据,并非肆意提价。那么,那么邮储银行的股价是否有可能反弹至移动集团的出价,让只能通过股市进行买卖的散户投资者得益?恐怕在目前来看有点难。

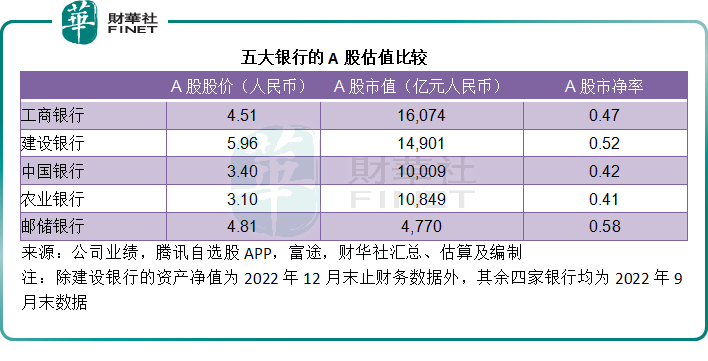

邮储银行当前估值与同行相若

以低于资产净值的股价进行交易,是当前上市国有银行的现状,至于是不是有可能实现估值上的修复,恐怕不是一时半会的事。制约银行股当前涨势的主要包括:1)业绩增长不明朗,利息业务的息差未见明显改善;2)不良贷款的潜在释放风险;3)巩固资本的需求。

除了邮储银行通过定增融资外,国有银行也不乏通过债券等渠道融资夯实资本的举措,例如农业银行(01288.HK,601288.SH)和建设银行(00939.HK,601939.SH)刚刚完成700亿元及200亿元的二级资本债券发行,以补充其二级资本。

见下表,与国有四大银行工商银行(01398.HK,601398.SH)、建设银行、农业银行以及中国银行(03988.HK,601988.SH)核心一级资本充足率均在11%以上相比,邮储银行的核心一级资本充足率让人有点忧心,见下表。

就算获得中国移动集团入股,而令核心一级资本充足率提升到10.19%水平,与国有四大行仍有一定差距。

以A股现价来看,邮储银行的A股市净率要高于国有四大银行,已反映了其相对较低的不良率和相对较高的不良贷款覆盖率。估值要得到彻底的提高,或许取决于银行板块何时能重获资金的信心。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)