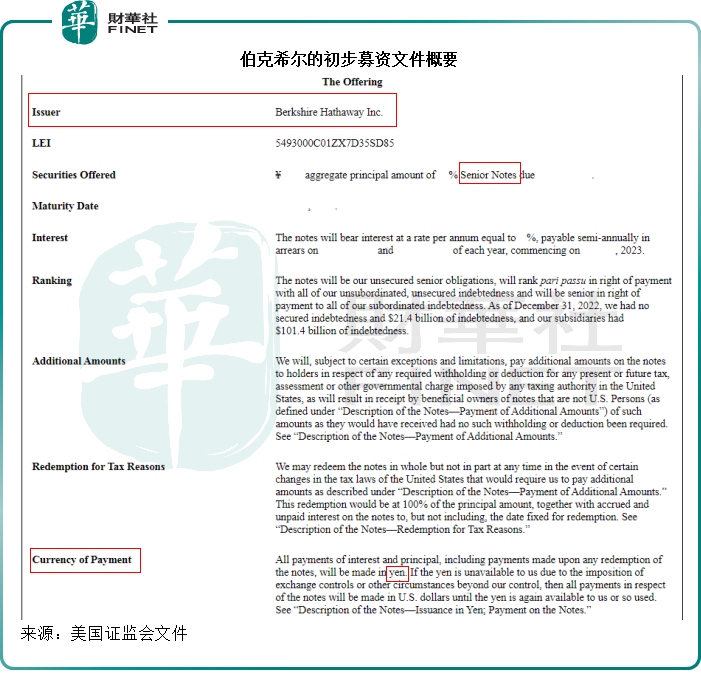

“股神”巴菲特的投资旗舰伯克希尔(BRK.B.US)近日发布初步募资文件,有意发行日元优先债券募集资金,见下图。

这批拟每年两次付息的优先债券,具体发行规模未知,利率未知,将由美林国际和总部在日本的瑞穗证券承销。

所筹措的资金将用于一般企业用途,包括为本金563亿日元(约合4.29亿美元)、利率0.674%的优先债券再融资,后者将于2023年4月14日到期,这或意味着交易有可能在4月14日之前完成,而日本央行新任行长上任后的第一次央行政策会议将在4月27日-28日举行,可能会对日本未来的利率走向和日元汇价构成影响。

伯克希尔不差钱

需要注意的是,伯克希尔并不缺钱。翻看2022年末的资产负债结构,可以看出,伯克希尔的一半资产都由股本支撑着,负债并不算高。

截至2022年12月31日,伯克希尔的总资产为9,484.52亿美元,负债仅4,678.35亿美元,其中附息债务或为1,227.44亿美元,仅相当于其总资产的12.94%,用其现金及现金等价物358.11亿美元和流动性极高的美国国库券短期投资927.74亿美元,即可轻轻松松地偿付。

为什么还要发行日元债来融资进行展期呢?

这是因为巴菲特是连发债融资都能赚钱的“股神”。

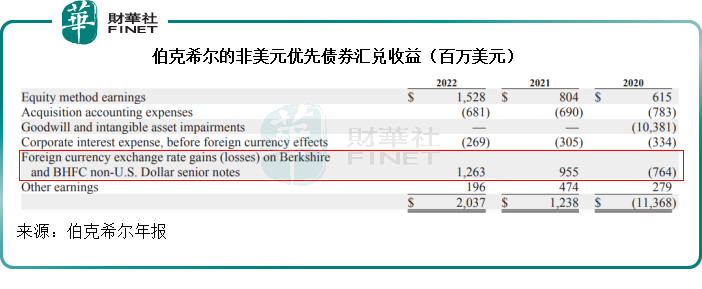

2022年,伯克希尔有一笔12.63亿美元的汇兑收益进账,主要与其非美元优先债券有关,这些外币债券以欧元、英镑和日元定值,由于期内美联储加息带动了美元汇率上涨,欧元、英镑和日元汇率相对弱势,主要收益以美元结算的伯克希尔,通过这些弱势货币发行的债券,从美元走强而获得汇率优势。

举例来说,当伯克希尔以100亿日元发行债券时,兑美元汇率可能为1美元=120日元,当美元升值,例如升到1美元=130日元时,其日元债的面值依然是100亿日元,换算成美元时就由原来的0.83亿美元下降至0.769亿美元了,也就是说,换算成美元时,伯克希尔的债务因为汇率而降低,这就产生了收益。

这笔12.63亿美元的汇兑收益就是这样得来。

不仅如此,伯克希尔于2021年同样产生一笔9.55亿美元的与优先债券汇率有关的汇兑收益,见下图。

为什么是日元?

因为日元利率低,与美元利差相对稳定。

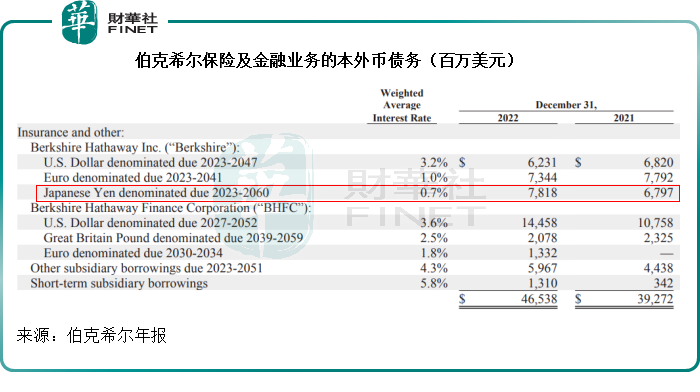

2022年1月,伯克希尔发行了1285亿日元(约合11亿美元)的优先债,到期日介于2027年至2052年,加权平均利率只有0.5%。2022年12月,该公司又发行了1150亿日元(约合8.4亿美元)优先债券,到期日介于2025年至2052年之间,加权平均利率仅1.1%。

截至2022年12月31日,伯克希尔的日元债账面值为78.18亿美元,较2021年末增加了10.21亿美元,见下图。日元债的加权平均利率最低,只有0.7%左右,远低于欧元的1.8%、英镑的2.5%和美元的3%以上。

2022年,受制于通胀,美联储、欧洲央行和英国央行纷纷加息,以遏制通胀,保障其区内经济的可持续发展。英国央行是西方加息最早的央行,而且到现在仍未见利率见顶的迹象,而欧洲央行在发生了瑞士信贷的银行危机之后,依然坚持加息50个基点,比美联储还狠。

当前欧洲央行三大指标利率介于3.00%-3.75%之间,英国央行的利率为4.25%,与美国联邦基金目标利率4.75%-5.00%的差距进一步缩小。

欧元区的最新通胀水平为6.9%(2023年3月预测值),英国通胀水平仍高达10.4%,两个地区的央行仍有动机为遏制通胀率而继续大幅加息。

相较而言,美国当前的通胀率为6%、核心通胀率5.5%(均为2023年2月数值),似有所控制,加上刚刚公布的采购经理景气指数和就业数据都显示经济热度有所下降,或降低了其大幅加息的可能性。

也就是说,若美国利率见顶,而欧元区及英国加息周期继续,其利息差或进一步收缩,欧元兑美元以及英镑兑美元的汇价有可能上升,那么以这些货币发行债券一方面将受到币值上涨的损失,另一方面利率也变得不再便宜。

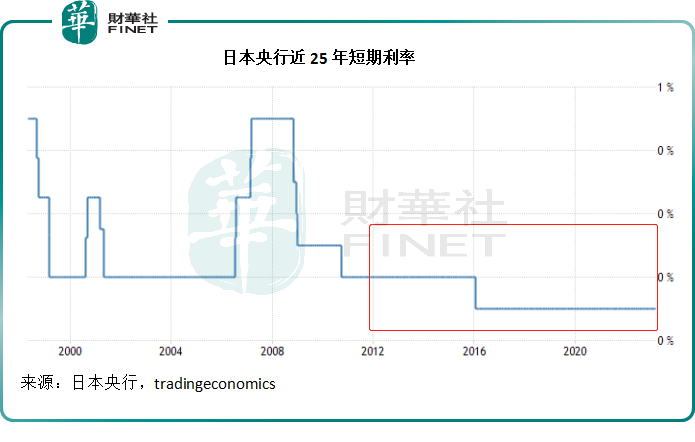

相对于欧美国家备受通胀困扰,日本却似乎在通缩中“躺平”。

2022年全年,日本GDP仅按年增长1.0%,其中第3季下降0.3%,第4季增0.4%;2023年2月通胀率为3.3%。2023年3月份,日本服务业采购经理指数获向上修正,似有向好迹象,但是日本央行今年1月份的会议纪要显示,仍倾向于维持“鸽派”立场,而且在3月份的会议中维持超低利率不变。

需要注意的是,日银即将于本周末(4月9日)换帅,“学院派”植田和男将接替黑田东彦担任日本央行的行长。

黑田东彦的量化宽松政策坚持了十年,植田和男上任会否扭转这个局面值得关注。当前日本的关键短期利率维持在0.1%的水平不变,而10年期债券收益率则维持在大约0%的水平。

此外,日本央行早前推出YCC(即收益率曲线控制政策),设定日债收益率波动区间,当收益率超出这一波动区间时,日银会出手干预,人为地将收益率控制在波动区间水平内。一旦撤销YCC,有可能引发全球利率水平飙升,带动日元汇价上涨,这会引发全球资本市场波动,或也不利于以出口贸易为主的日本经济。

新任行长也许有理由改变过去的超宽松货币政策,但是如果一步到位,不仅对本国,对全球资本市场也会带来不可控的影响。

假设鹰派立场确立,日元汇价可能上涨,但巴菲特或可通过在货币政策转向之前谈妥(注意前文提到的时间)的利率价格取得日元,而把握到日元资产上涨的机会;反之,若新行长继续秉持前任行长的立场,或者采取循序渐进的步伐改变现状,意味着日元的利率依然偏低,日元汇价依然靠稳,那么发行日元债的利息成本也要比发行英镑、欧元、美元债划算。

不论看涨还是看跌,看起来都有赚头。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)