在国际纷扰多变的当下,中国经济增长显示出定力和韧力。在这样的背景下,该如何选择投资机会,既把握中国经济稳健增长的机遇,又能进行恰当的风险管理?

融资租赁股或是不错的选择。

一方面,疫情防控措施优化之后,经济复常,国家产业结构持续升级,扩大内需战略的实施,均有利于全社会经济的反弹;另一方面,中国融资租赁行业经过了统一监管,经营环境不断优化,这些都为有实力和合规经营的融资租赁企业提供优质发展的土壤。

其中,大型融资租赁公司海通恒信(1905.HK)处于非常有利的发展位置。

海通恒信是中国领先的证券公司海通证券唯一的租赁平台和重要的战略板块。海通恒信持续优化资产布局,紧跟国家产业政策,保持对城市公用、能源环保等行业的投放力度,积极发展“高端装备制造”、“绿色租赁”、“数字经济”等战略新兴行业,2022年实现业务投放715.74亿元人民币,同比增长7.2%。

2022年,该集团实现了稳健的增长,并且为股东提供了丰厚的回馈。期内,海通恒信宣派中期息每股0.04元人民币及末期息每股0.058元人民币,合共0.098元人民币,约合0.1118港元。按现价0.89港元计算,股息收益率高达12.56%!

2023年,随着经济复常,各项目顺利推进,早已极具前瞻性地在“高端装备制造”、“绿色租赁”、“数字经济”等新兴产业进行布局的海通恒信处于非常有利的发展位置。

2022年业绩保持稳健增长

融资租赁公司的经营模式与银行有点相似,是利用其金融专长将成本较低的资金导向因为发展而需要资金的产业。与银行不同的是,融资租赁拥有“融资+融物”的天然优势,在满足各类型企业(尤其是中小微企业)融资需求方面具有巨大的发展空间。

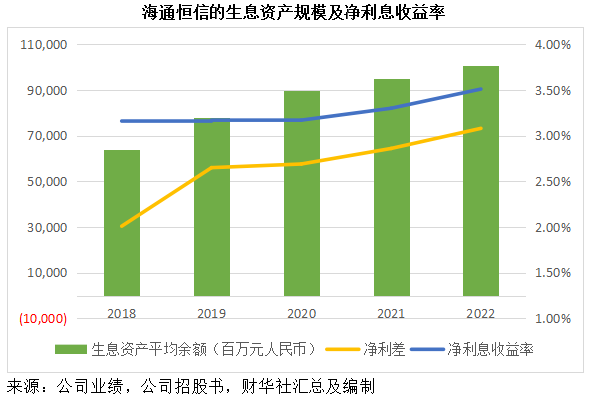

2022年,海通恒信的生息资产平均余额按年增长5.95%,至1,005.27亿元(单位人民币,下同);生息资产的平均收益率按年提升了0.02个百分点,至6.81%,而计息负债平均付息率(成本端)则按年改善了0.2个百分点,至3.73%,因此净利差按年扩大了0.22个百分点。

在生息资产不断扩大,同时通过优秀的资产管理和风险管理实现净利差持续扩大的带动下,该集团于2022年的净利息收益率(NIM)同比扩大了0.21个百分点,达到3.51%。

见下图,在疫情期间,海通恒信依然保持稳健的业务扩张,并在较宽松的资金环境下持续实现净利差的扩大,显示出其资产和风险管理的杰出能力。

2022年,海通恒信的业务收入按年增长4.24%,至85.25亿元,而利息支出仅按年上升0.40%,远低于收入增幅,全年税后利润同比增长8.49%,至15.33亿元。

在业务稳步扩张的同时,海通恒信依然保持出色的风险把控。

截至2022年12月31日,该集团的不良资产率为1.09%,低于国有四大行2022年末的不良率(介于1.32%-1.38%),而不良资产拨备覆盖率达到252.02%,高于建行、工行和中行,也高于同行远东宏信(3360.HK)的239.97%。

前瞻性布局,可把握未来新经济发展

2022年,海通恒信聚焦新型能源、IDC、5G、高端装备制造等新经济领域业务发展,基本形成了以民生相关类稳健资产为基础,以“高端装备制造”、“绿色租赁”、“数字经济”等符合国家政策导向、具有广阔发展前景的战略新兴行业资产为潜在驱动力的资产配置结构。

海通恒信持续加大“专精特新”客户合作力度,相关高端装备制造业务全年投放超140亿元人民币,投放占比近20%;同时紧抓绿色低碳产业发展契机,大力推动绿色租赁多领域的联动创新,绿色租赁业务实现全年投放超130亿元人民币,投放占比逐年递增至近20%,近五年累计投放超350亿元;此外,该集团积极探索数字经济领域产融结合路径,数字经济业务全年投放超20亿元;还深入打造小微产业链金融生态圈,通过深耕产业链的核心企业,实现总对总战略合作,运用金融科技赋能提升细分赛道竞争力,利用金融专长助力小微企业提质增效;并且加速推进绿色出行生态建设,围绕现代物流、共享出行、出行能源、公务用车、智慧城配五大经营场景打造关窗全产业链的生态型业务布局,将有利于其把握经济复常所带来的庞大机遇。

2023年是全面贯彻落实“二十大”精神的开局之年,存量政策、增量政策将同向发力,积极促进经济恢复发展,数字经济升级、城市功能升级、能源结构升级、装备制造升级将成为有利拉动经济的新增长引擎,融资租赁凭借自身的“融资+融物”、紧密贴近实体经济的特点,将可发挥产融结合优势,助力经济的高质量发展。

海通恒信走在这些发展的前沿,其早前的布局可为未来的发展奠定基础。例如,该集团“一大一小”客户发展战略为其奠定了高质量且多元化的客户基础。2022年,其大中型客户的生息资产平均余额规模保持24.60%的增长,而小微企业及个人客户的平均收益率保持在8.13%的理想水平。

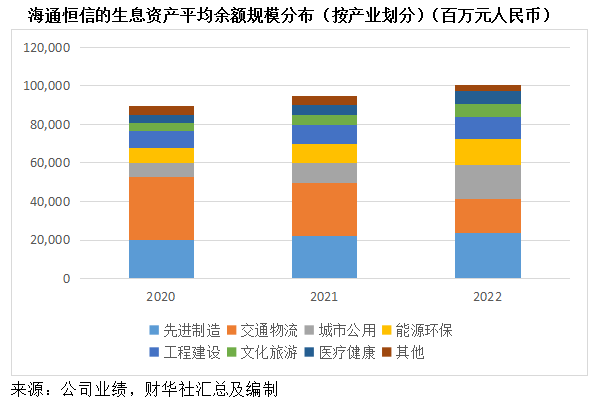

该集团的业务广泛分布于先进制造、城市公用、能源环保、交通物流、工程建设、文化旅游、医疗健康及其他行业,这些行业深耕赋予了海通恒信非常理想的专业能力。在经济复常后,这些行业将得到有利发展,该集团可把握这些发展机会。

2022年,先进制造、城市公用、能源环保、文化旅游、医疗健康等行业的生息资产规模分别按年增长5.12%、73.77%、35.26%、29.59%及25.83%。可以预见,随着经济复常,这些产业在需求提振的带动下,将得到更加强劲的增长,而海通恒信在这些行业的优势将得到凸显。

融资成本稳中有降,助力业绩提升

其资产收益率不断提升的同时,融资成本的优化也是海通恒信实现业绩增长的关键。该集团不断创新融资工具,拓宽多元稳定的融资渠道,引导优质资金支持其业务开展。截至2022年12月31日,该集团与76家金融机构建立授信关系,累计获得授信额度约1,163亿元,其中未动用的授信余额约为559亿元,流动性风险合理可控,将有利于其未来业务的持续拓展。

2022年,海通恒信成功发行行业首单科创公司债、行业首单科技创新可续期公司债、上海地区行业首单ESG挂钩银团贷款等创新融资工具,这意味着该集团能通过其创新的融资工具把握接下来新经济发展的机遇。

这些因素都是其业绩如此优秀的原因。2022年,海通恒信的平均资产回报率提升了0.01个百分点,至1.28%,加权平均净资产回报率提升了0.25个百分点,至9.16%。

即便拥有如此出色的业绩表现和业务发展前景,但海通恒信的估值并不高,现价0.89港元(按2023年4月4日收市价),仅相当于其每股资产净值1.96元人民币的40%。此外,该集团的2022年计划总派息高达每股0.1118港元!股息率超10%,远超国有四大行不到7%的股息收益率,更远胜部分高风险基金的收益率。

在经济复常之后,在产业布局、融资渠道等方面拥有优质底子海通恒信,应可处于有利的发展位置。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)