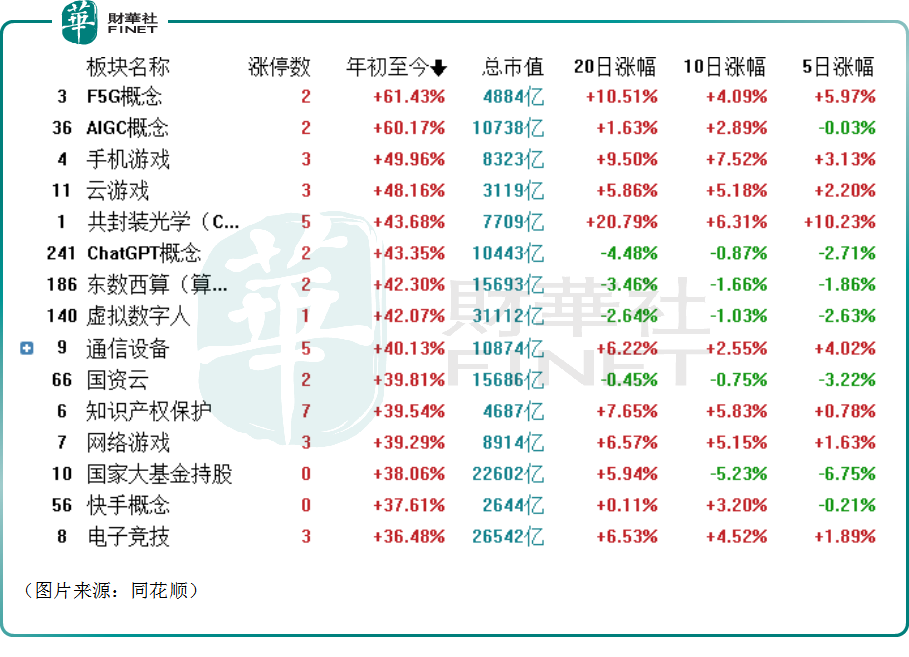

众所周知,在ChatGPT等因素的影响下,科技相关领域成了2023年A股市场“最靓的仔”。如下图所示,AIGC概念、ChatGPT概念、东数西算、虚拟数字人、国家大基金持股等相关板块的年初至今涨幅均位居市场前列。

而资金是推动股价上涨的最直接动力,大科技的如火如荼在市场资金的流动上也有所反映。

首季上演“冰火两重天”:新能源失血,科技领域获大幅加仓

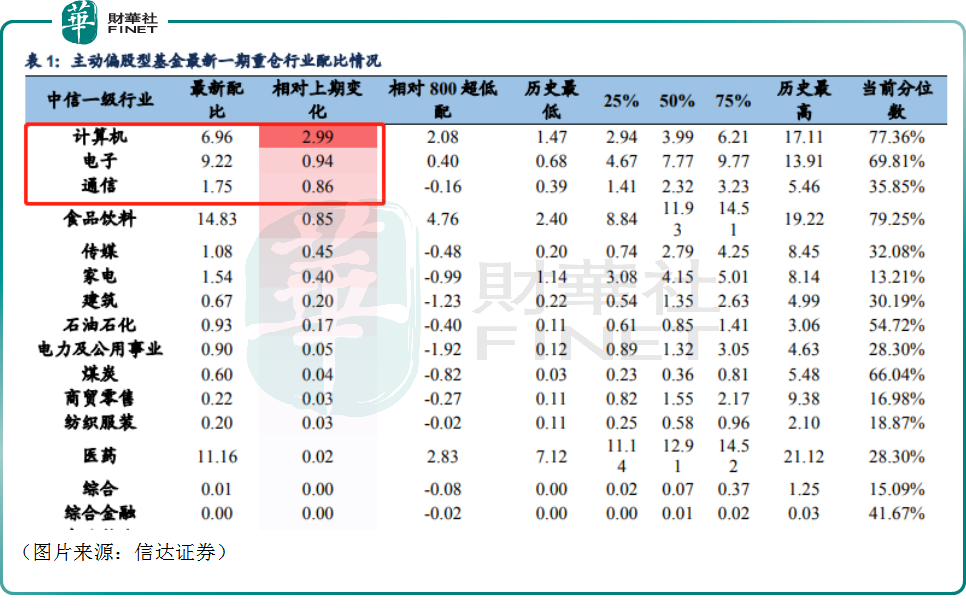

近日,信达证券以主动偏股型基金(Wind二级分类属于普通股票型、偏股混合型、灵活配置型,且过去四期平均仓位大于等于60%)作为分析样本,对于市场权益基金择时观点、重仓行业配置、重仓股票的情况进行了分析。截止2023年4月22日晚,主动偏股型基金披露率为95.55%。

在行业配置方面,该机构计算了主动偏股型基金在各中信一级行业(H股作为一个行业单独列示)上的重仓市值比例。

数据显示,2023年一季度,基金重仓比例提升最多的行业为计算机,相较上期重仓比例增加2.99个百分点,重仓比例已超过2010年以来的75分位数,受数字经济、ChatGPT等概念影响,TMT板块整体重仓比例增加明显。其次,受益于消费复苏概念,食品饮料行业相对上期增配0.85个百分点,目前仍维持主动偏股型基金第一大重仓行业。

这背后其实也有着一些基金经理调仓换股的因素在里面。

据了解,在刚刚过去的这个周末,海富通的吕越超基金经理引起了广泛热议。

2022年底,吕越超管理的产品尚且基本布局在新能源领域,而刚披露的一季报则显示,这位基金经理已经加入了AI的狂欢之中,并且几乎“一键清仓”了新能源相关的持仓。

最新的一季度报还显示,明星基金经理葛兰也割肉了多只新能源个股,包括宁德时代(300750.SZ)、亿纬锂能(300014.SZ)、阳光电源(300274.SZ)、晶澳科技(002459.SZ)等。

与此同时,葛兰大幅买入了寒武纪-U(688256.SH)、金山办公(688111.SH)、中芯国际(688981.SH)等AI概念股。

另一边,就是以风光电储为代表的泛新能源领域在持续“失血”,已经从前两年的“小甜甜”变成了2023年的“牛夫人”。

信达证券的研报显示,电力设备及新能源行业重仓配比较上期下降较多,降幅为2.35个百分点,目前配置比例为11.8%,相较于历史高点15.48%已下降3.64个百分点。

需要指出的是,新能源领域的资金流出导致了产业链上市公司股价的低迷,但这个领域上市公司的整体业绩表现其实并不算差。

其中,宁德时代在今年一季度实现归母净利润98.22亿元,同比增长了557.97%,基本每天都能赚“一个小目标”。

“AI+”领域高度拥挤,行情将如何演绎?

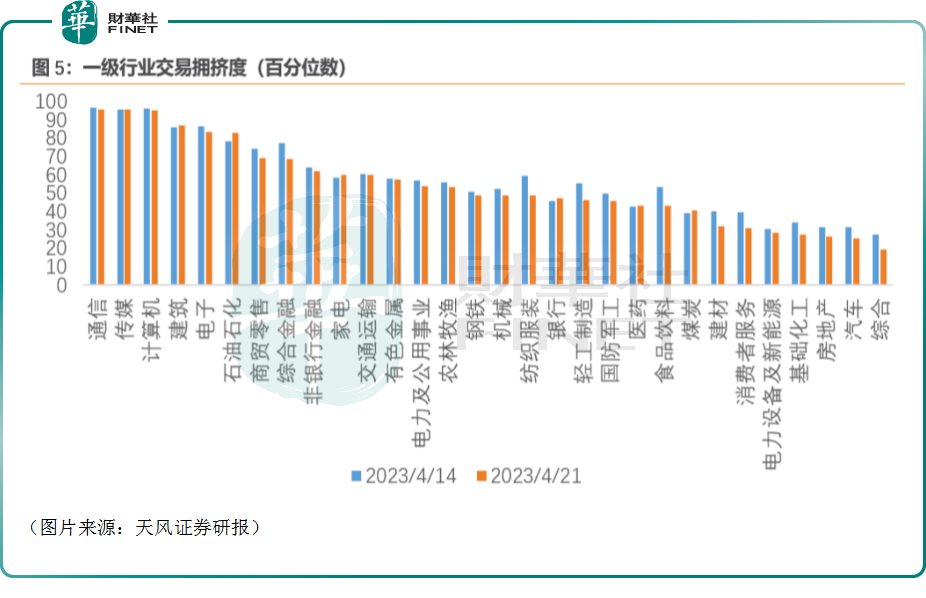

资金的疯狂涌入也导致了TMT(科技、媒体、通信)赛道的高度拥挤。天风证券称,市场高拥挤不会是常态,经历一段时间后上涨后需要一定的调整去消化估值,因此拥挤度到达极致往往就是拥挤行业将发生回调的信号。

事实上,近两个交易日A股市场科技相关板块已经出现了分化,例如4月24日半导体及元件、中芯国际概念、国家大基金持股等板块的跌幅居于市场前列,而云游戏、传媒、共封装光学、NFT概念则领涨市场。

值得注意的是,对于科技概念股的后续投资前景,机构并未看衰。

招商证券的研报指出,TMT大年通常分为“春季躁动”、“获利回吐”、“盛夏攻势”、“获利了结”四波行情,春季躁动后往往会有一波明显的调整,时间在1-2个月,幅度在20%左右。面对这种调整,逢低加仓是最佳策略,因为往往后续盛夏攻势大概率创新高。

如果今年在业绩披露期结束后,随着AI+/数字经济/自主可控等大产业趋势以政府支持力度进一步加大、资本开支增加、订单增加和产品销量业绩的改善逐渐被市场所确定,则TMT将会重回上行趋势,进入盛夏攻势。

光大证券的最新研报指出,科创主题有望贯穿全年,但可能会反复轮动。在行业配置上,AIGC、半导体产业链值得高度关注。投资策略上,应注意科技主线内部的节奏与方向切换。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)