4月24日,国内知名多晶硅龙头生产商新特能源(01799.HK)披露了2023年一季度业绩报。

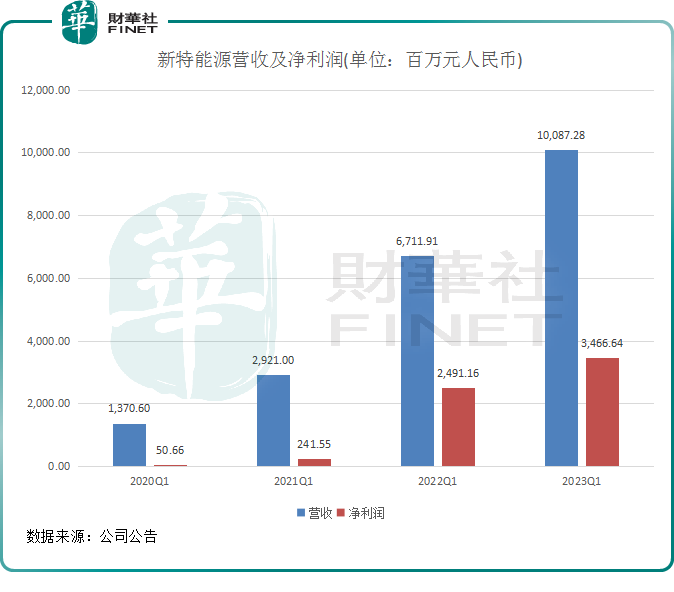

报告显示,新特能源在一季度实现营收100.87亿元,同比增长50.29%;归母净利润为34.67亿元,同比增长39.16%。

然而,虽然一季度的营收和净利润双双录得双位数增幅,但新特能源股价却逆向而行。4月25日,新特能源股价大幅低开,全日震荡下行,最终收跌13.01%,创下近两年来最大单日跌幅。

新特能源股价的大跌,似乎带崩了整个硅料板块,其他几大多晶硅龙头股收跌。截至4月25日收盘,通威股份(600438.SH)、协鑫科技(03800.HK)和大全能源(688303.SH)股价分别收跌2.19%、4.88%及3.63%。

实际上,对比2021年一季度和2022年一季度的成绩单,新特能源在今年一季度的成绩单显然称不上亮眼。

在2021年一季度和2022年一季度,新特能源业绩迎来大爆发,营收均翻倍,净利润则分别飙升超3倍和超9倍。由此看,新特能源今年一季度的业绩增幅是大幅放缓。

市场产能过剩问题显现

2021年及2022年,是光伏上游产业硅料行业的高景气度周期,多晶硅厂商产品量价齐升,由此赚得盆满钵满。

但到了2023年,随着行业产能加速释放,硅料已不是产业链供应短板。在行业热度有所下降的背景下,企业难以延续产品销量的高增长,同时面临产品售价见顶的问题。

通威股份管理层近日表示,硅料是高投入高风险的化工属性,随着新一轮产能集中释放,硅料价格可能存在下行态势。管理层还称2024年行业会面临低价和洗牌的阶段,最后会进入到合理的价格区间。

据硅业分会统计,在今年一季度,国内多晶硅产量共计30.4万吨,同比大幅增长91.2%。随着二季度更多新产能继续释放,硅料价格进一步下探预期强烈。

新特能源的主营业务是多晶硅业务,在2022年,公司多晶硅业务的收入占总营收比重接近70%,因此受多晶硅市场供需情况以及产品价格波动影响较大。

市场产能方面,在前两年行业参与者大幅扩张产能的推动下,如今产能释放依然在增加。于4月19日,硅业分会发布多晶硅周评显示,根据多晶硅企业运行和排产计划统计,4月份国内多晶硅产量预计在10.8万-10.9万吨,环比增幅约3%。硅业分会表示,硅料整体供大于求的局面未见缓解,预计4月份硅料价格仍将延续目前的缓跌走势,后续价格走势仍将根据终端需求、硅片供需情况、库存等因素波动调整。

Wind数据显示,4月17日,国产多晶硅料(一级料)现货价为28.83美元/千克,较去年12月中旬高点下跌了约三成。

除了市场供大于求外,另一个影响多晶硅需求的因素在于技术的进步。紫金天风期货分析师卫来近日在报告中指出,随着大尺寸硅片,薄片化机电池技术的迭代,单位光伏装机所消耗的多晶硅也将进一步下降。

另外,根据集邦咨询的调研,在整体降价预期下,下游组件厂拿货也出现延缓迹象,电池企业也已全面减少硅片采购。

产能扩张在路上

在去年,新特能源一手接千亿订单,一手大幅扩张产能,产能规模成功进入了第一梯队。

2022年,新特能源新疆项目完成技改,内蒙古基地10万吨/年项目达产,使得公司产能从年初的6.6万吨/年大幅增长为20万吨/年。公司在2022年年报中表示,加快准东20万吨多晶硅项目一期10万吨建设,力争于2023年上半年投产。

国盛证券的研报中表示,新特能源2023年产量有望实现23-24万吨。

此外,新特能源在风能、光伏电站开发、建设及运营方面亦有布局。在2022年,公司完成并确认收入的风能及光伏建设项目装机约2.30GW,风能、光伏电站建设板块实现毛利15.07亿元,较上年同期增长46.76%。

对于2023年经营计划,新特能源计划实现多晶硅产量23-24万吨,实现确认收入的风能、光伏电站开发及建设装机规模2-3GW;到2023年末,公司力争实现并网发电的风能、光伏运营电站装机规模3.5-4GW。

值得一提的是,新特能源在3月已递交了招股书,并获得上交所受理,计划在上交所主板上市。

此次回A募资,新特能源的目的在于进一步扩张多晶硅产能。公司表示,在扣除发行费用后,募集资金将主要用于年产20万吨高端电子级多晶硅绿色低碳循环经济建设项目。根据规划,该项目分两期各10万吨建设,建设期均为1年。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)