扰攘多日的第一共和银行(FRC.US)危机,终于有了说法。

按市值计美国最大的商业银行摩根大通(JPM.US)于2023年5月1日宣布,已经从联邦存款保险公司(FDIC)手中收购第一共和银行的大部分资产,并代承担存款和其他特定债务。摩根大通表示,要利用其强大实力和执行能力,为美国金融系统提供支持。

摩根大通的董事会主席兼CEO杰米·戴蒙(Jamie Dimon)表示:“政府邀请我们和其他同行进入,于是我们这样做了……我们的财政实力、能力和业务模式让我们能够以最低的成本执行此交易……从整体来看,这项交易多少能让我们公司得益,为股东带来价值,进一步巩固我们的财富战略,而且有助于补充我们现有的业务。”

第一共和银行何以沦落至此?

创立于1985年的第一共和银行及其附属公司提供私人银行、私人商业银行和私人财富管理,其业务涉及居民、商业和个人贷款、存款服务以及私人财富管理(包括投资、经纪、信托和外汇服务)。

虽早有传闻这家中小型银行有可能成为硅谷银行和签名银行之后又一家要倒闭的银行,但在硅谷银行危机后,第一共和银行从联邦储备银行、联邦住房贷款银行(Federal Home Loan Bank)和摩根大通等多家大型银行手中获得流动性支持,似乎能撑得一时。

但是,其2023年第1季财报彻底摧毁了投资者的信心。

2023年3月31日,第一共和银行的存款额较2022年末时的规模少了719.63亿美元,降幅高达40.79%,远超其他社区银行,这反映客户将资金撤走,对其前景不太乐观,要知道,存款是银行赖以为生的资金来源。

尽管该行的管理层在季绩中,语调仍颇为乐观,认为存款流失的趋势已见稳定下来,而贷款业务也维持增长,但是投资者却不卖账,该行股价从公布季绩前的16.00美元,决堤至3.51美元,跌幅高达78%。

要知道,在硅谷银行的危机爆发之前,第一共和银行的股价可是高达120美元以上的。从市值超两百亿美元到如今只有6.5亿美元,天知道投资者有多失望。

股市的表现,也进一步加剧了这家中小型银行的危机,投资者丧失信心,自然也让客户感到惶恐,当挤兑来临时,更难以将局势稳定下来,这需要监管层与企业联手解决。

自从2008年金融危机之后,监管层的救与不救总会引来话柄:救,被责备是用公共资金为贪得无厌的银行家埋单;不救,让整个金融系统风险迅速蔓延,引发连环危机,损害的是更大范围的公众利益。

所以这次摩根大通站出来,以私营企业的身份接管,也为监管层解了围,是各方都认可的方案。

当然,作为私营企业,摩根大通救助一家同行,其动机未必正如它堂而皇之所说的,仅仅是为大局着想,首要考虑的还是利益。

摩根大通能从这次交易中获得多大利益?

正如我们前文所述,引发第一共和银行危机的导火线是客户的信心问题——客户不放心将存款放在这家银行而导致流动性枯竭,并非无药可救。

从中小型银行撤走的存款都去了哪里?

摩根大通等大型商业银行的2023年第1季财报或许透露了答案。

2023年3月31日,摩根大通的存款规模较2022年末增加了370.74亿美元,而多家大型商业银行和投资银行的客户货币基金投资也有所增长,这或意味着中小型银行的危机,让惶恐的客户更加信任大型银行。

所以,摩根大通接管第一共和银行,或有望修补客户信心。

摩根大通收购第一共和银行的要点包括:

1)收购第一共和银行的大部分资产,包括大约1,730亿美元贷款和大约300亿美元的证券;

2)代承担大约920亿美元的存款,包括300亿美元大额银行存款,这些存款将在交易完成后偿还或在合并后撇销(其中摩根大通会代偿250亿美元大额美国银行存款,而在合并时撇销50亿美元的存款),以及280亿美元联邦住房贷款银行(FHLB)放款。

3)联邦存款保险公司(FDIC)将提供损失分担协议,涵盖所收购的单户住宅抵押贷款(80%的损失,保障七年)和商业贷款(80%的损失,保障五年),而且FDIC将为其提供500亿美元的五年期固定利率融资。

4)摩根大通不代偿第一共和银行的企业债券或优先股。

5)摩根大通将向联邦存款保险公司(FDIC)支付106亿美元。

简单来说,摩根大通接管其大部分资产和存款,但不负责第一共和银行的企业债务和优先股。同时,还能够得到联邦存款保险公司(FDIC)的损失分担和融资支持。

摩根大通将可得到:

此交易将对摩根大通的财务状况带来以下影响:

1)确认一笔一次性的税后收益约26亿美元,财华社估算,这相当于摩根大通截至2023年3月31日止12个月列报净利润的6.19%,但不包括将在未来18个月产生的大约20亿美元重组成本(税后)。

2)仍将保持非常理想的资本水平,CETI比率仍将维持2024财年第1季目标13.5%的水平,而且能维持健康的流动性支持。2023年3月31日,摩根大通的CET1比率为13.8%,合计损失吸收能力为4880亿美元。显然,此交易对于摩根大通的资产负债状况影响应不算太大。

预计这项交易可为摩根大通带来每年超过5亿美元的纯利增长,以及每股收益的增长,财华社估算,相当于其截至2023年3月31日止12个月列报净利润的1.19%,这不包括大约26亿美元的一次性税后收益或预计于2023年和2024年产生的大约20亿美元税后重组成本。

收购后的第一共和银行业务将由摩根大通的消费者及社区银行分部(CCB)联合CEO们共同监管。

财华社留意到,消费者及社区银行分部是摩根大通收入贡献最大的分部,也是股本回报(ROE)相对较高的分部,2022年的分部ROE为29%,高于企业及投资银行(CIB)分部的14%、商业银行(CB)分部的16%以及资产和财富管理(AWM)分部的25%。

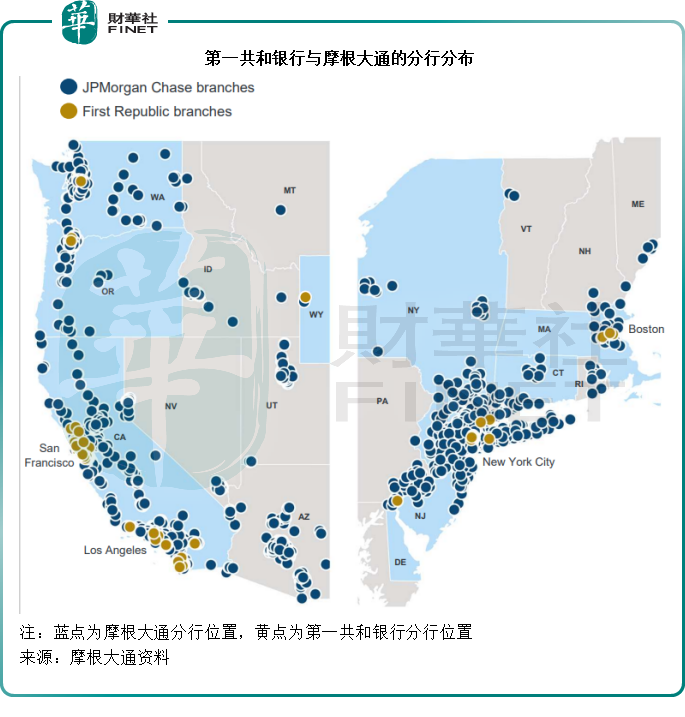

摩根大通预计,此交易带来的IRR(内部收益率)在20%以上。这一回报率或低于其CCB分部29%的ROE,但财华社留意到,第一共和银行的分行都分布在美国比较重要的商业城市,与摩根大通有很多重合之处,它们的合并或可产生协同效益,有利于节省成本,提高成本效益,或可提高整体ROE。

摩根大通表示,此收购将可进一步渗透美国高净值客户,增加财富中心布局,巩固摩根大通作为第一商业银行的地位。

也就是说,这项收购将产生长远的经济价值。既然如此,那么摩根大通买入第一共和银行是否就是一本万利的交易?或许未必。中小型银行这次危机突显出美国监管当局存在的问题,而它们正在寻求解决之道,最终指向的可能是收紧监管。

监管层对于中小型银行危机的反应

针对最近的银行业危机,美国联邦存款保险公司(FDIC)发布了一份针对存款保险系统整体审视的报告,并提出了旨在解决最近银行危机所致之金融稳定性问题的重组选项:

1)有限保险:维持当前的存款保险框架,为储户特定限额(或高于当前的25万美元限额)存款提供保障;

2)无限保险:为所有储户提供无限制存款保险;

3)目标覆盖:为不同的账户类型提供不同的存款保险限额,例如商业支票账户可获得远高于其他账户的保险。

财华社认为,从目前的银行业危机来看,有限保险并不足以保障储户的信心,因这正是当前银行业危机的诱因,而无限保险其实将风险转嫁给FDIC,可能会让商业银行更加肆无忌惮地吸收低成本存款来获取高收益回报,增加银行风险,或许目标覆盖是比较靠谱的。

FDIC认为目标覆盖最能达到金融稳定的目的,而且在储户保障方面最具成本效益,这些建议选项将需要获得国会批准。

美联储于上周五(2023年4月28日)也发布了针对硅谷银行危机的监管评估报告,重点列出了四个导致这一后果的原因:

1)硅谷银行的董事会和管理层未能管理银行风险;

2)联储局监管者未能全面评估硅谷银行规模扩大和业务复杂性增加对其自身脆弱性的影响;

3)当监管者未能识别出脆弱性风险时,他们未能采取足够的措施,迅速遏制硅谷银行危机的扩散;

4)委员会应对《经济增长、监管放宽及消费者保护法案》的做法以及监管政策立场的转变,阻碍了有效监管,对此,美联储监管部门副主席认为必须增强美联储的监管力度。

财华社早在3月15日《硅谷银行对后市会带来哪些影响?》一文中,就提到硅谷银行的爆雷事件,引发了美国当局关注起于2018年撤销《多德-弗兰克法案》(Dodd-Frank Act)部分内容所产生的影响。

《多德-弗兰克法案》是2008年金融危机后为应对危机和防止金融危机再次发生而推出的最严厉金融监管改革,但是后来被诟病不利于中小银行的经营和扩大,而对大型银行却影响不大,于是在2018年被更为宽松的法案所取代。这次的硅谷银行事件,或突显出中小型银行的监管风险,而可能令严厉的监管再度上线。

经济下行周期对美国上市银行的影响

另一方面,美联储收紧货币政策的累积影响正在扩散。

尽管加息短期内会为商业银行带来利息差扩大等优势,但是从长远来看,将影响到企业的发展活力,资金成本的增加或降低企业扩张的意愿,从而缩减贷款规模,更糟糕的是,高利率环境将令资金退却,导致信用风险上升——例如不履约率上升,坏账增加。

值得留意的是,美国商业地产风险正引起关注。

苏世民在早前黑石(BX.US)的2023年第1季业绩发布会上就提到,美国的写字楼空置率已到达纪录高位水平。在高利率环境下,许多业主或无法为融资展期。黑石是房地产等另类投资领域的先驱之一,在房地产投资方面经验丰富,对业界状况的了解和展望也很具说服力,苏世民的表态或显示出对美国商业地产市场的忧虑。

由于商用物业都是大宗交易,其交易离不开融资安排。而持有商用物业,除了收租产生可持续的现金收入外,一般也被用于抵押融资,以便将不动产变为流动性资产,赚取更高的回报,活化资金。随着资金成本的上涨,以及疫情期间所养成的居家办公习惯,加之众多大型企业开始裁员,商用物业的需求或随着经济下行周期的来临而下滑,从而导致其价格的下跌。

这时,放贷出去的商业银行将面临其客户抵押资产的贬值,一旦全社会的资金收紧,商业银行不得不将这些贬值资产清理出去,而确认减值,将令其亏损扩大。

近日,著名投资者芒格也表示,美国商业地产市场正在酝酿一场风暴,一旦物业价格下跌,美国的银行将充斥着坏账。他还指出,许多物业的价格已经不再吸引,而且众多写字楼物业、购物中心都出现问题,他留意到,对比于六个月前,现在银行已经收紧对房地产的贷款,这意味着问题很严重。

在接下来的两天(2023年5月2日及3日),将展开美联储一连两日的议息会议,市场普遍预期美联储将加息25个基点,当前所关注的焦点是美联储对于加息周期何时结束的口径,或准确来说,什么时候降息,以缓解对经济硬着陆的忧虑。

但不论结果如何,在过去一年多累计加息逾5%后,资金收紧对经济的影响才刚刚展开,商业地产的压力或是最早浮上水面的危险,可能还有许多潜在风险尚未显现,随着加息影响深入到各行各业,才真正考验美国商业银行的压力承受能力。

因此,摩根大通收购了第一共和银行后,面对潜在的监管收紧和经济下行以及潜在风险的释放等诸多问题,是不是就是大团圆结局,仍需看后续发展。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)