中国最大的设备运营服务提供商宏信建发即将登陆港股市场!日前,宏信建发已启动招股,拟全球发售3.6469亿股,其中香港发售3,647万股,国际发售3.2822亿股,最高发售价每股4.80港元。招股时间至5月18日,预期将于5月25日在港交所挂牌上市。

在此次港股上市前,宏信建发就频获资本的青睐,股东阵营强大。目前,宏信建发的控股股东是国内融资租赁行业龙头远东宏信(03360.HK),其他股东则包括徐工机械(000425.SZ)、中联重科(01157.HK)等一线工程机械厂商,以及高瓴资本和招商银行等知名机构,全球高空作业平台领先企业之一的浙江鼎力(603338.SH)也位于宏信建发的股东结构中。

根据最新资料显示,宏信建发本次引入包括香港东滨、中联重科、普陀科投等7家知名企业担任基石投资者,合计认购金额超11亿港元,占全部发售股份的比重最高达66.84%,其中包括公司原有股东中联重科、浙江鼎力及临工重机,凸显其对宏信建科的业务及前景的信心,为公司发行奠定成功基础。另外,公司的香港公开发售与国际配售均在顺利进行中,考虑良好基本面、豪华基石阵容及超高认购比例,对其挂牌后表现展望正面。

宏信建发在国内设备运营服务市场处于领先地位,具有综合设备组合及强大的服务能力。按2021年中国拥有的设备保有量计,公司在高空作业平台运营服务、新型支护系统运营服务和新型模架系统运营服务这三大市场中均名列第一,其中于高空作业平台运营服务市场的份额达29.6%,远高于行业第二名。

提供全周期项目服务,盈利能力持续提升

宏信建发为客户提供一站式设备运营解决方案,包括工程施工、设备租赁、设备销售、备件销售、维修制造、二手处置等,解决客户设备使用和管理的后顾之忧。

凭藉自身各产品线、各服务品类间的协同效应,宏信建发可为客户提供覆盖项目全周期的全方位、多功能的服务。这种业务模式的优势在于:公司能满足不同客户的不同需求,有利于不断提升公司竞争力和客户粘性;同时下游客户涉及行业广泛,因此能够抵御单一行业波动带来的风险,2022年公司前五大客户收入比重只为17.9%。

从客户规模和客户质量上亦可以看出宏信建发业务模式带来的积极影响。目前,公司建立起了分部广泛、多元、忠诚且高质量的客户群,有助于保障公司的经营稳定性和可持续增长。公司的客户群体覆盖了建筑业、制造业、工商业和房地产业等多个行业,主要包括中国的大型央企、地方国企、公共事业机构、民营企业、个人等,尤其是与国内顶尖建筑企业建立了长期合作伙伴关系。

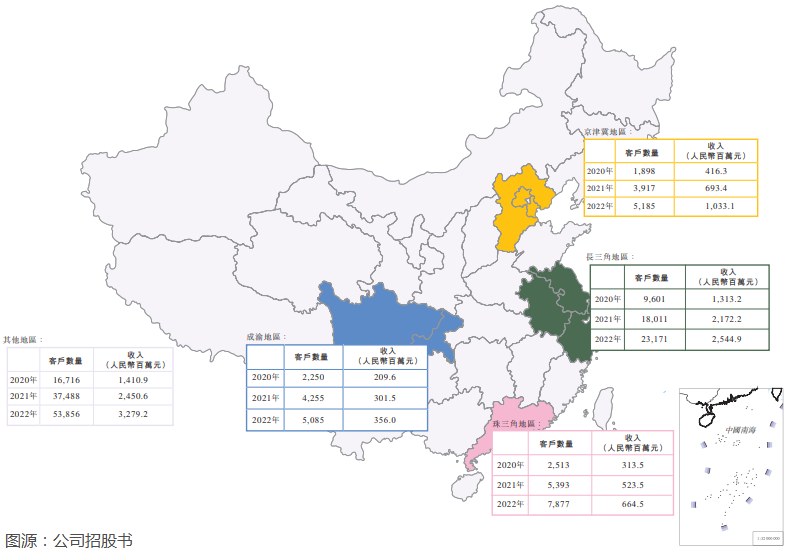

客户规模方面,宏信建发的客户数目(以单体客户数量计)由2020年约47,000家增至2021年约97,000家,并进一步增至2022年约158,000家,两年时间客户数目增长超过2倍,表明公司对下游客户具有强大的吸引力。

下游高质量客户群不断扩大,也为宏信建发拿下更多的大型订单奠定了基础。从雄安新区到粤港澳大湾区,再到北京冬奥会,这些重大工程项目均有宏信建发的身影。创立至今,公司已参与建设了数万项国家、省市关系国计民生的重大工程,如援建香港医院项目、郑州航空港站项目、广州白云国际机场航站楼项目、北京大兴国际机场项目、港珠澳大桥项目等。

另一方面,具有协同效益的全方位服务组合使宏信建发能够实现服务交叉营销,并保持业务可持续增长。如在过去,公司成功推动了工程技术服务与经营租赁服务的交叉销售,两大业务实现了良性循环的发展格局。

为支持公司不断扩大市场份额,宏信建发持续积极扩大服务网点覆盖范围,由此获得行业领先的应答时间,进一步提升客户粘性。截至最后实际可行日期,公司在全国的服务网点数目达349家,涵盖全国187个城市。按照服务网点数量计算,公司在设备运营服务提供商中排名第一。

以多元化产品线和服务品类以及覆盖全国的运营网络及复合经营能力做基石,宏信建发持续提升各类设备的保有量规模和工程技术服务维度,令公司从竞争对手中脱颖而出,盈利能力相当出色。

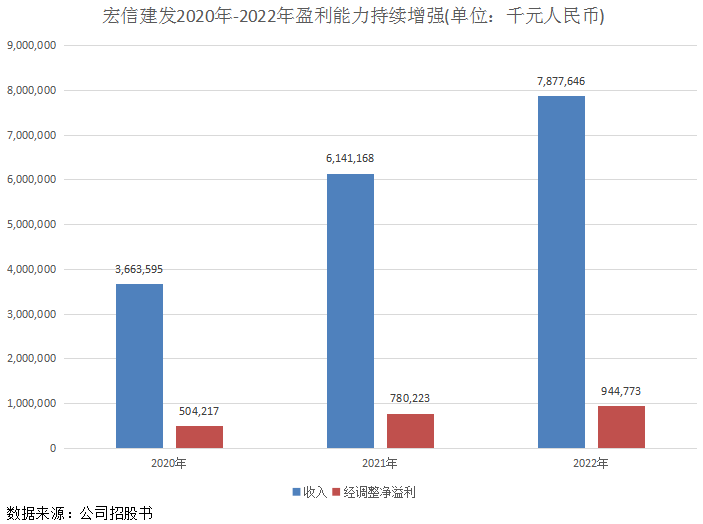

2020年-2022年,宏信建发盈利增长势头强劲。收入由36.64亿元大幅增长至78.78亿元,经调整净溢利由5.04亿元增长至9.45亿元,两者复合年增长率分别达46.64%及36.88%。

在过去三年,宏信建发的EBITDA利润率分别为51.4%、52.1%及51.8%,调整后净利润率分别为13.8%、12.7%及12.0%,利润率水平持续保持在高位,为少数的在疫情冲击中仍能取得高盈利表现的公司之一。

踩上万亿赛道,卡位基建大潮窗口

宏信建发很大部分的营收来自于向客户提供经营租赁服务,该业务和我国企业效率升级、产业结构调整及专业服务渗透率的提升密切相关。

另一方面,由于人工成本与日俱增,针对建筑工地安全的监管日益严格,设备在替代人力方面发挥更重要的作用,专业设备运营服务市场也因此得以迅速扩张。

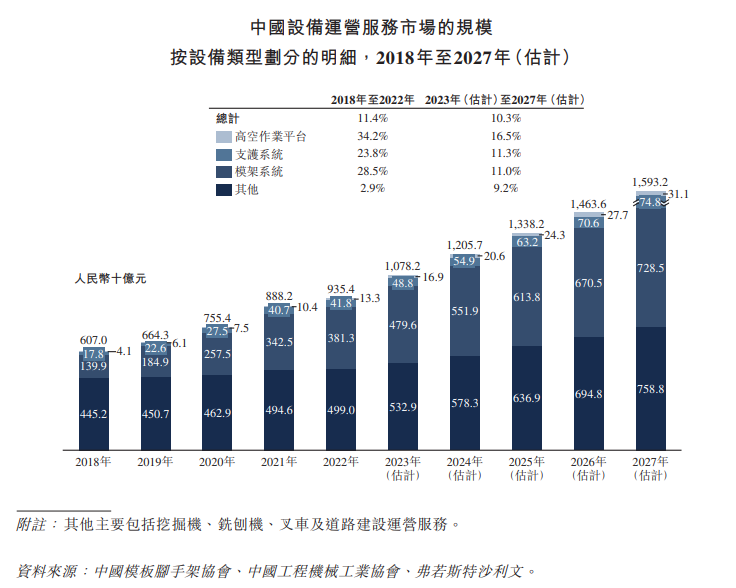

数据显示,中国设备运营服务的市场规模(按收入计)由2018年的6,070亿元增加至2022年的9,354亿元,复合年增长率为11.4%。并预计于2027年将增加至15,932亿元,2023年至2027年复合年增长率为10.3%。

可以说,宏信建发面向的万亿级设备运营服务的市场,是属于长坡厚雪的大赛道,该市场紧跟我国城镇化发展以及产业转型升级需求,未来增长确定性极强。而作为行业的龙头企业,宏信建发具有得天独厚的竞争优势,有望与该市场同频共振,不断提升公司的市场份额和夯实公司龙头地位。

宏信建发也正在为行业的蓬勃发展做足了准备。

目前,公司的服务网点主要布局在经济热点地带,如长三角、珠三角、京津冀等地区,这些地区基建需求强劲,公司有望以此接触到更多的客户,满足客户对设备的需求。公司计划透过进一步提升服务能力及扩大服务网点网络以增加市场份额,进一步将平均服务交付里程缩短至约30公里。根据公司规划,公司将于2023年及2024年底前将服务网点数目分别增加至430多家及500多家。

此外,公司也将进一步优化设备组合,增加设备保有量,并提升数字化能力,以把握市场先机。公司计划采购更多的高空作业平台及优质支护系统,并制造和采购更多的新型模架系统。在过去三年,公司设备保有量快速增长,其中高空作业平台设备保有量2022年达到13.13万台,较2020年增长了138.3%,未来几年设备保有量有望持续增长。

此外,公司还紧紧追随国家“一带一路”的脚步走向海外,积极拓展海外市场,挖掘海外市场的增长机遇。立足前瞻性视野,宏信建发将业务逐渐从新加坡拓展至马来西亚等东南亚国家、中东等地区,引领行业走出去步伐。

东南亚过去两年经济复苏计划成效显著,未来的公路、铁路、机场等交通基建投资仍将是东南亚未来经济增长的动力。可以预见,随着新兴市场的成长,公司国际市场影响力将进一步增强,国际业务也有望成为宏信建发未来业绩的又一增长点。

总结:

宏信建发历经20余年的发展沉淀,构筑了这家中国设备运营服务行业龙头企业的“钢筋铁骨”,发展成为国内设备运营行业先行者以及新时代数字化设备运营时代的引领者。

宏信建发各产品线综合协同效应显著,全方位、多功能、全周期的服务能力以及广泛的网点网络成为公司客户群体不断壮大的核心竞争力。此外,宏信建发所处的基建和建筑业市场空间庞大,未来增长可期,为公司的进一步发展提供了沃土。

宏信建发强大的综合竞争实力,加上踏上设备运营这块大赛道,也令公司有着良好的基本面,盈利能力突出。

此次成功赴港上市,对于宏信建发来说是发展史上的又一里程碑。上市获得融资后,公司将进一步扩大服务网络,进一步优化产品组合,以及增强公司的一站式服务能力,从而助力公司更好地深耕国内设备运营市场,以及扩大海外市场的地理覆盖范围,助力公司经营业绩迈上更高的台阶。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)