环球投资者最近都深有体会:资金越来越难得。

这是因为成本高了,规避风险的需求增加了,所以资金要求更高的回报,来弥补其承担风险的成本。

对于经验老到的投资者来说,新股市场是未经验证的市场,通常也是他们回避的市场。

单从买卖的交易角度来看,新股的卖方主要包括初始投资者、上市前融资方、企业管理层以及企业创始人等,总括而言,都是拥有信息优势的利益相关人员,尤其是创始人及大股东兼任管理层的企业,他们拥有对企业的掌控权,知道的内幕消息也远非融资方和投资者所及。

很简单一个道理:如果自己手上的企业很赚钱,寻求利益最大化的理性经济人,都不会将股份拱手相让,除非能够卖出比自己心理价格高得多的价钱,或者这家公司并不是大家所看到的那么赚钱。

这就是包括“股神”巴菲特在内的有经验投资者,纷纷避开新股的原因。

但是对于并不是将投资作为主业或专业来对待的普罗大众而言,新股也有其吸引力:未经验证的买卖,通常能带来波动更大的博弈,而且市场上总有“接盘侠”,大家都自信那个人未必是我。

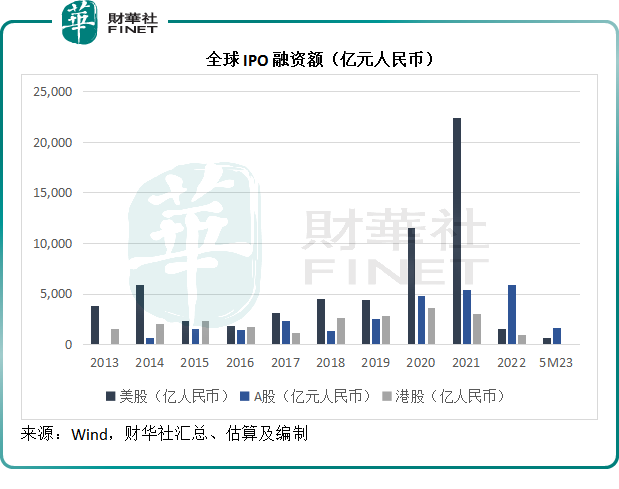

在资金成本处于低位的2020年至2022年初期间,全球IPO市场一片繁荣。资金泛滥,加上成本低廉,股市在充裕资金的推动下蒸蒸日上,以几乎零成本融入资金买卖赚取的收益十分可观。

同理,2022年资金成本上扬,资金对于投资标的的考量也变得严谨起来,风险相对较高的新股遭到嫌弃,全球IPO市场被迅速打回原形。这就是欧美加息周期展开后,新股市场变得不再活跃,而且表现也欠佳的原因。

2023年全球新股市场一蹶不振

2023年前五个月,美股的IPO融资额只有93亿美元,约合人民币653亿元,仅相当于2022年全年的41.7%,相当于新股融资规模巅峰2021年时的2.95%。

由于内地采用实事求是的货币政策,并没有跟随欧美加息,A股市场今年前五个月的IPO融资额已超过美股逾一倍,达到1672亿元人民币。

股市表现欠佳的港股市场,今年前五个月IPO融资额只有128亿港元,约合人民币115亿元,远低于A股和美股,主要原因在于港元与美元挂钩,因此港股市场的表现也因为资金成本上升而受到负面影响,加上港股表现持续欠佳,有意上市的企业并没有取得合适的估值,只得暂缓上市进程。

2023年全球新股表现

随着更贴近市场的注册制推行,A股市场中一签稳赚的童话已经改写。

从Wind的数据来看,2023年前五个月,A股市场完成上市IPO的公司合共有135家,上市首日股价下跌的股份有21家,比率或为15.6%,而上市以来累计下跌的新股有41家,比率为30.4%,可见A股新股市场已告别稳赚神话,也变得更为有效。

尽管如此,A股的新股表现也要好于美股。

财华社搜集Wind的数据计算可得,2023年前五个月美股完成IPO的企业有103家(包括7家发行存托凭证的新股),而上市以来累计下跌的新股有50家,比率为48.5%,远高于A股市场。

A股市场上市以来表现最好的是今年3月上市的四川黄金(001337.SZ),上市以来累计涨幅达402.15%。中科飞测-U(688361.SH)、百利天恒-U(688506.SH)、三博脑科(301293.SZ)、联合水务(603291.SH)等的累计股价涨幅均在两倍以上。

表现最差的是北交所上市的安达科技(830809.BJ),上市以来累跌34.77%。其次为创业板上市的宏源药业(301246.SZ)和涛涛车业(301345.SZ),累计跌幅分别为33.68%和33.52%。而表现最差的主板新股是3月末上市的海通发展(603162.SH),累计跌幅为28.57%。

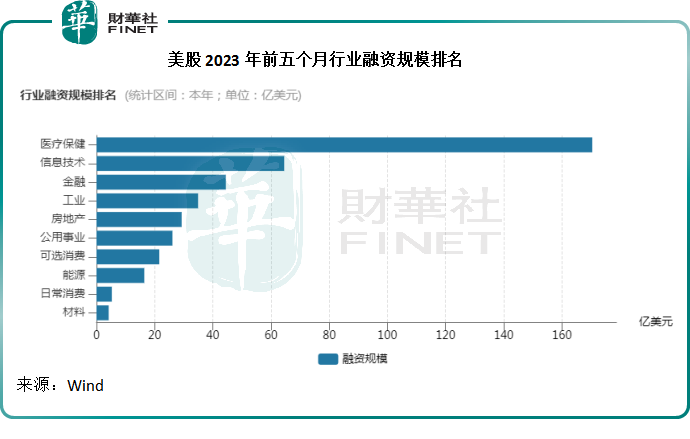

美股新股融资规模最大的行业要数医疗保健,其次为IT,见下图。

美股新股中,融资规模最大的是分拆自强生的医疗保健设备及服务公司Kenvue(KEN.US),见下图。

美股新股表现最好的是房地产投资信托(REIT)Peakstone(PKST.US),四月末上市以来,累计涨幅已达201.13%。中概股硕迪生物(GPCR.US)的表现也不俗,累计涨幅达一倍以上,见下图。

至于港股市场,Wind的数据显示,今年以来完成上市的新股有27家,其中包括两家介绍上市公司,分别为回流的中概股、中国平安(601318.SH,02318.HK)旗下的金融服务公司陆控(06623.HK),以及分拆自嘉利国际(01050.HK)的精品物业开发商嘉创地产(02421.HK)。

财华社根据Wind的数据统计,2023年以来扣除介绍形式上市的已上市新股中,已跌破发行价的有15支,占了总数的60%,表现要逊色于美股和A股。

今年上市的新股中,到目前为止表现最好的是从事跨境数字营销服务的力盟科技(02405.HK),累计上涨337.14%;表现最差的是云端人力资本管理(HCM)解决方案平台北森控股(09669.HK),累计下跌70.74%。

港股表现这么差,是不是意味着没戏了?不!财华社认为,这反而是机会。

对港股来说或许是机会

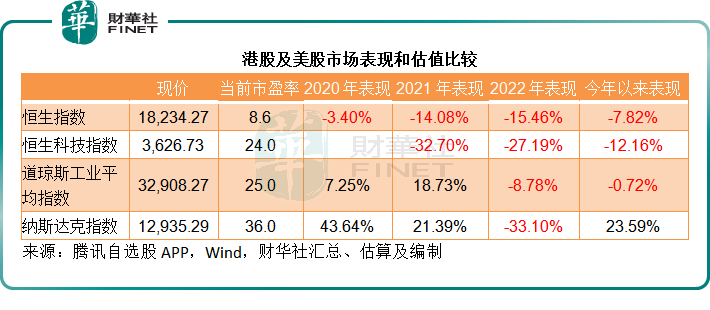

不论是“大放水”的2020年,还是“大缩水”的2023年,港股市场均严重跑输美股,见下表。

今年以来,美股科技股已出现大反弹,反映科技股表现的纳斯达克指数累计上涨23.59%,而反映港股科技股表现的恒生科技指数却累计下跌12.16%。

从大盘来看,道琼斯工业平均指数今年以来累跌0.72%,而恒生指数则大跌7.82%。

再看估值,wind的数据显示,纳斯达克指数当前的市盈率已高达36倍,而恒生科技指数只有24倍;道琼斯工业平均指数的市盈率达到25倍,而恒生指数只有8.6倍。港股估值明显低于美股。

就理性经济人的追求利益最大化逻辑而言,估值较低的港股市场潜在机会更大,安全垫也更厚。如果美联储的加息周期结束,利率稳定下来,美国财政部的债务上限问题得到解决,港股表现或可稳定下来。

另一方面,优势政策有望支持港股市场复苏。近期,特区行政长官积极带领商务队伍出国及到内地多个城市考察,吸引投资和寻找商家,有利于推动资金流入。

此外,特区政府今年以来的多项举措,也有利于吸引国际游资流入香港市场,例如发展家族办公室业务的政策宣言,有望以各种有利措施,吸引家族办公室在香港落户。家族办公室近十年活跃在新经济、独角兽等投资的前沿,将这些资金引导到香港,将使得香港成为科创项目和风投项目的投资之都,也为二级市场引来更多的活水。

事实上,最近香港的新股市场悄然活跃起来。6月份已有两家公司敲定上市——周杰伦概念股巨星传奇(06683.HK)将于6月13日上市,专注于皮肤学的研发型生物制药公司科笛-B(02487.HK)将于6月12日上市。

此外,有两家公司已通过上市聆讯,分别为从事医学检测服务的艾迪康,以及全球第三大光伏逆变器供应商Growatt。

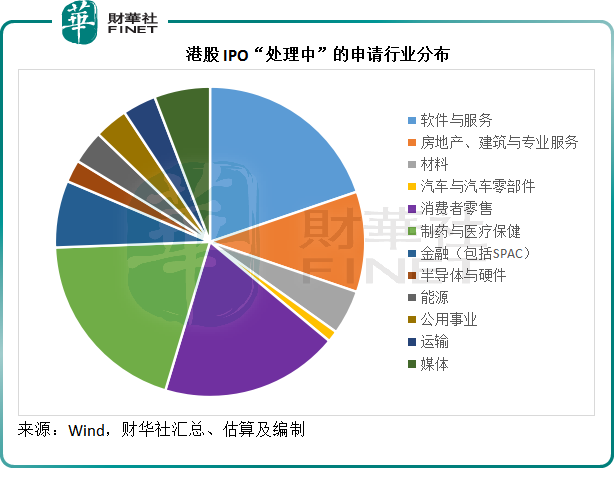

财华社根据Wind的数据统计发现,目前港股IPO“处理中”的申请有85份,反映有意愿上市的企业又多了起来,产业分布如下。

从图中可见,消费者零售、制药与医疗保健以及软件与服务是申请最多的行业,体现出后疫情消费情绪复苏的市场预期,以及港交所上市新规所带来的持续推动作用。

除此以外,有多家有影响力的公司传闻有意在港股市场上市,例如最近阿里巴巴(09988.HK, BABA.US)进行结构重组,将分拆阿里云、菜鸟和盒马独立上市,港交所(00388.HK)或是选择地之一。

刚刚,哪吒汽车母公司合众有传将在港交所上市,或再为港交所添上一家上市的新能源汽车品牌。

总而言之,好菜即将上台,港股市场的好戏在后头。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)