佈倫特原油期貨價已由去年6月初的120美元/桶,回落至如今不到77美元,跌幅高達36%。

國際貨幣基金組織(IMF)早前預測,油價到達每桶80美元以上,沙特可能才能平衡預算,並為其一些「超級項目」提供資金,沙特王儲寄望於這些「超級項目」能助其實現經濟轉型,降低對石化產品的過度依賴。

當前倫敦期油不到77美元顯然未達標。

當前石油輸出國組織(OPEC)及其盟國(包括俄羅斯)統稱OPEC+,供應的原油或合共佔全球石油需求量的四成以上,其中沙特阿拉伯佔了OPEC+產量目標的四分之一,因此擁有通過控制產量制衡國際油價的能力。

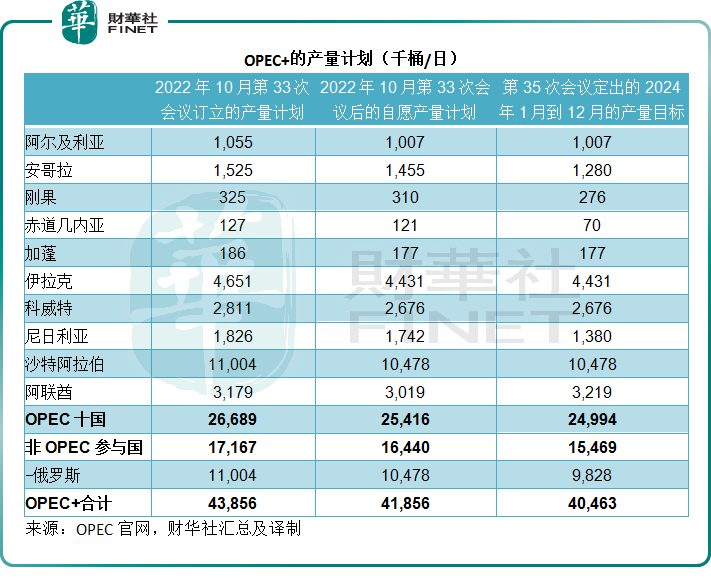

在剛剛於2023年6月4日舉行的第35次OPEC+部長級會議上,參與國調整《合作聲明》中OPEC和非OPEC參與國於2024年1月1日至2024年12月31日期間的整體原油產量至每日40.46百萬桶。

財華社留意到,對比2022年10月第33次會議上確定的產量,這份2024年的最新產量目標減產幅度達到3.393百萬桶/日,但需要注意的是,在去年的減產會議之後,除了阿聯酋之外的所有OPEC國均自願減產,合共減產1.695百萬桶/日,其中沙特自願減產52.6萬桶,同時非OPEC參與國也合共自願減產1.698百萬桶,其中俄羅斯或自願減產1.176百萬桶。

將自願減產因素考慮在内,OPEC十國當前的產量或為25.416百萬桶,非OPEC參與國或為16.44百萬桶(其中俄羅斯或為10.478百萬桶),OPEC+合共為41.856百萬桶。

從最新部長級會議提供的產量計劃來看,2024年OPEC+的產量目標或為40.463萬桶,或較最新產量下降1.393百萬桶。

其中OPEC或減產42.2萬桶,減產國主要集中在非洲,包括尼日利亞或減產36.2萬桶/日,安哥拉、剛果、赤道幾内亞等非洲成員國產量目標均有所下降,而與此同時,阿聯酋卻有20萬桶的上調,見下表。

非OPEC參與國或較當前產量減產97.1萬桶/日,其中俄羅斯或減產65萬桶/日——具體數據取決於第三方來源的綜合評估,或有調整空間。

值得注意的是,沙特能源部於舉行部長級會議的當日亦宣佈,從七月份起將產量從當前的10.478百萬桶削減1.5百萬桶,至9百萬桶/日,目的是支持油市場的穩定性和平衡性。

從上表可見,沙特在上次會議上已自願減產50萬桶/日,接下來將減產幅度擴大兩倍;從分析師的預期來看,沙特阿拉伯的日產量可到達12百萬桶/日,現在下調的產量計劃9百萬桶,處於很低的水平,或顯示出其通過減產提振油價的迫切性。

由第一張油價走勢圖可見,這一年當中,油價持續向下,反映全球石油需求呈弱,美聯儲加息和縮表以遏制通脹或是主因。收緊貨幣政策的措施令企業對未來的投資前景抱持謹慎態度,同時也削弱了消費者的消費意願。

鑒於美聯儲的加息周期尚未結束,對全球經濟(尤其是歐美經濟體)的影響作用或才剛剛開始,在需求未見起色之際,沙特領頭減產,未必能確立油價的長遠漲勢。

油股的表現也開始走下坡路,巴菲特持續增持的西方石油(OXY.US)股價已由去年6月初的73.47美元回落至如今的59.69美元,折讓19%左右。

中國的石油股則持續向好,中國石油(00857.HK,601857.SH)和中石化(00386.HK,600028.SH)的H股分别較去年同期有所上漲,中石油的H股或累漲38%至當前的5.34港元,中石化則累漲近39%至當前的5.01港元,或與其估值較低,以及其業務主要通過外購較低成本原油滿足國内疫情後強勁需求的業務形態推動。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)