今年港股的表現可以用「一言難儘」來形容。

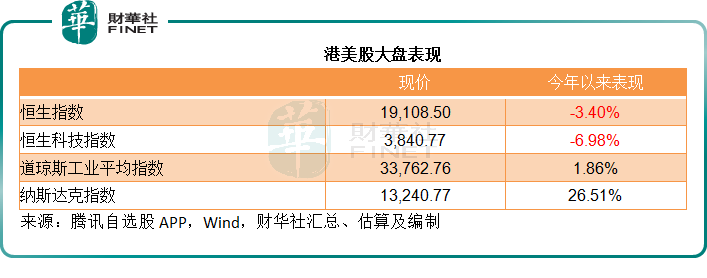

在美股科技股強勁反彈,道瓊斯工業平均指數收復早前下跌的大部分失地時,恒生指數依然不爭氣地下跌,尚未收復兩萬點關口,而恒生科技指數今年以來更累跌6.98%,見下表。

港股表現整體偏弱的時候,上市公司開始大手回購,以支撐股價。

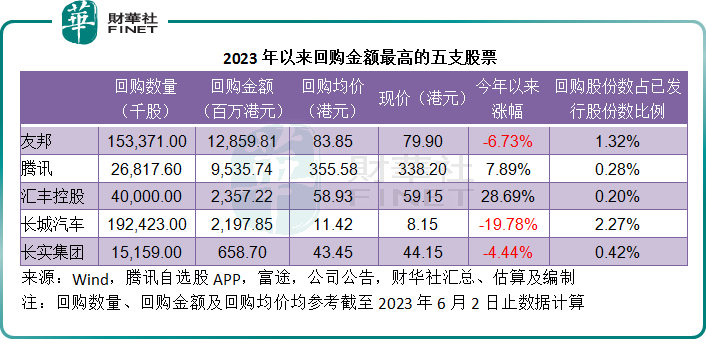

財華社整理Wind的數據,發現今年以來回購金額最高的五家公司,分别為友邦(01299.HK)、騰訊(00700.HK)、匯豐控股(00005.HK)、長城汽車(02333.HK)和長實集團(01113.HK),見下表。

一旦上市公司的股價表現不穩,股東的責難就接踵而來,派息和回購無疑是安撫股東和吸引新投資者的最有效辦法。

在2023年5月份的股東周年大會表決上,友邦保險通過了回購不超當日已發行股份數10%的董事會授權,從上圖可見,友邦保險今年以來的回購股份數僅佔已發行股份數的1.32%,而現價較其之前的回購均價仍有4.7%的折讓,意味著該公司還有很大的回購空間。

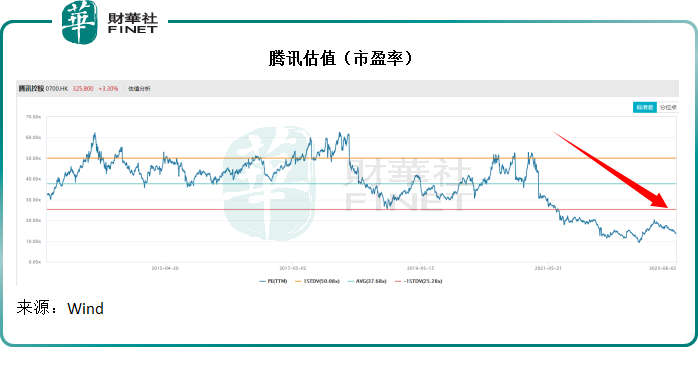

騰訊的回購動機十分明顯:1)緩衝大股東南非報業集團減持為自身回購股份籌資的負面影響;2)股價回撤幅度大,估值顯著回落,正是回購好時機;3)最近全世界資金緊張,新經濟和創投項目表現不佳,手持大筆現金的騰訊或欠缺優質項目可投,回購自身股份顯然是不錯的選擇。

從數據來看,今年前五個月,騰訊的回購數量大大提高,對比去年同期數據,財華社發現今年年初至2023年6月2日該公司回購了2681.76萬股,回購金額合共95.36億港元,回購股份數佔其當前已發行股份數的0.28%。

估值來看,騰訊的市盈率估值也跌至近十年最低,見上圖。最近該公司進行了一些戰略性改革,或許能為其未來的健康成長帶來裨益,此時的回購價或起到一石二鳥之功——既緩衝大股東減持的負面影響,又向市場重申公司對自身發展的信心。

匯豐控股的回購或更多迫於重要股東中國平安(02318.HK,601318.SH)的壓力。中國平安對於匯控近年的業績表現及派息極不滿意,要求匯控分拆新興市場業務以提升估值和提高經營效率,但是匯控管理層並不賣賬,一次又一次拒絕平安的建議,並通過派息和回購來安撫股東。

截至2023年6月2日止,匯控累計回購了4000萬股,佔已發行股份數的0.20%,涉資23.57億港元。

或許是受到其利息業務得益於英美加息而增長的帶動,以及其派息加回購雙管齊下的鼓勵,匯控的股價今年以來累計上漲28.80%,無懼美國中小型銀行倒閉引發的銀行系統性風險影響。

從回購股份數佔已發行股份數的比例來看,與比亞迪(01211.HK,002594.SZ)互掐的長城汽車,在H股回購上十分慷慨,今年以來已累計回購了2.27%的股份(佔H股與A股已發行股份數的總和),回購金額達到21.98億港元。

長城汽車計劃在6月中旬舉行臨時股東大會,建議授權董事會回購A股和H股不超過類别股份已發行股份數的10%,看來長城汽車還要將回購進行到底。

李嘉誠的上市旗艦長實集團也在持續回購,今年以來累計回購1516萬股,佔已發行股份數的0.42%,回購金額6.59億港元。不過從其過往幾年的回購紀錄來看,這屬於李嘉誠的常規操作,去年該公司已大手回購4934萬股。

近日,又有多家港股上市公司發佈回購計劃,包括協鑫科技(03800.HK)、海底撈(06862.HK)的同系底料供應商頤海國際(01579.HK)等都透露了回購計劃。

考慮到最近港股整體表現偏弱,港股上市公司的回購力度或有增無減,或多少能為這半年來港股的弱勢帶來一些支撐。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)