步入6月,港股内房股板块一改往日下行的趋势,开始触底大涨,以龙湖集团(00960.HK)、碧桂园(02007.HK)、华润置地(01109.HK)、中国海外发展(00688.HK)等优质头部房企最受市场关注,分别以33.47%、29.86%、22.20%、13.35%的累计涨幅(6月1日至15日)位居板块前列。

内房股大举反弹背后与房地产行业宽松预期不断提升,以及恒大、融创等大型房企基本面预期改善等利好的驱动有关。此外,南向资金抄底优质民营龙头动作不断加强,亦是推高内房股行情的重要驱动力之一。

短期:房地产市场预期向好,南向资金抢筹

与4、5月销售情绪羸弱不同,6月以来,随着问题房企经营及境外债重组取得的一些良好的进展,叠加6月首周房地产销售情绪略有回暖的催化,看好房地产行业的声音愈来愈多,市场普遍认为房企在上半年业绩压力下将加快推盘节奏、提升折扣力度,成交端有望迎来小幅放量。

中指研究院认为,6月作为房企年中冲刺关键节点,若支持政策能够进一步落地,向市场传递信心,在房企大力推盘和促销之下,6月房地产销售有望迎来好转。

德邦证券认为,5月商品房销售边际持续转弱,6月适逢年中,预计企业端将会加大推盘和营销力度,6月单月销售有望较5月环比改善。

在房地产情绪升温的背景之下,土拍成交溢价率略有好转,流拍撤牌率下滑,房企投资聚焦加剧核心城市土拍升温,民企拿地信心也在加速修复。

5月底至今,长三角、珠三角及京津冀等核心城市拿地情绪持续升温,拥有厚实的资金积累、完善的融资渠道及良好债务结构的优秀房企,纷纷加快拿地步伐,为其未来高质量的可持续性发展补充充足的“弹药”。

以民营龙头房企碧桂园为例,今年首5月拿地金额已达到去年全年权益拿地金额的95%,权益新增货值达突破百亿。

在民企拿地信心提振之际,政策层面及媒体层面不断为楼市吹风,进一步催化了二级市场行情。

政策层面,6月以来,青岛、苏州等地出台房地产降低首付比例、优化公积金及限购等利好购房宽松政策不断出台,覆盖范围及力度更广、更强,这有利于提升或稳定市场预期。

除此之外,6月以来,媒体吹风不断,进一步催化了房地产做多行情。

先是《彭博》引述消息人士报道,中国正在制定一揽子措施来支持房地产市场,包括考虑降低大城市一些非核心街区的首付,降低代理交易佣金,并进一步放宽住宅购买限制;其次,中房网发文称房地产行业是国民经济重要支柱,在相关外部条件有变化,限购限贷等政策已无存在必要的情况下,取消限制类措施是应有之义;而今,又有多家内地媒体报道,多地金融监管部门近期开展调研,对当前经济信贷需求、房地产市场、金融风险变化等情况开展进行调研。

在市场预期向好之际,南向资金开始大举加仓内房股。

截至6月9日收盘,近一周港股通净买入排行榜中,地产建筑业板块周频净买入14.52亿元,位居港股通周频净买入榜单第三名。

个股层面,南向资金“钟意”优质房企,碧桂园、华润置地等头部房企最受青睐。

截至6月9日收盘,最近5日港股通资金净流向TOP40榜中,龙湖集团、越秀地产、华润置地、碧桂园等在内多家优质房企纷纷入榜。其中龙湖集团、越秀地产分别以5.07亿港元、3.32亿港元位居第7名及第10名,而碧桂园港股通持股比例上升速度较快,由6月1日的6.1%提升至6月9日的6.32%,上升了0.22个百分点。

从基金层面来看,碧桂园、龙湖集团、华润置地、保利发展等优质内房企,同样是债基、策略型或主题型ETF基金的“心头好”。

以民营房企龙头碧桂园为例,即是弘收高收益波幅管理债基重要持仓股,亦是Global X MSCI China Real Estate ETF基金前十大重仓股,持仓比例均在3%以上。

截至目前,据富途数据显示,弘收高收益波幅管理债基及Global X MSCI China Real Estate ETF分别持有碧桂园仓位占比分别为3.4%及4.82%。

长期:行业复苏趋势未改,优质房企凸显估值魅力

随着优质民营房企短期销售及拿地数据边际不断改善,以及政策层面不断吹风,房地产行业复苏趋势依旧未改,长期稳健且高质量发展逻辑愈发明显,券商、投行对房地产评级正逐步从“观望”向“正面”倾斜。

伴随着6月以来内房股板块持续反弹,与房地产行业相关的研究报告及评级明显增多。而与过往中立或偏谨慎的研报点评及评级不同,本次多数研报点评偏正面。

据Wind数据显示,截至6月1日至6月12日收盘,与房地产行业研究相关研报(包括微信公众号)共有120篇,较去年同期的104篇,约增加了15.4%。据不完全统计,120篇研报中强于大市、看好、推荐、增持等正面评级约占80%。

在这些对房地产行业未来展望持正面评级的研究报告中,多数认为宽松预期推升、民营房企拿地积极,市场复苏大势不会改变,市场无必悲观。另外,多数券商认为,优质房企的销售低点、业绩低点均已过去,经历了近2月的热度回归期、政策空窗期,地产股已跌出了β空间,板块已非常具备性价比。

事实证明,亦如国内券商所言,内房股投资性价较高,当前市净率估值已经远低于长期处于破净状态的红筹股板块。

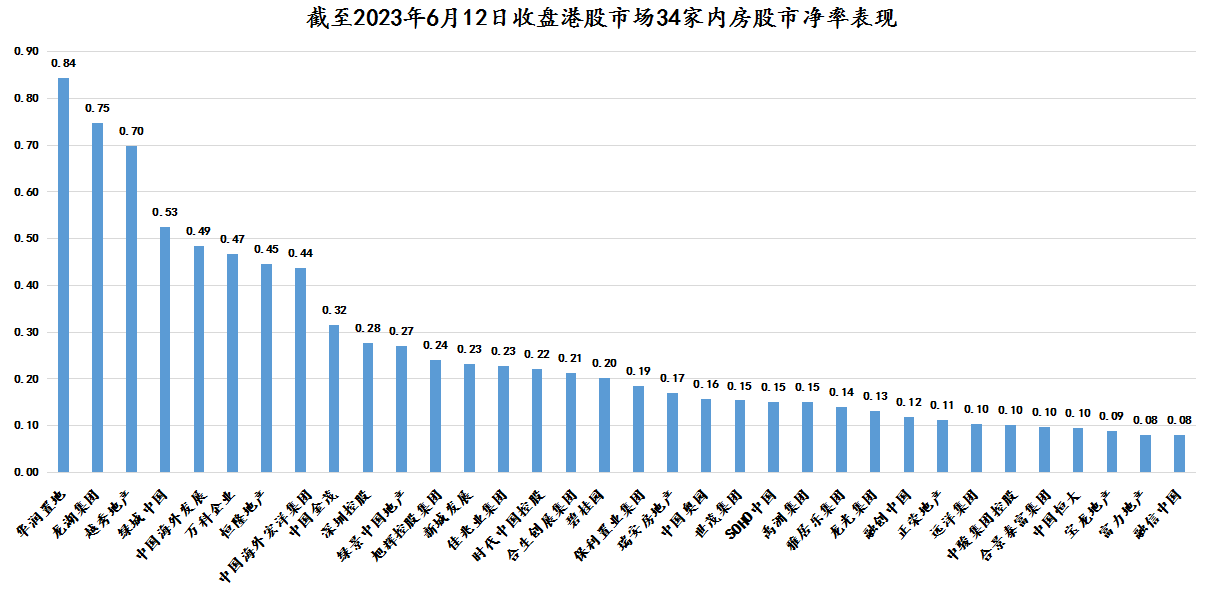

截至6月12日收盘,34家样板(如下图所示)内房股市净率均低于1,均值为0.26,处于历史新低位置,分别低于港股地产开发商、红筹股板块市净率的0.50、0.73。

在行业复苏趋势未改及内房股板块处于历史低估值阶段,如何选择投资标的,各大券商及国际投行一致认为:优质民营房企及央国企值得关注。

对于个股投资机遇,国金证券最新研报指出,预计供给侧支持将加速推进,高能级城市需求侧政策将持续落地,供需政策协同发力支撑市场销售复苏,能拿好地且快速去化的房企更加受益。推荐有持续拿地能力、布局优质重点城市的头部央国企和改善型房企。

国际投行汇丰则认为,在内地房市复苏大背景之下喜好内房股及经纪商分别有碧桂园、华润置地、中国海外发展及贝壳。

在汇丰点名四家企业中,碧桂园估值修复及投资回报空间较大。目前,碧桂园市净率为0.20,是四家企业中最低的,亦低于内房股市净率均值的0.26。

碧桂园当前估值被严重低估,或于过去一年业绩承压的影响。据业内人士表示,目前,碧桂园最新财报为2022年年报,市场对其市净率、市盈率等估值指标的测算都是基于这份最新年报。因此,公司今年回暖的1-5月业绩表现,并未充分反映到当前估值水平中去。

然而,从当前业绩来看,碧桂园依旧保持行业第一梯队的竞争力。2023年1-5月,TOP100房企销总额为29661.0亿元,同比增长8.4%。其中,头部房企销售依旧趋于领跑,TOP10房企销售额平均同比增速达16.4%。

作为优质民营房企的代表,在央国企背景房企崛起及销售市场羸弱的大背景之下,碧桂园1-5月销售额为1399亿元,排在第5位,是当前为数不多能挤进前五的民营房企,凸显碧桂园不俗的增长韧性。

据了解,今年1-5月房企销售额排名中,排在碧桂园之前的多数是央国企,例如保利、中海及华润置地。

除此之外,在拿地方面,碧桂园依旧彰显优质民营房企的实力。今年1-5月,碧桂园已在东莞、杭州、太原、佛山等多个核心城市斩获多块货值较高的土地,极大打消了市场对民营房企补货不足及流动性风险的担忧,同时通过积极拿地为企业长足稳健发展打下夯实基础。

中指研究院统计显示,碧桂园今年1-5月权益拿地金额58亿元,已达到去年全年权益拿地金额的95%;权益拿地面积60万平方米;权益新增货值高达135亿元。

诚然,随着房地产政策、销售预期持续向好,行业稳健复苏趋势已经愈发明显,任何被市场感知到的基本面或政策面向好,都会给低估且优质房企带来巨大估值修复空间,而长期拥抱且坚守优质房企的投资者,势必会收获丰厚的投资回报。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)