近日港交所迎来了多家企业递表,其中亿腾医药集团有限公司(以下简称“亿腾医药”)颇为引入关注。

经查询,该公司此前就曾闯关港股市场,其中一次甚至已经通过了聆讯,但最后因未启动招股而失效。

而此次亿腾医药再度递表,摩根士丹利为其独家保荐人,IPO融得的资金将主要用于核心产品的商业化,创新产品研发及进一步拓展销售网络等。

转型就靠“买买买”,多款产品实现商业化

资料显示,亿腾医药于2001年开始开展业务,通过与多家全球跨国医药公司及生物科技公司合作在中国分销其产品。

但是近些年来,随着医药行业政策的变动,经销商变得不那么“吃香了”,该公司也走上了转型之路,亿腾医药表示自己已经是一家全面整合的生物制药公司,目前的产品组合专注于抗感染、CVD(心血管疾病)及呼吸系统治疗领域中的原研药,在儿科护理方面具有协同价值。

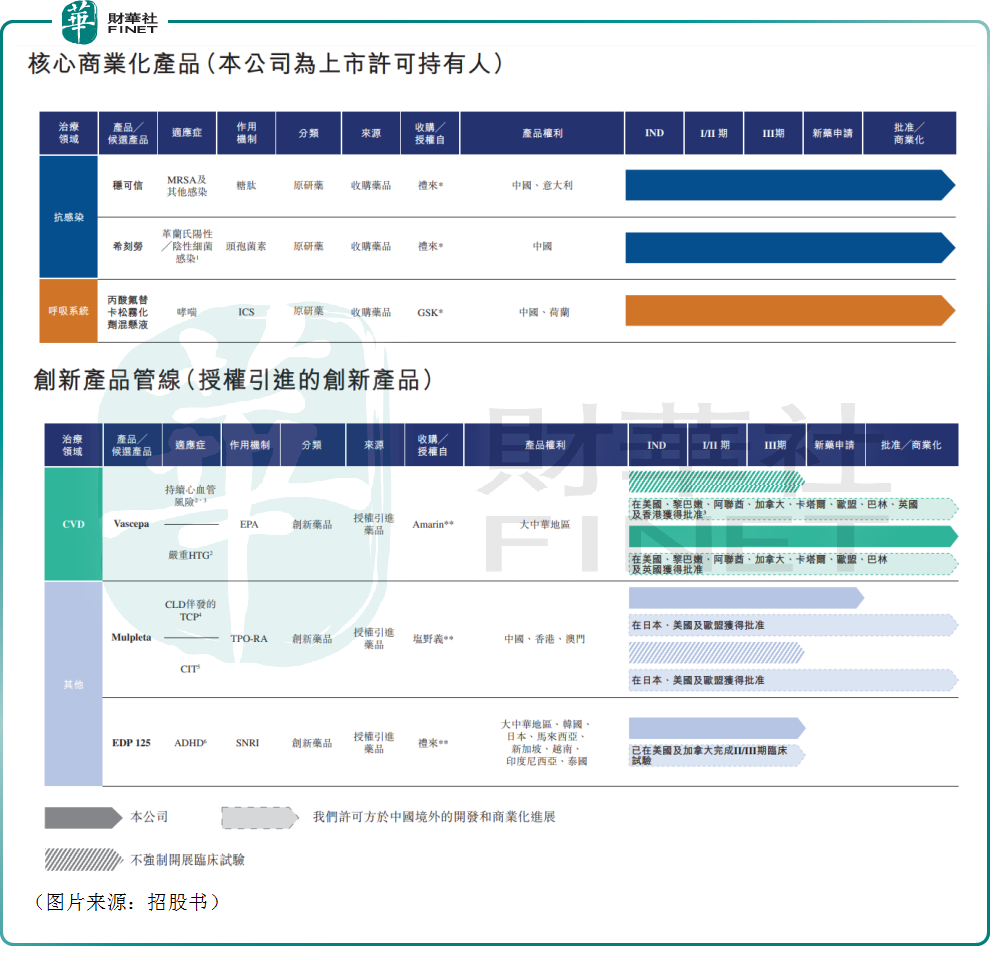

不过,该公司实现转型主要依赖于“买买买”。多年来,亿腾医药通过收购药品、授权引进两种方式已建立包含六种核心产品的产品组合,包括三种商业化原研产品及三种创新产品管线,详细情况如下图。

其中,在抗感染领域,该公司从礼来(LLY.US)收购了两个原研药,分别是“稳可信”、“希刻劳”;在呼吸系统领域,该公司从葛兰素史克(GSK.US)“买”了原研药丙酸氟替卡松雾化剂混悬液(亿瑞平);在CVD领域,该公司引进了Vascepa;在其他领域,该公司还拥有两款核心产品,分别是Mulpleta(芦曲泊帕)、EDP 125(Edivoxetine)。

另外,亿腾医药还拥有三款非核心商业化产品,即西力欣、复达欣及罗可曼。该公司不是这些产品的上市许可持有人,但其持有跨国公司授予的独家营销及/或分销权。复达欣及西力欣的独家营销及分销协议将于2023年12月到期。

净利润表现亮眼,却在IPO前夕“突击”分红?

值得一提的是,港股市场生物医药企业众多,但其中的大多数还未实现盈利,即使是自研能力突出的百济神州(06160.HK)、君实生物(01877.HK)亦是如此。

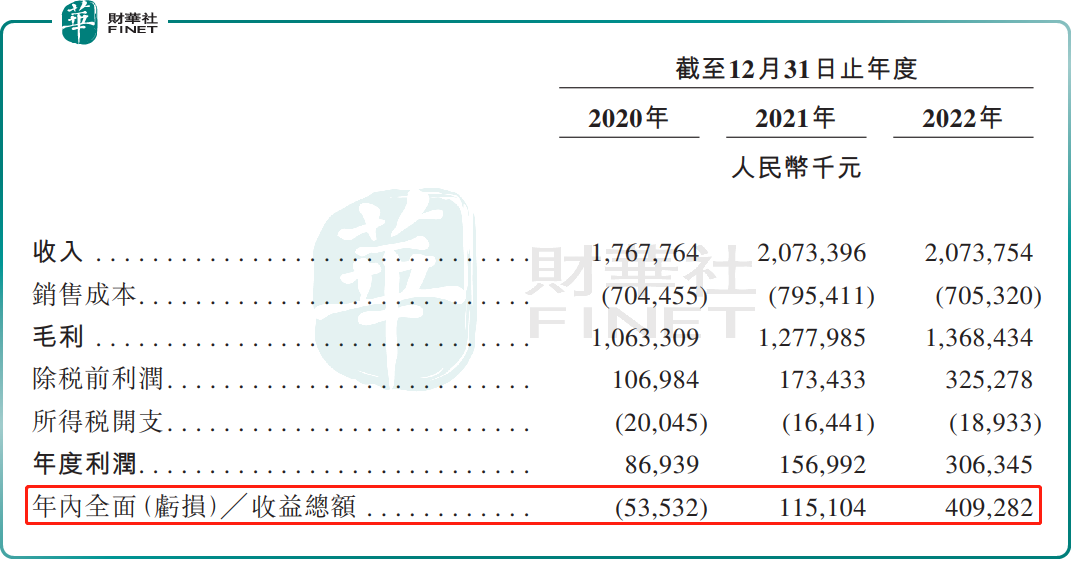

而再次递表的亿腾医药在盈利方面的表现要强过许多已上市的药企。

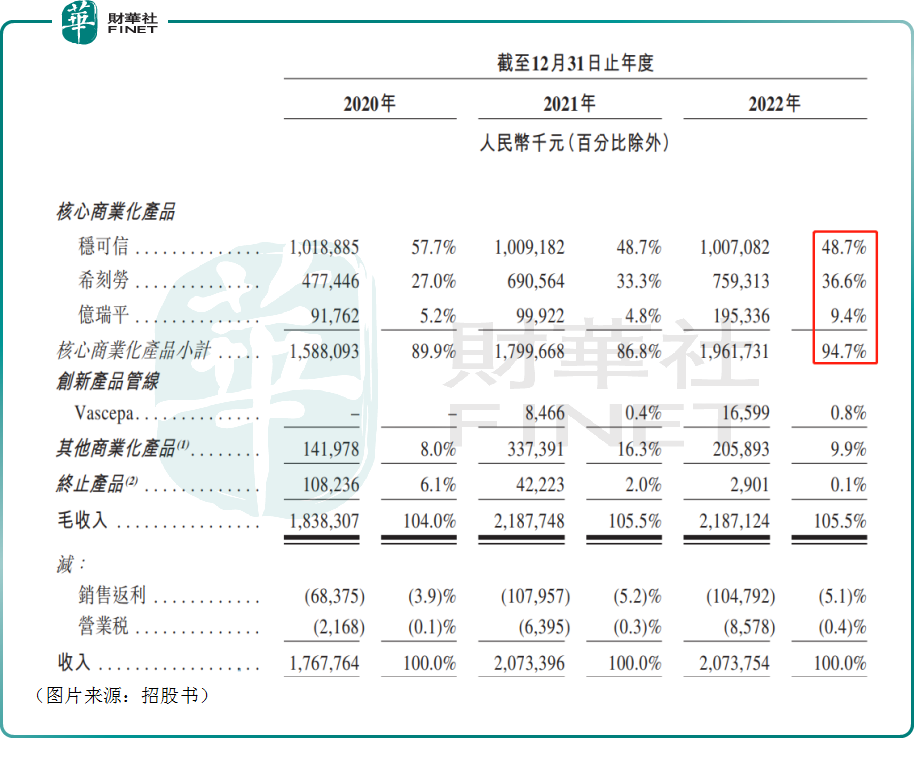

数据显示,在2020年、2021年、2022年,该公司的收入分别为17.68亿元(如非特指,以下元均指人民币)、20.73亿和20.74亿元,整体增速表现一般。

分产品来看,亿腾医药的核心商业化产品(稳可信、希刻劳、亿瑞平)贡献了绝大部分的收入,上述各期内占收入的比重分别为89.9%、86.8%、94.7%,其中稳可信、希刻劳又是“绝对”的业绩支柱。

这也就是说该公司对稳可信、希刻劳的依赖性较大,与此同时亿腾医药还存在单一客户贡献收入占比过高的“隐忧”。

招股书披露,截至2020年、2021年及2022年年末,公司来自五大客户的收入分别占总收入约73.1%、61.3%及65.6%,五大客户主要为进口商及区域分销商。其中,各期内来自最大客户的收入分别占总收入约55.1%、54.5%及57.7%。

在利润端,2020年-2022年间,亿腾医药年内全面(亏损)收益总额为-5353.2万元、1.15亿元及4.09亿元,增速相当亮眼,这可能是该公司在营销方面具有较强的优势。

由于此前主打分销业务,亿腾医药建设了非常完备的销售网络。据悉,截至2022年末亿腾医药合共拥有遍布中国30个省份的约776名销售代表,涵盖逾1.6万家医院,包括约2100家三级和2400家二级医院,其产品涵盖中国逾1.3万家药房。

值得注意的是,在赚钱的同时,亿腾医药在分红上也较为慷慨。

据了解,于2022年8月,该公司宣派股息1000万美元。于2023年2月,该公司宣派另外一笔股息1000万美元。招股书显示,目前第一笔股息已经派付840万美元,第二笔股息已经派付460万美元。

众所周知,企业上市最主要的目的就是募集资金,IPO前夕分红往往会引起投资者质疑,而且其创始人、主席、执行董事、首席执行官兼控股股东倪昕先生持有的股份占比又比较高,IPO前分红的事情就更加引人关注。

另外,亿腾医药还在2023年3月及4月向倪昕先生提供了一笔总额为3045万美元的贷款,相关的偿还情况也值得留意。

细分领域前景如何?

结合收入结构来看,亿腾医药在未来一段时期内的业绩或许主要取决于抗感染领域的两款产品稳可信、希刻劳。

据弗若斯特沙利文的资料,截至2022年,抗感染已成为中国医药市场第四大治疗领域,市场规模总额达1814亿元,占中国整个医药市场的11.7%。

而抗菌药是中国抗感染药物的最大类别,2022年的市场规模达1230亿元,占中国抗感染药市场逾67.8%。

MRSA感染由一种对许多用于治疗普通葡萄球菌感染的抗菌药具有耐药性(因中国数十年滥用及误用抗菌药而导致)的革兰氏阳性菌引起。由于住院而确诊MRSA感染上升,中国的抗MRSA药物市场以1%的复合年增长率自2017年的36亿元增至2022年的38亿元,并预计以17.9%的复合年增长率由2022年增至2026年的73亿元,自2026年进一步以6.9%的复合年增长率增加至2030年的95亿元。

抗MRSA药物市场相当具有专业性,在中国只有几种可用主流疗法,包括万古霉素、利奈唑胺及替考拉宁。

其中,万古霉素是唯一被纳入国家医保目录的治疗MRSA感染的一线用药。2022年,在中国抗MRSA药物市场,万古霉素的销售收入占较大的市场份额,达46.4%。

而按在中国的销售收入计,稳可信在万古霉素药物市场占据市场领导地位,市场份额达62.7%。目前中国有六种稳可信的仿制药获批,其中三种为进口仿制药,三种为国产仿制药。

在这个细分领域中,亿腾医药的稳可信虽然也面临着竞争,但占据了较大优势和超过6成的市场份额,后续前景依然值得期待。

另外,如上图所示,2022年抗菌药最大类别是头孢菌素,细分市场占整个抗菌药市场的45.8%。

头孢克洛是头孢菌素中的其中一种领先口服分子之一,且已被证实安全且疗效显著,对于儿科用药至关重要。亿腾医药的主要希刻劳子产品希刻劳剂袋是中国市场领先的儿科用抗菌药物。根据弗若斯特沙利文报告,凭借强大的品牌声誉及作为原研产品的卓越安全性,于2020年至2022年,希刻劳剂袋在中国儿科用头孢克洛中占据主导地位,市场份额超过70%。

同样的,在儿科用抗菌药物领域,该公司的希刻劳子产品希刻劳剂袋也具有不错的前景。

此外,呼吸系统则是中国增长最快的新兴治疗领域之一。截至2022年,中国呼吸系统治疗的市场规模为711亿元,并预计将于2026年达到960亿元。

亿腾医药所专注的哮喘及慢性阻塞性肺病吸入剂市场,规模已从2017年的116亿元增加至2022年的161亿元,并预计将在2026年和2030年分别进一步增至193亿元及217亿元。

该公司旗下的亿瑞平为治疗哮喘的最新一代ICS相关吸入剂,在中国有广泛的目标患者群,其前景也有值得期待的地方。

结语

综合来看,靠着“买买买”,亿腾医药顺利完成了转型,且已经实现了盈利,这一点要优于港股市场中许多已上市的药企。

不过,该公司同样存在一些“瑕疵”,或将对其后续业绩产生影响,这方面的情况也值得重点关注。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)