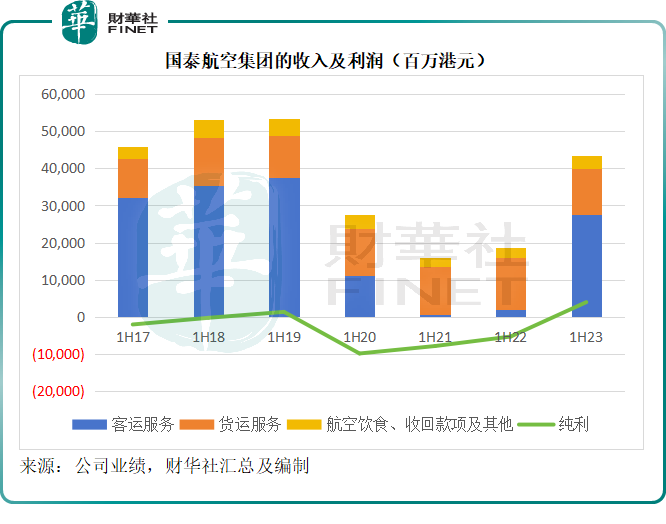

建基于香港的国泰航空(00293.HK),于2023年上半年终于扭亏为盈。上半年,该集团收入同比增长135.0%,至435.93亿港元;经常性营业溢利达到66.36亿港元,相较去年同期为营业亏损12.53亿港元;半年归母净利润达到39.59亿港元,而去年同期为净亏损52.99亿港元。扣除特殊项目后,2023年上半年的扣非应占溢利或为47.63亿港元,而去年同期为净亏损25.16亿港元。

航空公司在疫情三年受到的打击最大,国泰航空也不例外。不过,国泰航空的困难可不止客运量少,其服务饱受争议,而且成本高企也让该集团备受煎熬。

在疫情之前,国泰航空面对的主要成本问题是燃料价格高企,一般航空公司会通过对冲和期货协议锁定燃料价格。在疫情期间,不仅客流量严重萎缩,油价也因为全球供应链问题而大幅上涨,空置机舱成本仍在,收入却锐减,大大削弱了国泰航空的盈利能力。

因此,疫情之后,经济复常,客流量回升大大改善了国泰航空的营业状况,其收入显著回升,同时前段时间油价稳定走低,也有利于国泰航空恢复盈利能力。

2023年上半年,该集团的可用座位公里由上年同期的30.59亿回升至370.53亿,同时乘客运载率也由2021年上半年的18.9%和2022年上半年的59.2%,上升至87.2%,恢复到疫情前的水平,见下图。

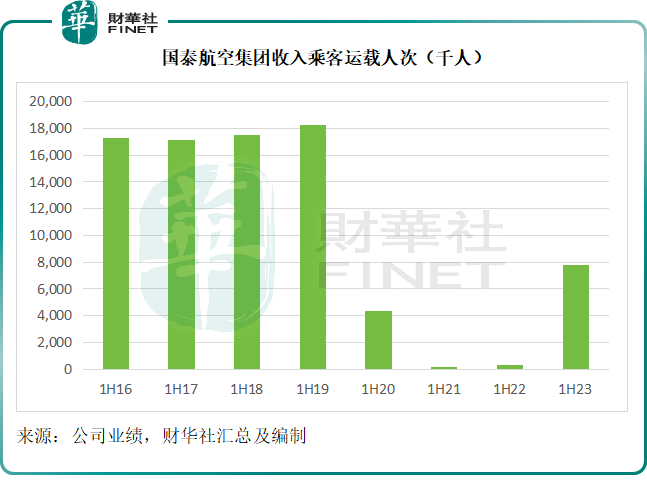

收入乘客运载人次也回升至781.6万人次,远超过去三年的水平,也恢复到2019年上半年的42.8%水平,见下图。

受旅客回升带动,该集团的2023年上半年客运服务收入按年大增12倍,至275.63亿港元,其中国泰航空的客运服务按年增长11.1倍,至250.13亿港元。

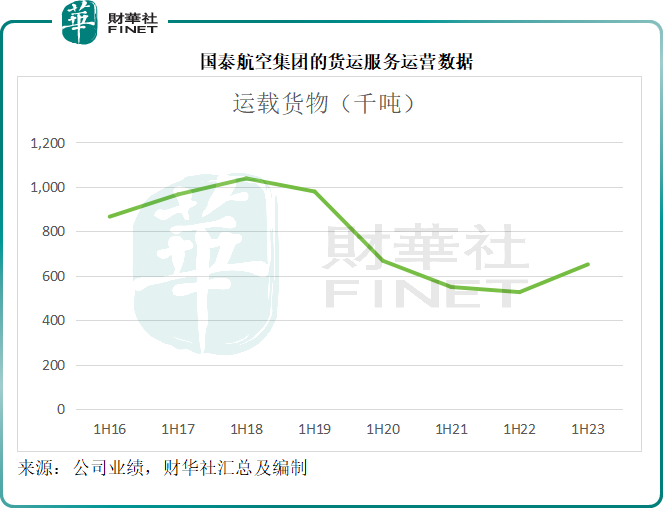

货运服务方面,可用货物吨公里数大约恢复到2019年上半年的71%水平,达到60.95亿,远高于上年同期的28.01亿;由于运力放开,货物运载率为63.8%,低于去年同期的75.8%;运载货物量为65.1万吨,较去年同期高23.76%,但低于2020年上半年全球供应链短缺致出口喷涌之时,当时有66.7万吨,见下图。

尽管货运量较去年同期有所增长,但货单价减少或拖累了收入表现,2023年上半年货运服务收入按年下降10.11%,至124.32亿港元,或反映了全球航空货运市场较为疲弱。

收入大幅反弹,但成本尚未跟上,该集团的员工开支按年增长30.7%,仍远低于收入增幅,同时燃油成本按年上升119.8%,也低于收入135.0%的增幅,其业绩实现扭亏为盈。

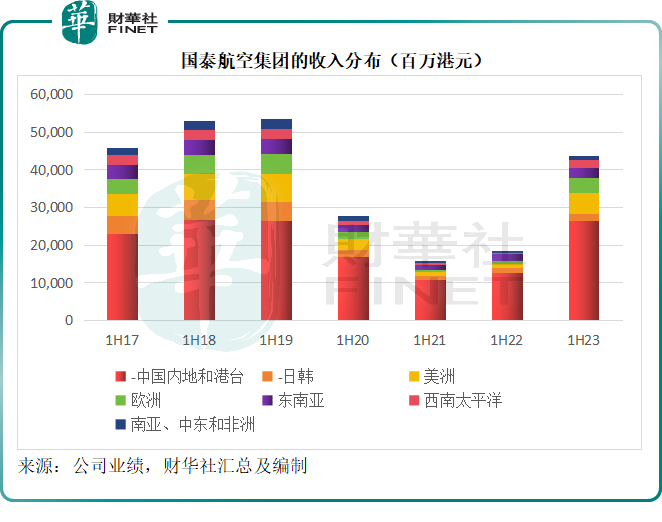

面对备受争议的服务事件,国泰航空计划招聘内地机组人员来挽救公司形象。2023年上半年,大中华区市场贡献的收入达到264.73亿港元,同比增长110.12%,占了总收入的60.73%,可见该区域市场是集团最重要的市场,管理层绝对有必要针对服务事件进行必要的改进。

2023年上半年,国泰航空集团的机队平均机龄为11年,相比之下,中国东航(600115.SH)的2022年末平均机龄为8.1年,国产C919也已在今年上半年交付到其机队之中;南方航空(600029.SH)2022年末的平均机龄为8.7年;中国国航(601111.SH)的2022年平均机龄为8.59年。可见国泰航空的机队平均机龄已较同行为高,也由此可见其折旧开支已相对处于一个较为稳定的低位。

在公布业绩的同日,国泰航空集团宣布计划在今年9月30日前购买最多32架空客A321-200neo型或A320-200neo型飞机,预计可改进其机队平均机龄,但也将会扩大其折旧支出。

与此同时,今年下半年的油市行情可能随着供求缺口的变化卷土重来,油价反弹或对航企的成本构成压力。

不过,该集团的管理层对客货回升的前景有信心。国泰航空集团预计,可载客量有望在今年年底前回升至疫情前的70%,服务八十个航点,并有信心在2024年底恢复到疫情前水平;同时预计下半年货运量会保持稳健表现,第3季末的载货吨数将见改善。

此外,三跑道系统在2024年末全面投入运作,或也有利于改善其业务流量。

总体而言,疫情后经济复常应有利于这家垄断香港航空市场的航企重拾增长势头,尤其在今年第3季夏季期间的出行人数大增,或推动下半年的表现。但是,从长远来看,区内(大湾区)和邻近区域竞争将越来越激烈,国泰航空集团十分有必要“爱惜羽毛”,挽救其品牌形象,才能维持其竞争优势,否则只能“低位飞行”。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)