说到前段时间最火的ESG概念,以植物肉为噱头的Beyond Meat(BYND.US)无疑是模范上市公司,主张通过从动物性肉类转向植物性蛋白质,要对人类健康、气候变化、有限的自然资源和动物福利等四个日益严重的全球问题产生积极影响。

然而,资本风向说变就变。

轰轰烈烈地上市后,变得寂寂无名

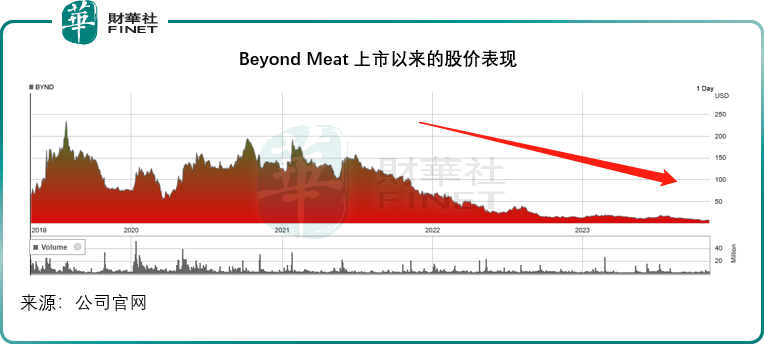

Beyond Meat刚上市那会儿,其股价由初始发售价25美元,即日大涨至65.75美元,最高更在上市的两个多月高到达233.87美元的高位,较其初始发售价高出8.35倍!到如今,其股价跌至仅6.91美元,较其四年前的初始发售价25美元缩水72.36%,较其2019年中时的巅峰低了97.05%!

纳斯达克交易所上市的Beyond Meat,成立于2009年,是一家植物性肉类公司,提供一系列植物性肉类,这些肉类由简单的成分制成,不含转基因生物,不添加激素或抗生素,不含胆固醇。

该公司认为全球肉类市场价值1.4万亿美元,为了抓住这一广阔的市场机遇,其开发了三个核心植物性产品平台,与全球最大的肉类类别——牛肉、猪肉和家禽——保持一致。

动物性肉类的主要成分——氨基酸、脂类、碳水化合物、微量矿物质和水——并不是动物独有的,植物中也有很多。Beyond Meat使用专有的科学流程来创建其植物性产品,这些流程确定了其正在寻求复制的动物性肉类的结构,然后使用植物衍生的氨基酸、脂质、碳水化合物、微量矿物质和水进行组装。

Beyond Meat的旗舰产品是Beyond Burger,外观、烹饪和味道都像传统的牛肉汉堡。

此外,该公司还销售一系列其他植物性肉类产品,包括香肠,牛肉,肉丸,早餐香肠馅饼,早餐香肠串,牛肉碎,意大利香肠碎,鸡块,牛排,鸡米花,鸡块和肉干。

该公司的所有产品都不含转基因生物,不添加激素或抗生素,不含胆固醇。除了某些非Kosher认证的Beyond牛肉碎外,其声称所有产品都经过Kosher和清真认证。

举例来说,其牛肉平台产品的蛋白质含量主要来自豌豆蛋白、大米蛋白、蚕豆蛋白、小麦麸质和绿豆蛋白的一种或多种组合。猪肉平台产品的蛋白质含量主要来自豌豆蛋白、大米蛋白和大豆蛋白的一种或多种组合。家禽平台产品的蛋白质含量主要来自蚕豆蛋白和小麦面筋。

在2019年全球利率处于低位、通胀率节节攀升之时,消费者的口袋涨了,消费胃口也大了,对食物也更挑剔。成本高、定价高、卡位高的植物肉成为不少素食者的盘中餐。再加上热炒的ESG概念,Beyond Meat甫一上市,股价即狂飙。

ESG股虽美好,还是得遵从资本游戏

然而,植物肉看起来人畜无害,其盈利能力却经不起考验。

虽说原材料来自豌豆、大米、大豆等成本看起来要比真正的肉类低得多的食材,但是制作加工的过程需要配备高技术的器械或设备,资本投入极高。此外,这些植物肉公司需要为研发投入大量的资源,以确保产品的质量、口感能符合消费者的要求。更为重要的是,还需要进行大量的推广和宣传,告诉人们植物肉是什么,有什么好,以促进消费。

大笔的折旧开支(前期投入的巨额资本)、研发开支以及营销开支,持续蚕食着Beyond Meat的利润。

自2019年上市以来,Beyond Meat的经营活动持续产生净现金流出,在2021年和2022年的净流出额甚至高达3亿美元以上。

这样的烧钱模式,只能通过融资来解决。

Beyond Meat于2019年5月上市时,以公开发售价25美元筹资2.524亿美元。短短三个月后,该公司又在同年的8月完成了二级发售,当时的公开发售价已飙升至160美元,公开发售25万股,筹得3740万美元(另外其现有股东出售348.75万股套现,或可一窥其股价膨胀之不理性,连股东都尽快离场)。2021年,该公司发行可换股优先票据,筹得11.5亿美元。

然而,即使是接连融资,Beyond Meat依然未能解决盈利问题,也就不难理解其股价大跌了。

在2022年年报,公司管理层指其品牌面对极大问题:1)沉重的通胀压力,消费者面对不断上涨的食品价格和不断下降的购买力,削弱了对其植物性牛肉产品的消费力,要知道,其成本可是动物牛肉的2-3倍;2)健康学者对于植物性肉类对健康不利的言论;3)竞争加剧。

Beyond Meat的痛点在哪里?

成本是Beyond Meat面对的最大问题。该公司持续进行融资,投入研发,为的就是将销量和收入提高,将量做大实现规模效益,降低摊销的支出,假以时日或许有望能实现盈利。

然而,现实却不是这么乐观。

这几年美联储持续加息压抑通胀,也影响到消费者的“钱袋子”,在消费高价植物肉时,也变得斤斤计较。减肥药的兴起,肥胖似乎也不是那么要紧,这不,诺和诺德(NVO.US)刚刚宣布其减肥药Wegovy能将心脏病发作、中风或心脏病发生率降低两成。

资本跑去追逐减肥药,对抱持健康概念的Beyond Meat兴趣锐减。

这一边,Beyond Meat的业绩也迟迟未见好转。

截至2023年9月30日止的第3财季度,Beyond Meat的收入按年下降8.71%,至7531.2万美元;尽管营业成本按年下降了15.18%,却不足以让其扭亏,期内,该公司扭转前两个季度的表现,录得毛亏725万美元,而前两季录得微薄的毛利分别619万美元和227万美元。

第3季研发开支高达912万美元,加上相当于其收入七成的销售、一般及行政开支5325万美元,Beyond Meat的季度亏损高达7049万美元。也就是说,其收入不仅都亏没了,还倒亏超7千万美元。

具体来看,其美国销售收入显著下滑,尤其是零售渠道,因为折扣增加,低价商品销售占比提高,加上需求受压导致销量下降,美国零售渠道收入按年下滑33.9%,食品服务渠道净收入也按年下滑21.6%。但是国际零售渠道净收入则按年增长38.8%,其中产品销量提升42.8%,国际食品服务渠道净收入更按年增长78.7%,得益于销量上升抵消了单位售价下降的负面影响。

该公司的CEO在业绩发布会上提到,尽管欧盟区的净收入有双位数增幅,但是由于行业环境恶化,以及宏观经济环境不利,其整体业绩堪忧。因此,该公司计划进一步大幅削减经营开支,以撑过这个艰难时期。

总结

财华社认为,Beyond Meat最大的问题是收入提不上,成本失控。诚然,植物肉有其独特的细分市场,普及性也在提高,但是高昂的定价吓退了不少消费者,在高通胀之中尤然。如此高昂的定价是源于其制作过程的高成本。

从2021年开始,该公司推出成本削减计划,包括推出多项减费流程,例如推出食材竞标、增加产量、简化内部履约网络和重新调整产品配方以削减成本,并将重点放在开拓和维护特定大客户和市场。

但在2022年之后面对加息,需求收缩,其成本削减计划虽在位,却难敌收入锐减的冲击。目前,美联储对于加息的预期仍有些语焉不详,但是欧盟区的加息似乎已告一段落,可是要回到2019年时那样的消费最好景,恐怕还有很长一段路要走,仍处于“烧钱”模式的Beyond Meat不知能否撑到那个时候。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)