小米集团-W(01810.HK)公布的2023年第3季业绩显示,整体毛利率、智能手机业务毛利率和IoT(物联网)与生活消费产品业务毛利率均创历史新高,同时扣除非核心款项后的经调整经利润更按年增长1.83倍,至59.9亿元(单位人民币,下同),奈何其股价却在业绩公布之后大跌近5%,小米这份业绩到底是惊还是喜?

消费电子业务毛利率救了整体表现

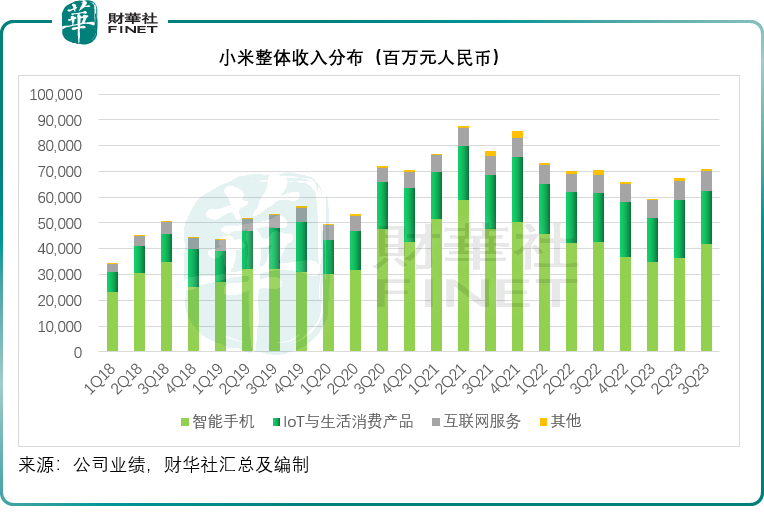

2023年第3季,小米的季度收入同比微增0.60%,至708.94亿元。

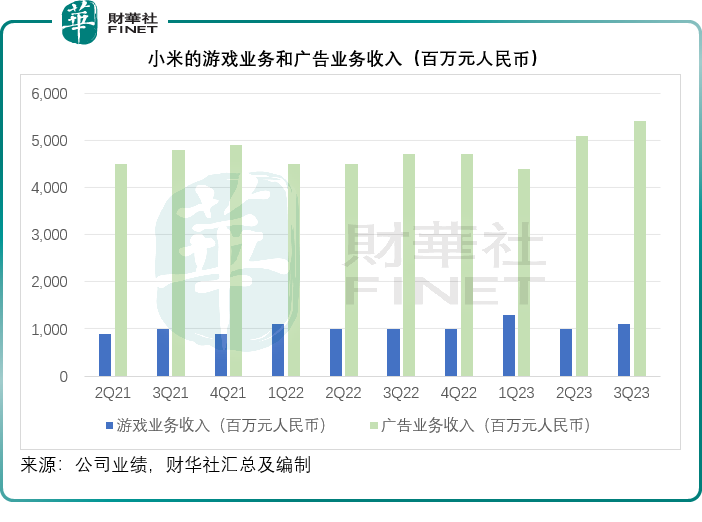

智能手机分部季度收入按年下降2.04%,至416.49亿元,或符合当前全球手机消费趋势仍然疲弱不振的情况;IoT与生活消费品分部收入按年增长8.47%,至206.73亿元;互联网服务分部则在广告收入的带动下按年增长9.75%,至77.56亿元,其中游戏业务收入同比增长5.6%,至11亿元,广告收入则按年增长15.7%,至54亿元,见下图。

虽然季度收入增长仅微增,但毛利率却得到了很大的提升,其中智能手机业务分部的毛利率提升幅度最大,按年上升7.74个百分点,至16.64%;IoT与生活消费品的毛利率也按年上升4.34个百分点,至17.83%;由于利润较高的广告收入占比提高,服务分部的毛利率也按年提升了2.36个百分点,至74.41%。

对比上图与下图,虽然收入增长不大,但是各业务分部的毛利规模扩大幅度却十分显眼,大幅高于过去的季度表现。

在业绩发布会上,对于手机业务毛利率创新高的主要原因,管理层的解释是:1)产品组合的优化;2)供应链成本降低——原材料价格下降等综合因素。

存货减值影响几何?

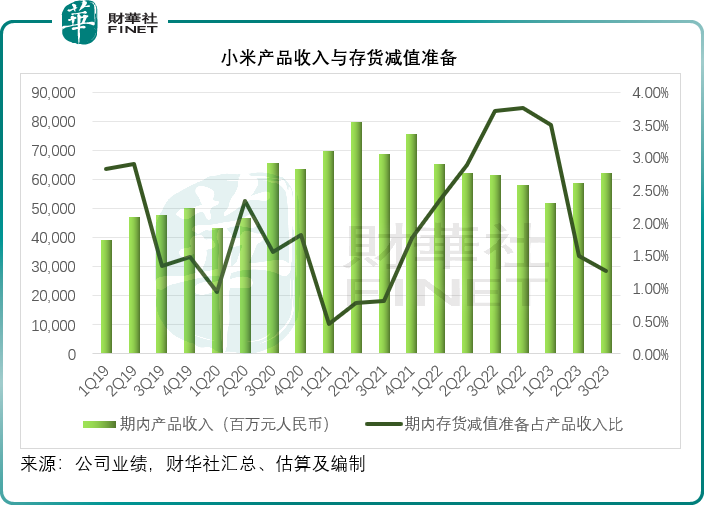

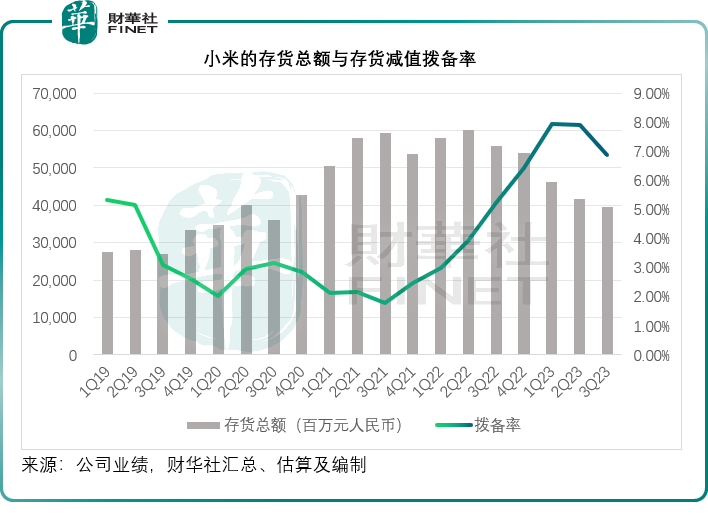

不过大家更关注的是,由于小米在之前几个季度的库存减值拨备很大,第3季减值拨备有所减少,是不是影响到毛利率的一个重要因素。

财华社留意到,小米于今年第3季作出的存货减值准备开支为7.94亿元,较上年同期的22.86亿元及上季的8.81亿元分别下降了65.27%和9.88%。按财华社估算,今年第3季的存货减值准备占期内产品收入的比重也由上年同期的3.71%下降至1.27%,这应对其硬件产品的盈利提振起到一定的作用。

管理层在业绩发布会上提到,存货减值降低不是带动毛利率提升的主要原因。财务总监(CFO)表示,于2023年第3季,这一因素对小米毛利率的影响约为0.8个点,加上去年0.8个点,合共或1.6个点。

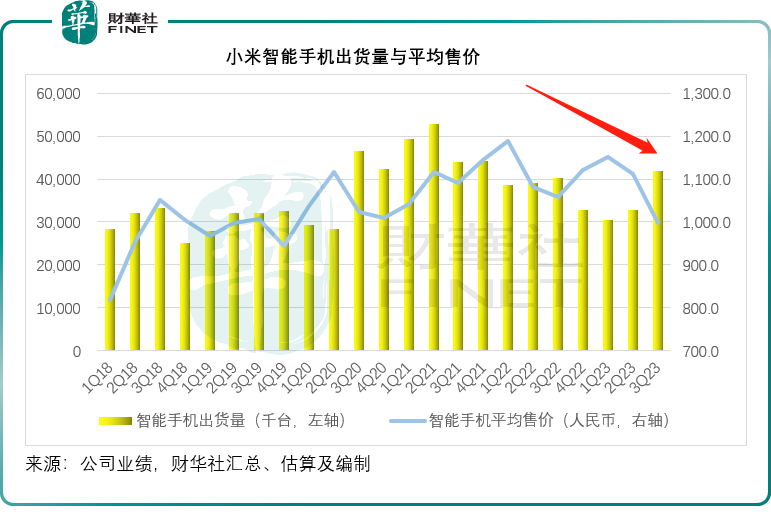

不过需要注意的是,期内小米最主要的收入来源智能手机平均售价可是按年下降5.78%,跌破一千大元,至997元,而上年同期为1058.2元,今年前两个季度分别为1151.6元和1112.2元,见下图。

小米解释,智能手机均价(ASP)降低主要原因是拉美、非洲及中东等ASP较低的新兴市场出货量强劲增长,部分被中国内地的ASP增加所抵消。据此或可推断,成本也较低才是推动其盈利的主要原因。

正如管理层所述,供应链优化降低了采购成本或是一个原因,但前期存货减值拨备大幅增加,有效地清减了存货,令存货净额大幅下降,或也是一个非常重要的原因。见下图,从2021年9月起,小米的存货减值拨备持续攀升,在2023年3月到达高峰,随后下降,而到这两个季度,小米的存货净额已明显下降。

存货成本下降所带来的毛利率推动作用估计可以延续几个季度。

受到整体毛利率改善影响,小米的2023年第3季毛利按年增长37.43%,至161.1亿元。

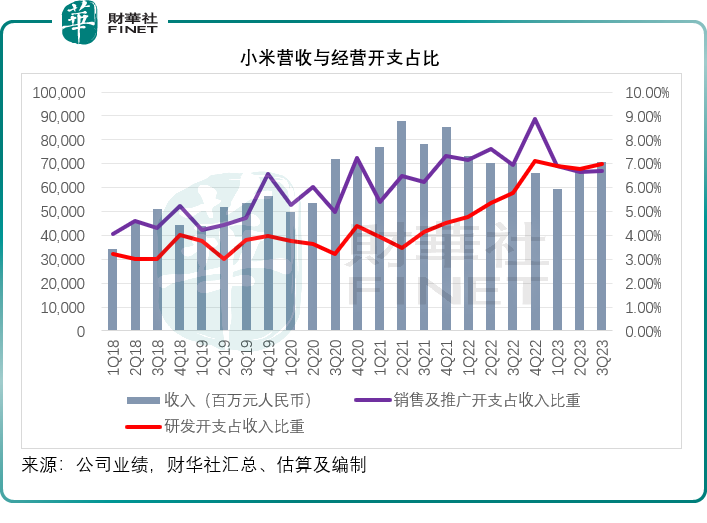

在小米刚在港交所上市那会儿,为了推高流量,小米的销售及推广开支一直都占据很大的支出比重,不过近年,小米将更多的资源投入到研发,要以技术打造未来,因此研发开支的占比在提高,财华社留意到,从2022年第4季开始,研发开支占总营收的比重已超越营销和推广开支。

2023年第3季,小米的研发开支按年上升22.03%,至49.66亿元,占收入的比重由上年同期的5.77%上升至7.01%;而销售及推广开支则按年下降3.00%,至47.36亿元,占总收入的比重由上年同期的6.93%下降至6.68%,见下图。

其经营开支虽然有所增长,但仍得到有效控制——最起码增幅要远低于毛利增长,因此其实现扭亏为盈,于2023年第3季录得季度归母净利润48.74亿元,而上年同期为净亏损14.76亿元。扣除投资公允值变动等非核心款项,小米的第3季经调整净利润实际上按年增长182.89%,至59.9亿元。

小米的前景如何?

在2023年第3季业绩报告期之后,小米有几项大事件值得关注:

1)2023年10月,小米宣布了从“手机 X AIoT”升级为“人车家全生态”全新战略,并发布全新操作系统“小米澎湃OS”。

2)2023年10月,在苹果(AAPL.US)与华为分别发布新款手机的间隙,小米也在内地发布了Xiaomi 14系列。

3)小米汽车在工信部网页亮相,也让大家对小米的“人车家”有了实质性的畅想。

在业绩发布会上,小米总裁卢伟冰小米未来发展的几项坚持:高端化,国际化,坚定地投资未来、投资技术,管理不断变革和升级,以及最求长期持续的高质量增长——从流量到质量的转变,与腾讯(00700.HK)如出一辙。

海外市场大有可为

2023年前三季,小米的海外业务收入同比下降16.42%,至894.35亿元,占小米总收入的比重由50%下降至45.2%。

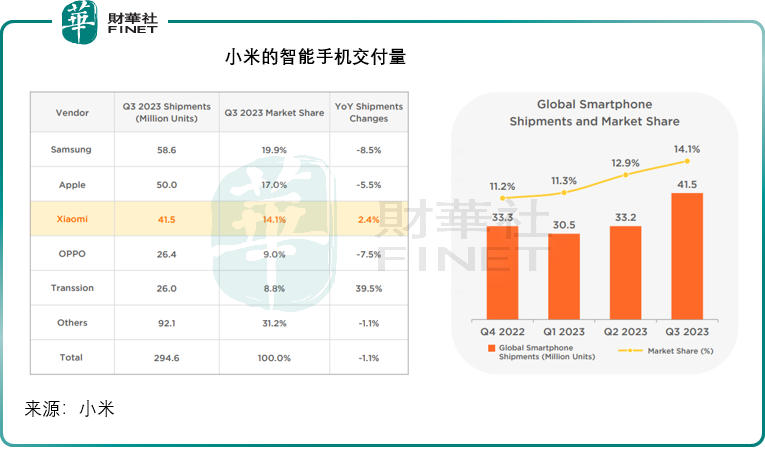

根据小米使用的Canalys数据,其2023年第3季全球智能手机交付量在前四大供应商中是唯一的正增长,同比增长2.4%,至41.5百万部,市场占有率由上季的12.9%提高至14.1%,不过财华社也留意到,中国另一智能手机新贵传音(Transsion)增长十分迅猛,季度交付量同比增长39.5%,达到26百万部,后来者居上的潜在竞争亦不容忽视。

这几年,小米在海外市场铺设的主要成就包括:1)多元化品类;2)扩大覆盖的地域市场;3)全球环境不太好,面临的环境复杂,因此促使小米建立安全的平台,逐渐产生效果,全球化的版图在持续扩张和分化,例如非洲,去年到今年份额扩大一倍,在拉美实现同比40%的增长,欧洲在第3季也有双位数增长,而大家所关心的印度市场,虽有压力,但第3季表现已较第2季有较大改善。

整体而言,管理层在业绩发布会上认为,海外市场有很大的发展空间,他的理据是小米在一些市场已经做得很好,例如西班牙,已经实现32%的市场份额,但是在一些别的市场仍只有小份额,这意味着有很大的可拓展空间。

此外,随着其手机与智能家居产品在海外市场的渗透,小米生态的月活跃用户规模(MAU)扩大,存量带动了其互联网增值服务的价值,这也是小米第3季服务收入实现9.75%同比增长的一大助力。

对于未来,管理层表示会扩大海外业务的服务种类,也不断地吸引合作伙伴,服务全球用户。

高端化不能一蹴而就

一直以来走经济型路线的小米,这几年提出了高端化的变革,Xiaomi 14系列或可带动其第4季之后的高端产品收入占比。

不过管理层坦承:小米的高端化还是处于投入期,高端与低端还没有很明显的差异,未来高端的可提升空间很大,现在的规模还没到量变到质变的程度。小米4000元手机在全球来看与三星和苹果还是有差距的,这也是挑战,也是小米的机会,还需要挖掘未来的高端化潜力。

“人车家全生态”战略逻辑

小米于2023年宣布最新战略,将“手机X AIoT”升级为“人车家全生态”。

管理层表示,未来全球智能手机市场份额会愈加集中,这或意味着有些品牌会退出,有些品牌会进一步扩大份额。头部品牌会通过全渠道、全客群服务,以产品吸引力的细分来满足不同客群的需求。小米的人车家概念就是要通过客群分类,以智能汽车这样的强势品牌,来带动其他产品消费的方式,向用户输出产品体验与解决方案,而解决方案的底层是通过“人车家”的系统来支撑的,这是其开发这一概念,以完成生态闭环的逻辑。

对于小米汽车的细节,管理层表示不方便透露,但大致上勾勒了在“人车家全生态”中的作用:

1)人车家全生态,车会在小米的整个生态链中发挥不可或缺的作用,以后客户买小米的产品,买的不是单品,而是产品的组合、生活方式、解决方案;

2)小米汽车会与现有的手机和电子消费品产品和服务生态实现相互协同,汽车与消费电子的大融合,从而带动了整个生态的化学反应,汽车会全面融入到产品和服务生态中。

总结

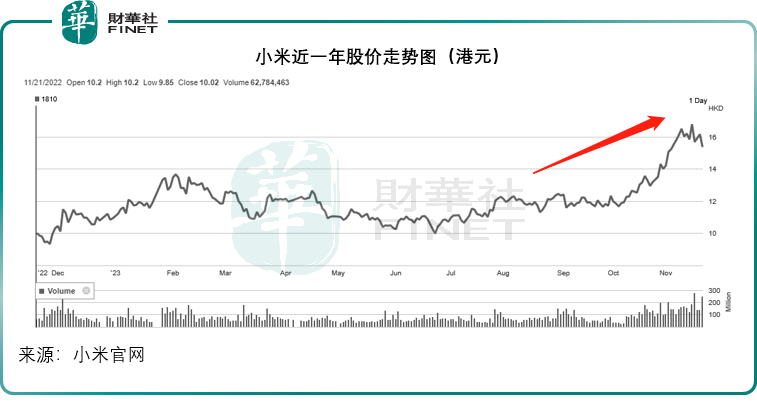

整体来看,小米交出了一份超预期的2023年第3季业绩,而且也提出了以后发展的攻略与增长潜力。那为何其绩后股价不涨反跌呢?

财华社认为,短线投资者趁利好出货获利或是一个原因,见下图,小米的股价自10月以来持续攀升,到公布季绩前夕已累计上涨超36%。

其次,小米“人车家全生态”听着很美好,但短期而言或多少会对其盈利能力构成影响,尤其考虑到造车成本不菲,现在“新势力们”还在为毛利率到达双位数苦苦挣扎,小米介入这个竞争激烈的赛道,短期内的盈利可预见性并不高。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)