美元利率高企,全球宏观风险增加,资金寻找安全避风港之际,中东资金悄悄扎堆投资中资股市场。

今年九月时,阿布扎比投资局入股白羽肉鸡供应商凤祥股份(09977.HK)引发市场关注,才发现中东资金早就大力布局A股。此外,阿布扎比的另一家主权投资基金穆巴达拉(Mubadala)在北京设立办事处,科威特投资局也有不少中资股持仓。

上周在香港举行的FII PRIORITY亚洲峰会上,沙特公共投资基金(PIF)负责人透露,未来计划在中国内地增设办公室,意味着又有一家中东主权财富基金看中了内地的资源与发展前景。

PIF的背景

说到沙特公共投资基金(PIF),大家都会联想到软银,因为PIF正是软银背后最重要的金主。然而,阿里巴巴(BABA.US)的成功不可复制,软银这些年未能再找到堪比阿里巴巴(09988.HK)的成功投资,反而因为WeWork等的投资失利让PIF很恼火。

当然,软银并非PIF的唯一投资工具,PIF还有许多合作基金及自己的投资旗舰,也就不难理解PIF要成立内地办事处,自己操盘把握内地经济复苏机遇的需求了。

沙特公共投资基金(PIF)成立于1971年,是沙特的主权财富基金,为对沙特经济发展具有战略重要意义的商业项目提供融资。

值得留意的是,2015年起,PIF改变了策略和组织架构——这也是其发展史上的一大转折点:在此之前,PIF的投资仅用于发展,而且大部分资金投资沙特境内的项目,而在2015年之后,其战略及结构也发生了改变,设定了可遵循的投资原则和规则,也扩大了对沙特以外资产的投资,未来PIF或将进一步扩大全球资产的投资配置。

根据主权投资基金统计机构SWFI的数据,当前全球资产规模最大的主权投资基金为挪威主权投资基金,资产规模达1.48万亿美元;中投排名第二,资产规模1.24万亿美元;第三是外管局下属的华安投资,资产规模为1.02万亿美元;而中东的三大主权投资基金阿布扎比投资局、科威特投资局和沙特公共投资基金分别占据第四、五和六位,资产规模分别为8,530亿美元、8,030亿美元和7,767亿美元,见下表。

PIF的作用

沙特于2016年发布了“2030愿景”,简单来说就是从过去依赖石油,转变为经济多元化、可持续发展。作为主权财富基金,PIF存在的作用是:扩大自身基金的资产规模、解锁新产业、通过该基金来建立战略性经济合作,以及通过该基金引入尖端科技和专业知识。

PIF的资金主要来源于以下几个方面:1)沙特的注资;2)沙特将资产转移到PIF(例如沙特阿美的少数股权);3)贷款和发债;4)投资的留存收益。

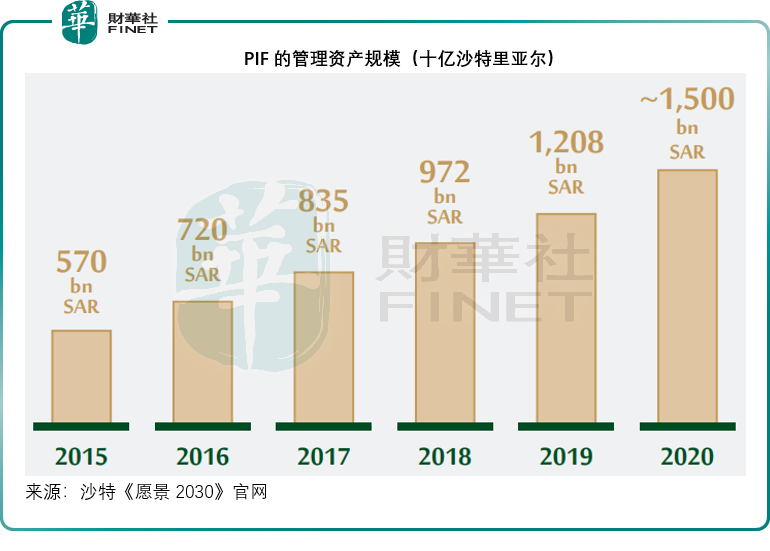

从2015年到2020年,PIF的资产规模由5,700亿沙特里亚尔(约合1,520亿美元)扩大到2020年的1.5万亿沙特里亚尔(约合4,000亿美元)。

2014年至2016年期间的合计股东回报为3%,而2018年至2020年的合计股东回报为8%。

据《经济报》今年8月初报道,PIF到2022年末的管理资产规模已达到5,957.3亿美元,较2020年底增长了44.7%,股东投资回报率达8%,其中有77%为沙特本地投资,23%为国际市场投资。

《经济报》的报道显示,PIF于2022年在沙特本地投资包括对沙特企业投资1914.7亿美元(占32%),对开发沙特发展潜力行业的80家企业投资1253.3亿美元(占21%),房地产和基础设施发展项目投资544亿美元(占9%),沙特大型项目投资322.7亿美元(占5%),以及非投资性财税贡献544亿美元(占9%)。

由此可见,沙特本土投资依然是PIF的重点。

国际投资方面,2022年PIF的战略性全球投资组合占总额的10%,金额约为624亿美元;各类型全球投资组合的占比为3%,规模约291亿美元,全球主要股市投资项目约451亿美元,占8%。

PIF的国际投资

PIF的国际投资分为两大类:

1)国际战略投资:直接和间接投资于增长型公司、未来产业以及战略合作伙伴,包括投资于最大的私募股权投资基金。

例如PIF是软银愿景基金的主要投资者,承诺投入450亿美元,资助其投资于物联网、人工智能、健康科技与金融科技;承诺投入200亿元到黑石集团的基建基金计划,专注于美国的基建现代化投资;与俄直接投资基金进行了100亿美元的联合投资项目,其中PIF投资了20亿美元于基建、制造、物流和零售等多元领域。

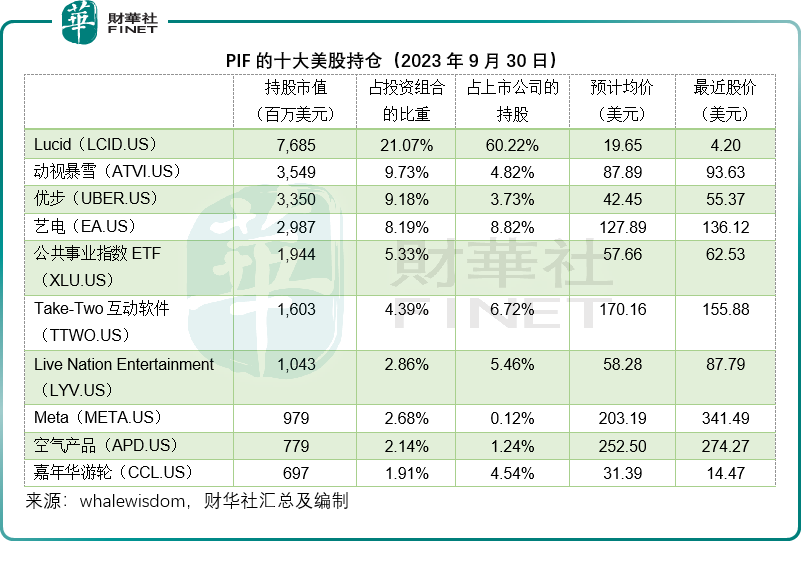

此外,PIF还投资了众多未上市和已上市公司。就美股而言,PIF于2023年9月30日的持仓市值为365亿美元,较之上季的389亿美元缩水了6.17%。

其中最大持仓要数电动汽车生产商Lucid(LCID.US),但从当前的股价来看,PIF的亏损应不少。第二大持仓是已经被微软(MSFT.US)收购并退市的动视暴雪,第三大持仓是叫车平台优步(UBER.US),详见下表。

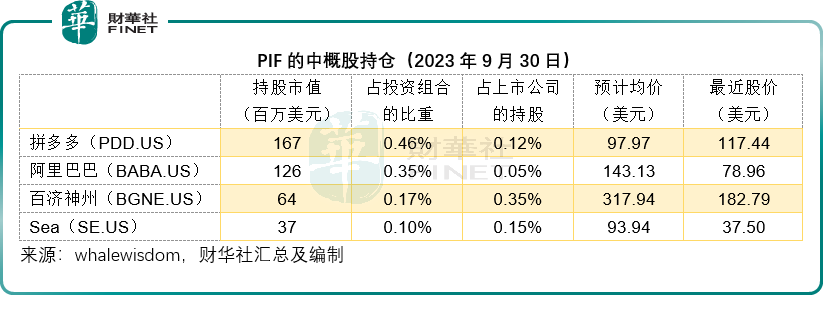

财华社留意到,PIF在2023年第3季期间大致上维持美股持仓,但是大幅增持中概股,例如增持中国电商拼多多(PDD.US)53.17万股,增持比例达到45.38%,并增持百济神州(BGNE.US)的3.67万股,增持比例达到11.55%。

目前PIF持有拼多多、阿里巴巴、百济神州(688235.SH)、Sea(SE.US)等中概股,还不计及软银愿景基金所持有的众多中概股和未上市中资独角兽,可见PIF于中国资产的敞口并不少,而且还在不断加码。

2)多元化海外投资:覆盖固收、股权、对冲基金、房地产和基建等投资。

PIF的中国投资

PIF对中国资产并不陌生,除了通过软银愿景基金投资中国科技创新企业和独角兽外,PIF也与我国的多家大型企业进行合作。

例如今年年中,PIF与中国电动汽车生产商高合汽车的母公司华人运通订立合资协议,从事新能源汽车的研发、生产和销售;同样在今年年中,PIF联合沙特阿美与宝武集团旗下宝钢股份签约,在沙特建设全球第一家绿色低碳全流程厚板工厂;此外,PIF还与中投共同设立联合投资基金,与华为合作在沙特开发5G网络,投资腾讯(00700.HK)的电竞赛事组织公司等。

与此同时,易达资本于12月8日宣布,规模10亿美元的二期基金获PIF旗下的母基金公司Jada投资。Jada主要面向中小企投资机会,专门投资于私募股权(PE)基金和风投。根据PIF的资料,到2020年,Jada或已对14支投资基金投资近11.5亿沙特里亚尔(约合3.07亿美元),另外还推出了一个“新兴基金经理升级”项目,进行专业开发。

易达资本是一家总部位于中国和利雅得的风险投资基金,4亿美元的易达一期基金就由PIF和阿里巴巴共同投资,而这次10亿美元基金再获PIF做LP,其投资战略主要是搭建金融与合作桥梁,帮助资金方发掘新市场,利用资源助其触达具有发展潜力的新兴市场,例如中国以及中东和北非(MENA)。

涉及的投资领域包括云服务、电商、企业服务、金融科技、游戏产业、健康护理、即时通讯、物流、社交媒体、电讯等。

总结

财华社从美国财政部的数据了解到,沙特一直以来都是美国国债的重要持有者之一,但是近年随着投资战略的深化,石油生产利润能够从投资等其他领域得到更高的回报,沙特于美国国债的持有规模似乎在缩减,例如其持有的美国国债规模由2020年1月时的1,828.5亿美元,降至2021年1月的1,351.22亿美元,再到2023年9月的1,171.31亿美元,已显著收缩。

另一方面,沙特主权财富基金PIF的资产管理规模却不断扩大,从2020年末的4,000亿美元,到2022年末的5,957亿美元,再到现在的7,767亿美元,显示出其投资范围的扩大,以及其扩大经济与产业结构以降低对石油产业单一依赖的决心。

当前欧美市场利率高企、通胀仍处于高水平,资产价格维持在较高的水位,与此相对,中国等新兴市场的资产价格处于历史低位,为这些投资基金带来了有利的投资机会,无怪乎中东资金纷纷建立桥头堡进行投资布局,国内的创业家与企业家也应把握这样的发展机会,做大做强。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)