一双无形的手引导环球资金流向,这双“手”是什么?归根结底是全球投资者的整体预期。

2023年,萦绕着资本市场的关键字是“加息”。

年度焦点:欧美齐加息抗通胀

有因必有果,加息周期的起点是超低利率。

进入2010年之后,主要发达经济体的经济增速显著放缓,人口老化、经济欠缺活力、高昂的社会福利支出等因素困扰着这些经济体,于是各国先后通过降息和央行瘦身以刺激经济。

日本从上世纪90年代末开始就一直维持低利率,尽管在2010年之前有过小幅向上微调,但在此之后一直保持在零利率甚至负利率水平,见下图。

财华社从欧洲央行的数据看到,欧洲央行的降息周期始于2011年9月,一直持续到2019年9月,当时的三大利率指标:再融资利率和边际贷款利率分别到达0和0.25%,存款利率甚至低至-0.50%。

英国央行的情况也是一样,在2010年之后一直处于0.5%的低水平,2020年脱欧之后更低见0.1%。

全球最主要储备货币美元的最近一次降息周期始于2019年8月,当年三次降息25个基点,2020年受疫情影响,一个月内两度降息,合共降息150个基点。到2020年3月中,美国联邦基金利率已由这次降息周期展开前的2.25%-2.50%降至0-0.25%。

由此可见,到2020年疫情对经济的打击显现出来时,全球各主要发达经济体的央行利率已处于一个极低的水平,以货币政策刺激经济的可调整空间已不大。

由于美元是全球最重要的储备货币,全球商品、服务均主要以美元结算,美元在全球经济中起到一个举足轻重的作用。

在欧美和日本等发达经济体已实施的量化宽松背景下,美联储宣布提供无限量化货币供应,简单来说就是向市场无限量“泵水”,为该国的财政赤字埋单,刺激其经济。

水多得冒泡,后果可以很严重。

在零成本的“水流”直推下,全球商品、服务价格水涨船高,欧美通胀迅速攀升,直至影响到选民生计。

这个时候,若放任低利率继续保持,将可能引发“滞胀”,对欧美经济带来无法修补的冲击,于是加息收水成为必然。

英国央行于2021年12月底开始加息,欧洲央行从2022年7月末起加息,而美联储则从2022年3月中开始加息,并且通过缩减资产负债表——减少买债规模,来从市场上“收水”。

年度变数:“不确定性”比“实际”更可怕

市场最惧怕的是不确定性,能够掀起大风大浪的都是对“未知”的恐惧。

2022年是欧美激进加息的一年,而2023年或许称得上是稳定加息的一年。

对比之下,2023年的不确定性要比2022年多,这是因为2022年各国通胀高企,加息大势很明确。但是到2023年,情况不大一样了,前期加息的影响逐渐显现,加上疫情缓解,通胀有缓和迹象,更为重要的是欧美利率已处于一个非常高的水平,市场对于利率到顶、央行转向降息的预期升温。

当实际与预期出现偏差时,市场就会反应激烈,这正是美联储每次议息前后都会令华尔街市场大起大落的原因——可以说,2023年的资本市场主要被预期情绪拿捏着。

见下图,率先加息的英国利率在最近似有收速迹象,但该央行的鹰派立场仍很强硬。英国央行于2022年加息3.25个百分点,2023年以来则加息1.75个百分点,到现在英国央行利率大约为5.25%。

欧洲央行的三大指标利率也在2023年9月20日之后按兵不动,存款、再融资利率和边际贷款工具利率分别保持4.00%、4.50%和4.75%的水平。

最受关注的美联储,则在最近三次议息会议中维持利率不作调整,而美联储主席鲍威尔在最近一次议息会后声明中暗示可能暂停加息,当前联邦基金利率维持在5.25%-5.50%的水平。

见下表,美联储最近一次降息和加息周期。

在央行态度含糊、利率周期转折之际,市场的不确定性达到峰值,进而导致资本市场波动加剧。在“不确定性”主导的市场环境下,资金走向何方?

年度论点:资金何去何从?

今年以来,道琼斯工业平均指数和纳斯达克指数分别累涨13.27%和44.03%,前者创下历史新高,而纳斯达克指数也在逼近2021年的高位纪录。

需要注意的是,两大指数的表现之所以如此理想,主要受到个别成分股大涨的推动,例如苹果(AAPL.US)、英伟达(NVDA.US)、微软(MSFT.US)等大盘股均创新高,但其他股份的表现却不是那么理想,例如消费股耐克(NKE.US)今年以来累跌6.49%,可口可乐(KO.US)累跌5.03%,辉瑞(PFE.US)累跌42.04%。

最直观的表现是一级市场表现不济,新股和再融资规模锐减:Wind的数据显示,美股今年以来(截至2023年12月18日止)的IPO筹资规模为267亿美元,明显低于2020年时的1,533亿美元和2021年的3,158亿美元,仅稍高于加息周期开始的去年235亿美元。

市场对资金前景的不确定性以及高利率环境下融资成本的增加,导致企业对于扩张计划持谨慎态度。这一现象引发了连锁反应,大量企业暂停运营,对产业链上下游企业产生影响,进而减缓了整体经济的发展速度。此外,这种状况还对金融服务行业,如投资银行、咨询经纪业和会计师事务所等产生了负面影响。因此,需要关注市场资金状况和利率环境对企业运营和经济发展的影响,并采取有效措施加以应对。

在全球资本市场中,华尔街扮演着至关重要的角色,其投资风向标作用举足轻重。美国共同基金作为全球规模最大、最具影响力的投资者群体,其动向直接引领着全球资本市场的走势。

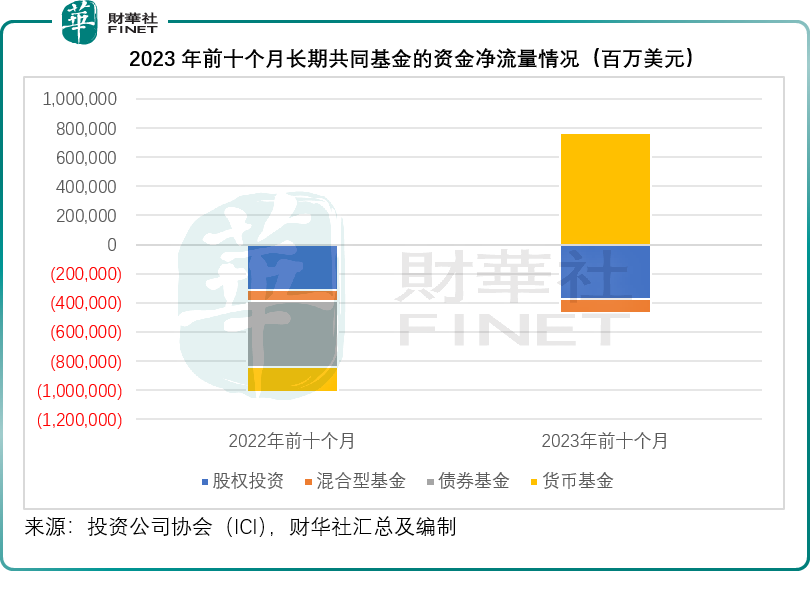

见下图,2022年3月美联储开始加息以来,美国长期共同基金大多数月份都是呈现资金净流出状态——也就是说撤走(或是市值蒸发)的资金要多于买入的资金。

根据ICI的数据显示,今年前十个月,共同基金新净现金流量结构中,股权投资的净流出幅度高达3,768.38亿美元,其中美股净流出达到3,119.54亿美元,其他股权投资净流出额为648.84亿美元,混合(Hybrid)型基金(即包含股权投资、债权投资、货币基金等)的净流出额为922.6亿美元,债券基金投资的净流出为105.67亿美元。

既然大资金从股权、债券、商品等投资撤走,那它们去哪了?答案是货币基金。

2023年前十个月,美国货币基金的净流入高达7,638.39亿美元,相比之下,去年同期为净流出1,667.35亿美元,见下图。

其中应税货基(Taxable money market fund)主要投资于短期国债、商业票据等短期投资工具,所获得的利息收益需要缴纳联邦所得税,应税货基今年前十个月的净流入高达7,552.55亿美元,相较去年同期为净流出1,908.31亿美元;免税货基(Tax-exempt money market fund)主要投资于州政府和地方发行的一些免税短期证券,一般可以获得免税,但相对于国债或具有一定的风险溢价,今年前十个月的净流入为85.84亿美元,而去年同期为净流入240.97亿美元。

免税货基大笔净流入反映投资者更青睐于投资风险较低、流动性高的短期国债,加息周期行将结束之时,资金倾向于抱持等待观望态度,投资货基既可以得益于高利率,又能保障流动性,在投资机会来时迅速把握。

展望2024年

欧洲央行、英国央行、美联储以及日本在2024年货币政策展望方面,尚未给出明确且一致的立场。他们时而展现出强硬的“鹰派”态度,时而又表现出温和的“鸽派”立场,显示出未来政策方向仍存在较大的不确定性。

不过,财华社认为,如果红海、地缘政经等突发因素仅为短期现象,在通胀得到控制的情况下,发达经济体的央行很有可能在2024年停止加息,并采取降息措施以刺激经济增长。

那么,在各类资产中,哪一类最有可能获得收益呢?

从上述分析上来看,大资金都停泊在货基以等候机会,也就是说有大批后备军随时准备入市,只等机会来临。

2023年,加息周期对经济的累积影响才刚刚显现出来,传导到实体经济还需要时间。在这一年,我们看到众多企业在延迟扩张计划、大规模裁员、修正重组等,以淘汰表现欠佳的业务,节省成本提升表现,并将大笔现金以股息和回购的方式回馈给股东,这些收缩业务的影响很可能在2024年得到反映。

在2023年高估值基数的对比下,2024年的美股表现未必能追上今年。

不过,债市或将是另一回事,加息周期结束,最直接的得益者可能是债券投资,尤其美国国债。

若美联储落实2024年降息,“预期”将比“实际”更快地传递到资本市场,首先推高的将是加息周期后期发行的新国债,因为这时其票面利率最高,降息预期将压降市场利率,这些票面利率较高的债券变得更有吸引力,实际价格将高于票面价,降息预期升温,其价格也会随之走高——这就是债券价格与市场利率走向相反的内在逻辑。

总而言之,央行“无形的手”继续拨弄风云,2024年的资本市场或依然由美联储主导,顺势而行应可得益,无论如何,新一年,资本市场将会更加精彩。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)