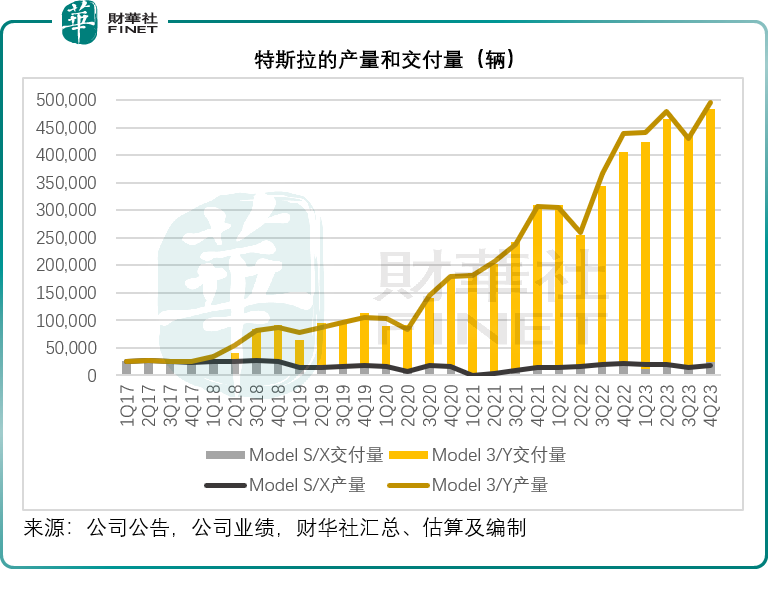

电动汽车生产商特斯拉(TSLA.US)公布了2023年第4季汽车产量和交付量,其中销量最好的Model 3/Y产量为47.68万辆,同比增长13.77%,显著低于前三个季度的按年增幅,2023年第1季至第3季的按年增幅分别44.71%、90.04%和20.47%;季度交付量按年增长18.91%,至46.15万辆,增幅也低于前三个季度的39.57%、87.36%和28.88%。

2023年12月,特斯拉在北美少量交付期待已久的电动卡车Cybertruck。但是正如马斯克在业绩发布会上说的,要迅速量产Cybertruck不是一件容易的事情,因此他也不期望Cybertruck的交付量能一下子冲上来。

包括Cybertruck、Model S/X在内的其他车型,2023年第4季产量按年下降11.65%,至1.82万辆;交付量则按年增长33.95%,至2.297万辆。

从整体来看,特斯拉的2023年第4季产量同比增长12.57%,至49.499万辆;季度总交付量按年增长19.55%,至48.45万辆。

见下图,于2023年第3季完成多家超级工厂的升级后,特斯拉第4季的汽车产量和交付量均较上季有所回升,但是同比增幅来看,仍显著低于过去。

在上一次业绩发布会,当被问到对2024年的展望时,马斯克提到:“在面对全球经济的不确定性(例如加息)时,(我们)不可能一直保持50%的复合年增幅,但仍相信特斯拉会以迅猛的速度增长,且要比其他汽车公司快得多。”

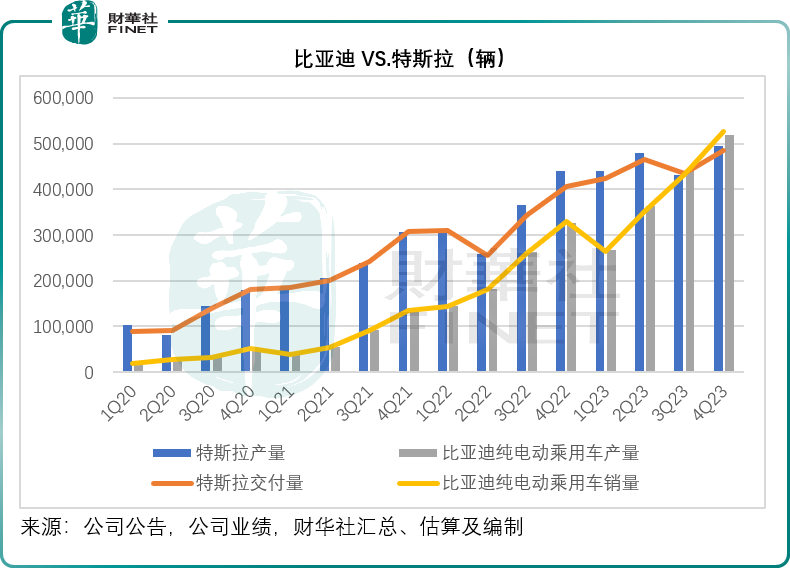

然而,从2023年第4季的增长数据来看,特斯拉的表现要逊色于中国的新能源产业链运营商比亚迪(01211.HK)。

比亚迪第4季产销增长显著

从比亚迪(002594.SZ)的单月数据估算,比亚迪的新能源乘用车2023年第4季产量按年增长36.00%,至93.04万辆;季度销量按年增长38.21%,至94.27万辆。

不同于特斯拉供应的车型全为纯电动汽车,比亚迪不仅供应纯电动汽车,也供应插电式混合动力汽车,两者大约各占一半。

从2023年第4季的数据来看,比亚迪的纯电动汽车产量和销量增速均跑赢混动汽车,期内纯电动汽车的季度产量同比增长59.04%,至51.897万辆;销量更按年增长60%,至52.64万辆,超越特斯拉的产量和交付量。

从上图可见,比亚迪的2023年第4季纯电动汽车产销量已实现了对特斯拉的超越。

财华社留意到,比亚迪最近几个季度的纯电动汽车产销量增速远远跑赢其混动汽车的产销量增幅,而2023年12月单月产销量的强劲增长,是推动其第4季整体增长的主要动力,财华社猜测或与年底国内电动汽车置换潮有关。

内地很多消费者赶在2023年结束之前完成新能源汽车置换,最近几日多个城市出现上牌大排长龙的情况,一方面或与当地补贴限期临近,大家纷纷兑现有关,另一方面或是担心购置税豁免优惠变更。

不过,近日财政部、税务总局、工信部《关于延续和优化新能源汽车车辆购置税减免政策的公告》规定,对购置日期在2024年1月1日至2025年12月31日期间的新能源汽车免征车辆购置税,其中每辆新能源乘用车免税额不超过三万元。

2023年全年表现及2024年展望

从全年表现来看,特斯拉的2023年总产量按年增长34.78%,至184.599万辆;全年交付量为180.86万辆,按年增长37.65%,稍微高于该公司的全年目标值,但低于马斯克提出的200万辆更高目标。

比亚迪的2023年全年纯电动汽车产量为158.96万辆,同比增长73.32%;销量为157.48万辆,同比增长72.84%。尽管绝对数低于特斯拉,但增幅远高于特斯拉。

值得留意的是,比亚迪的新能源汽车主要供应中国市场,而特斯拉的新能源汽车供应北美、中国以及其他地区市场。有传今年特斯拉中国的交付量或为60万辆,以此推算,中国市场或占其总交付量的三分之一左右。2023年前三季,中国为特斯拉贡献收入156.42亿美元,占其总收入的21.84%。

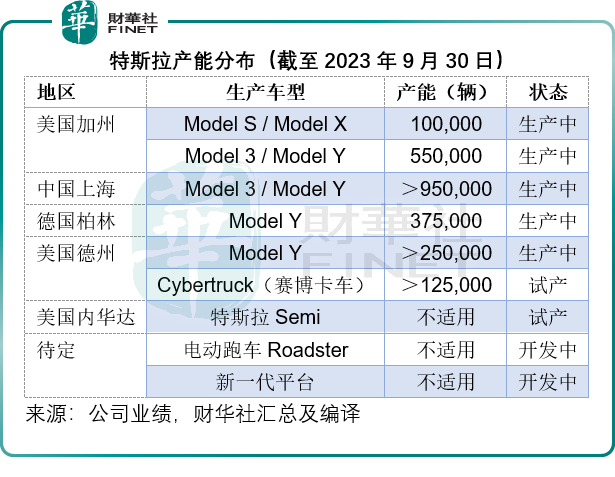

目前,特斯拉在美国有两个汽车装配工厂,在上海和德国分别有两家海外超级工厂,在内华达的Sparks有一家电池厂,此外,还在其他工厂生产零部件、充电装置和家用及公用储能大电池。特斯拉三月份时还宣布在墨西哥建设另一家新工厂。

见下图,从特斯拉2023年9月30日的产能来看,总产能应达到235万辆,其中美国超级工厂当前或主要供应美洲区,德国柏林超级工厂投产后,应面向欧洲市场,上海工厂则主要服务亚太区市场。随着墨西哥工厂投产,南美市场的供应将可得到保障。

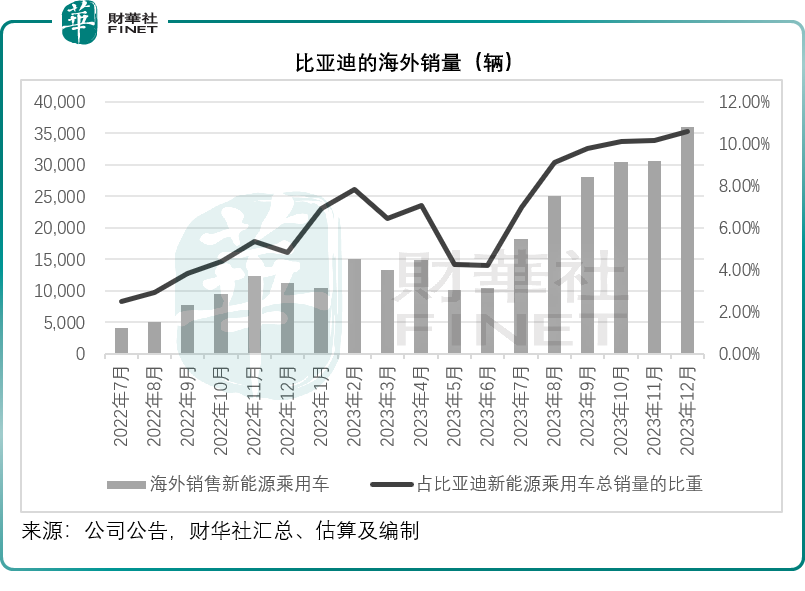

相对来说,比亚迪主要依赖于中国市场。尽管比亚迪近年积极出海,但是海外市场的拓展仍处于早期阶段,2023年12月数据显示,比亚迪的单月海外销售新能源乘用车数量为3.61万辆,占其乘用车总销量的10.61%。见下图,比亚迪的海外销量占比持续攀升,但是整体来看,仍处于较低水平。

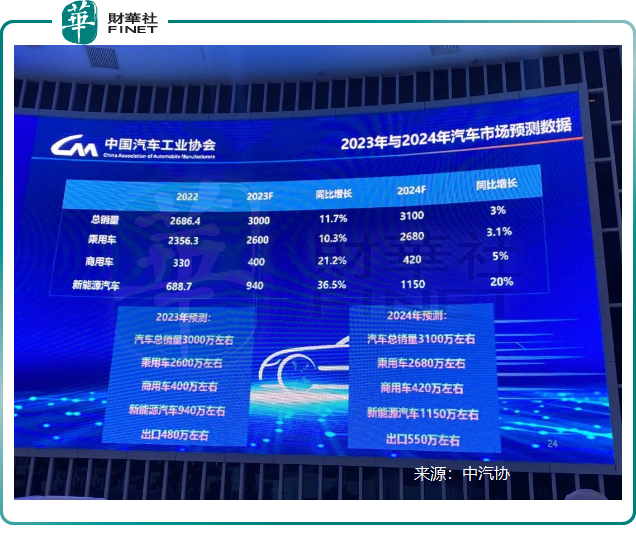

在上个月中汽协举行的2024年中国汽车市场发展预测峰会上,中汽协也发布了《2024中国汽车市场整体预测报告》,报告预计2023年我国汽车总销量为3000万辆左右,同比增长11.7%;其中乘用车销量为2600万辆左右,同比增长10.3%;新能源汽车销量为940万辆左右,同比增长36.5%。以此估算,新能源汽车的渗透率或已高达31.33%,这在全球市场来看,都是一个十分高的数字。

展望2024年,中汽协预计中国汽车总销量或实现3%左右的按年增幅,至3100万辆,乘用车销量或按年增长3.1%,至2680万辆,新能源汽车或进一步增长20%,至1150万辆。如此算来,新能源汽车的渗透率或在2024年再提高至37.1%。

从以上数据或许可以猜测,随着基数的扩大,国内新能源汽车市场将从高速增长逐渐稳定下来。而随着越来越多运营商加入战圈——例如小米(01810.HK),也有运营商退出——例如威马,可以预见的是,国内的汽车市场竞争将越来越激烈。

在竞争加剧的市场,特斯拉与比亚迪的领先优势未必能一直保持下去。特斯拉在海外已有分散性布局,而且其渗入的市场目前新能源汽车保有量仍相对较低,其发展潜力还是值得期待的。

另一方面,比亚迪也在持续拓展海外市场,2024年应有更多的进展,对其未来发展带来更多启示。

总结

在过去,特斯拉的宣传方式总是有别于传统汽车——传统汽车品牌推出昂贵的广告,通过铺天盖地的各种媒体进行宣传,特斯拉则主要通过销售活动、抽奖、社交达人推销等方式进行宣传,而在2023年下半年,特斯拉罕见地也开始发布广告,这是否意味着特斯拉也开始出现“增长”焦虑——需要通过宣传来扩大营销效果。

财华社从特斯拉中国的销售人员处了解到,特斯拉内部有一个毛利率目标,会根据毛利率目标来调节售价,亦即特斯拉中国会围绕这一目标毛利率不时提价或是降价。财华社猜测,2023年第3季超级工厂升级令产量下降(设备闲置成本增加),导致单位成本上升,或是其第4季对所有车型提价的一个原因。

到2023年下半年,其产能升级已完成,生产也恢复正常,单位成本或逐渐下降,或许也意味着降价。

财华社认为,竞争加剧是特斯拉所面对的最大问题。踏入2024年,领先的比亚迪,追赶的新势力,不断冒出的新品牌,中国的新能源汽车市场竞争将更加激烈,特斯拉在中国市场的增长有可能会因此而放缓。另一方面,欧美市场的换车需求是否会在高利率环境下延迟,或也影响到其海外业务表现。

不过从更长远来看,特斯拉新车Cybertruck或许能为其带来新的收入来源,而储能、服务等收入和利润的改善,将为其带来持续稳定的增长,其应有足够的“电量”支持增长。

当前资本市场最关心的是,“特粉”“木头姐”减持特斯拉,或许不是一个好兆头。

但财华社留意到,截至2024年1月2日,特斯拉是“木头姐”最大的ETF方舟创新基金(ARKK)的第二大持仓,持有比重为7.43%,仅次于加密货币交易所Coinbase(COIN.US)的11.10%;在方舟自动技术与机器人ETF(ARKQ)中,特斯拉依然为第一大持仓,占13.9%;在方舟新一代互联网ETF(ARKW)中为第五大持仓,占比6.5%。在“木头姐”的整体持仓中,特斯拉依然是头号持仓,持仓市值或在10亿美元以上。

更为重要的是,“木头姐”在特斯拉的主要股东名单中还排不上号。当前,马斯克是特斯拉的第一大股东,持股市值或达到1872亿美元;第二大股东是“公募”之王先锋领航,持仓市值或为565亿美元;第三大股东为贝莱德,持仓市值为467亿美元。第三季期间,先锋领航和贝莱德还分别增持了345万股和76.38万股,可见“木头姐”的减持影响实在算不上什么。

影响这些大股东持股的,可能是不安常理出牌的马斯克,以及美国最近对新能源汽车的政策转变——针对电池采购的税收抵免,或多少影响到特斯拉的部分车型。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)