出生率下降的阴云,近些年来一直笼罩着母婴行业,妇产科室关闭、幼儿园数量减少、母婴店锐减等等负面消息层出不出。

出生率持续下降的冷风也传导到了二级市场上,相关概念股的股价近两年跌跌不休。儿童耐用品龙头好孩子国际(01086.HK)、“母婴社区第一股”宝宝树(01761.HK)以及奶粉赛道龙头中国飞鹤(06186.HK)等企业的股价,在这两年以来不断刷新历史新低,估值也颇具吸引力。

但同时,对于母婴市场各细分领域的头部企业来说,在此次人口结构变化中有“危”也有“机”,在消费观念升级时代,精细化运营的优点更为突出,而持续加码的政策,也让市场参与者正感受到春风在召唤。

母婴行业进入“本命年”

母婴行业是国内近几年最困难的行业之一,在疫情冲击、婚育年龄推迟以及育龄人数减少等诸多因素共振下,我国生育率加速下滑,母婴市场进入了“本命年”。

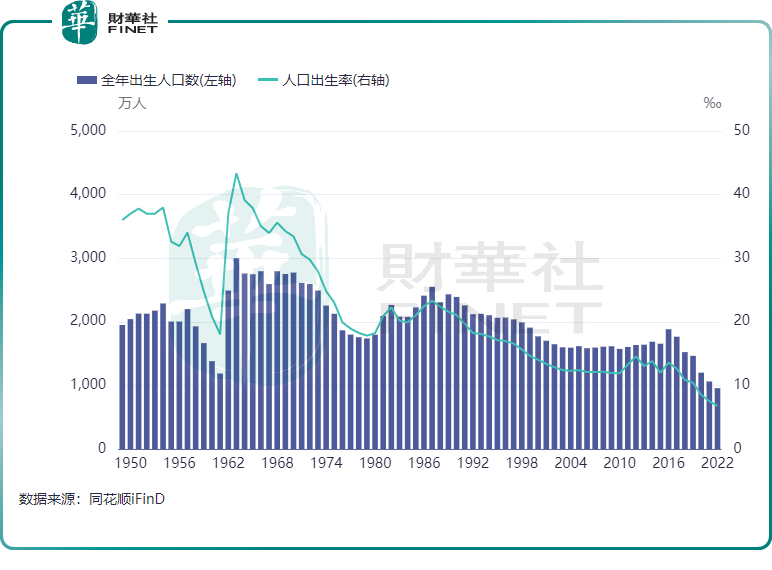

国家统计局数据显示,2022年,我国出生人口自建国以来首次跌破千万,为956万人,人口出生率则跌至6.77‰,同样创出建国以来新低。而在出生人口阶段性新高的2016年,出生人数和人口出生率分别为1786万人及12.95‰。

另外根据行业咨询公司弗若斯特沙利文,中国0至3岁儿童的数量从2016年的约5090万人下降到2022年的约3200万人,复合年增长率为-7.4%。

新生儿人数由平稳增长进入到快速下行通道,特别是2022年我国人口总量出现负增长,对于母婴行业来说,行业也由增量市场进入了存量市场,市场的增长颇为乏力。

相比一般行业,母婴行业的品类跨度非常大,包含奶粉、纸尿裤、食品、衣物、洗护、用具和玩具等等。根据尼尔森IQ发布的《婴幼儿配方奶粉市场洞察及趋势报告》,在人口红利减退和生育率下降的大背景下,中国母婴市场多个细分品类面临负增长,其中奶粉、婴儿辅食、尿布、孕妇奶粉等品类在2022年均有所下滑。

从母婴市场规模看,2022年市场增速继续下滑。国家统计局数据显示,2000年至2018年,中国母婴用品行业市场规模由523亿元上升至2713亿元,年复合增长率约为22.8%;但到了2022年,中国母婴用品行业市场规模为3912亿元,增幅仅为4.72%,下滑趋势明显。

相关上市企业的成绩单也能看出母婴市场面临下行压力带来的冲击,营收下降和成本上升成为企业不可回避的事实。

婴幼儿奶粉是我国出生率下降背景下受冲击最直接也是最严重的细分领域,中国飞鹤作为奶粉市场龙头,在这种背景下陷入被动局面,其2022年的收入多年来首次出现负增长,下降了6.43%,2023年上半年收入同比几乎持平,另外净利润下降了近1/4。中国飞鹤的库存周转天数变化可以看出婴幼儿配方奶粉市场消费疲弱的趋势,同花顺数据显示,中国飞鹤存货周转天数近年来持续上升,2023年上半年达106.96天,反映出公司销售端的动销越来越慢。

此外,蒙牛(02319.HK)的奶粉业务收入在2022年下降至38.6亿元,与2019年的78.7亿元相比已滑落一半。

婴儿推车市场也越显冷清,母婴商品零售商孩子王(301078.SZ)在2023年暂停了门店扩张步伐,上半年在全国各区域的店均收入与坪效出现集体下滑,导致其收入净利润双双出现下降,在2023年前三季的收入下降了0.58%,归母净利润下降超20%。

光明就在前方?

我国母婴市场的黄金时代虽已过去,但母婴行业是为数不多的万亿级别市场,其市场产品可以涵盖到吃、穿、玩、行各个方面,产品类目十分多元。

那么,这个庞大的市场增速还会继续下滑吗?是否已经到了触底的阶段?

母婴市场的增长受多重因素共同影响,包括生育政策、经济形势、育龄人群生育意愿、消费观念变化以及市场发展趋势等等。以下我们从生育政策、出生人口结构趋势、消费观念以及行业转型趋势做讨论。

1)生育政策。随着生育率下降,我国相关政策正加快制定和执行。近两年来,从中央到地方陆续出台生育鼓励支持政策,覆盖面越来越广,这对于稳定生育率有着积极的促进作用。

我国各地鼓励生育的政策有:提高参保人员生育待遇、增强医疗费用保障、提升生育福利津贴、个税减免、育儿休假延长等多种形式,甚至个别地方二胎家庭购房还会获得补贴,这些措施对促进生育起到一定的提振作用。近日国家统计局发布的报告显示,2022年,我国产前筛查率为88.7%,比2021年提高3.0个百分点,显示出我国生育全程基本医疗保健服务得到强化。

这一系列的鼓励生育政策,有望在2024年逐步落地,而随着育儿成本的持续降低,出生人口边际有望获得改善。

2)出生人口结构趋势。虽说出生人口持续下降已成为不争的事实,但从出生人口结构上看,我国“三胎”政策以及一系列配套措施正取得成效。

虽然我国二孩数量随着政策堆积效果减弱逐年下滑,但2021年我国放开三胎后,三孩及以上数量占比有所提升,2022年为15%,较2021年提升0.5个百分点。随着三胎政策的持续释放,预计三孩数量占比会继续提升。

3)消费观念。随着国内传统育儿观已发生变化,健康、个性化、品质化消费正进一步推高行业天花板,有望推动行业扩容,也在一定程度上抵消出生率下滑的负面影响。

年轻一代父母更注重孕育品质,他们对孕育的需求更多元,用品方面更突出功能创新和场景细分。如尼尔森的数据显示,宝妈的平均备孕时间在4个半月,超过半数的备孕者会去了解和学习相关知识,如备孕常识、饮食营养、产后修复等。

4)企业精细化转型。市场增量下行,但行业参与者可借助母婴赛道消费升级趋势“向上爬”,迈入到精细化、高端化和多元化时代,从中挖掘新增量。

当下,市场反应出的另一个现象是高端产品更受欢迎,如好孩子国际旗下欧洲高端婴儿车品牌“CYBEX”换发出生机,已成为好孩子国际收入贡献最大的品牌,2023年前三季收入占比达47.1%,比2021年的34.9%实现较大提升。

孩子王侧重在以会员关系为核心的单客经营模式,近日发布了“三扩策略”:扩品类、扩赛道、扩业态,围绕用户关系做重点经营和创新,去挖掘存量面的结构性增量。

面对近年来平台流量持续下降带来的影响,宝宝树往“AI+母婴”领域布局,融合AI大数据开启用户精细化运营,以提升品牌长尾经营能力。在2022年,宝宝树虽继续产生亏损,但收入同比增长11.6%,宝宝树孕育App的核心变现用户流量和次日留存率均保持相对稳定。

小结

我国出生率下降的趋势预计在未来几年仍将持续,鼓励生育的政策进入落实阶段还尚需时日。

但从整体看,我国母婴行业韧性较足,背后不仅是市场有刚需属性,市场消费结构变化以及各领域参与者积极“求变”也是其中一大推动力。

艰难的征途中有荆棘,如何在逆境中实现浴火重生,十分考验各大企业的魄力和执行力。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)