新茶饮和咖啡,为近年来国内消费市场增长最强劲的赛道之一。

咖啡行业竞争如今已进入下半场,只有几家头部品牌展开角逐。新式茶饮赛道则呈现出百家争鸣格局,战场硝烟四起。

伴随着竞争日趋激烈以及行业投融金额的下滑,谋求上市的新茶饮品牌越来越多。据不完全统计,2023年以来,蜜雪冰城、古茗、茶百道、沪上阿姨、霸王茶姬等品牌都有传出过上市的消息。

继茶百道于去年8月向港交所递交招股书后,蜜雪冰城与古茗均于今年1月2日冲刺港股市场,争做“新式茶饮第二股”。

在新式茶饮这条大赛道里,头部企业们都是如何打造出自身竞争优势的?它们造血能力和可持续性发展前景都如何?这是我们以下要探讨的问题。

以差异化定位角逐市场

我国茶饮市场竞争日趋白热化,那些定位不清晰、核心优势缺失以及未找到融资等促增长突破口的品牌企业,最有可能成为时代的炮灰。

近日,有媒体爆料称,新式茶饮品牌伏小桃曾经在全国的门店数约为328家,如今该公司已奄奄一息,其营业中的门店目前不到30家,杭州、北京和佛山等多地门店全关。

此外,1点点和COCO这样曾经红极一时的品牌,现在却面临着与竞争对手日益拉大的差距,陷入了关店和衰退的泥潭之中。

相反,能走到台前的新式茶饮品牌也不在少数,尽管它们在发展途中遇到不少挑战,但门店规模、收入水平和创新能力等竞争实力持续提升。

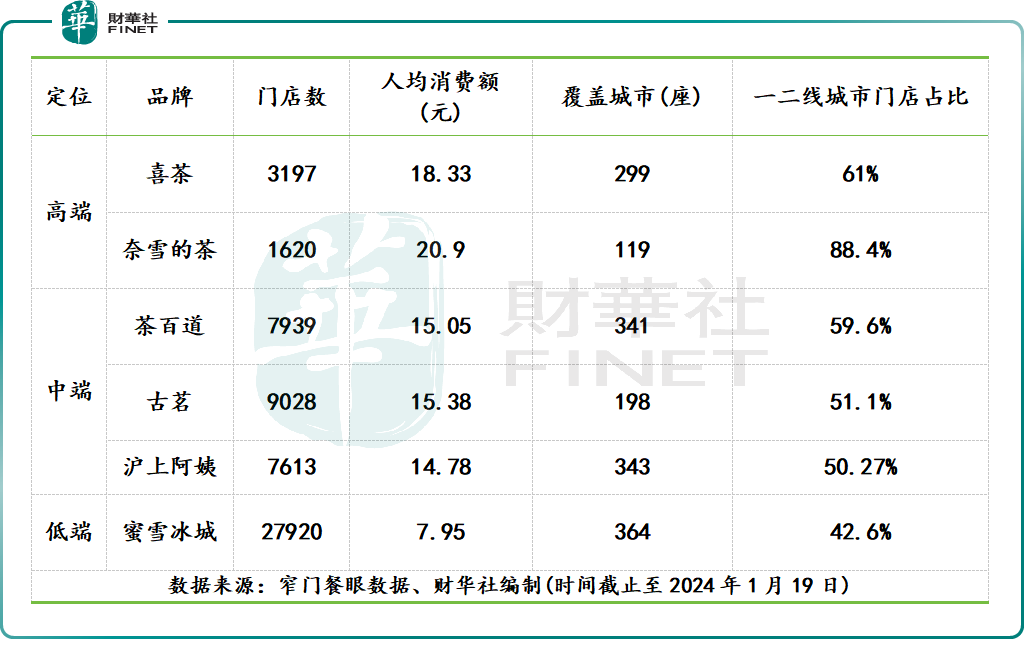

按门店数量计,我国排名靠前的新式茶饮品牌有:蜜雪冰城、古茗、茶百道、沪上阿姨、喜茶以及奈雪的茶(02150.HK)等。

这些品牌企业得以从众多竞争者中突围出来,很大程度上靠的是差异性的市场定位来巩固自身竞争优势,这些差异性定位包括产品、价格、消费人群和地理位置布局等。

根据窄门餐眼数据,从面向的消费人群和价格带情况来看,上述五家品牌企业均有着清晰的定位。其中,高端品牌有喜茶、奈雪的茶,这两家品牌人均消费额偏高,在20元左右;中端品牌以古茗、茶百道和沪上阿姨为代表,价格带在15元左右;低端品牌市场则是蜜雪冰城独霸天下,其产品平均售价仅7.95元。

在此基础上,它们在各自价格带范围内也找到了产品定位,如喜茶聚焦在芝士现泡茶,并不断实现品类创新和产品升级,俘获了其特定消费人群的心智;蜜雪冰城尽管头顶“便宜”的固定标签,但依靠其供应链优势,能为消费者提供极致性价比的产品,由此拥有超过2.1亿会员量的行业之最。

从门店规模看,中低端品牌企业门店数量相较于高端品牌企业更多,其中蜜雪冰城以近28000家的门店规模位居行业第一,且门店数接近行业第二名至第五名之和。

喜茶和奈雪的茶因受制于一直以来坚持自营模式保品质的打法,门店规模与中端品牌企业规模有数倍差距。

由于面向消费群体定位存在一定区别,低端、中端及高端品牌的门店布局网络也存在较大的差异。

喜茶和奈雪的茶的客户群瞄准一二线城市的年轻人,因此在一二线城市的门店数量占比分别达61%及88.4%的高位。

不过由于一二线城市中高端茶饮市场日渐饱和,喜茶和奈雪的茶都有意下调售价,往三四线城市的下沉市场寻求新增量。

中端品牌企业的产品价格可谓老少皆宜,因此它们的门店布局的顾虑较少,没有着重布局在哪线城市。

蜜雪冰城则是下沉市场的领航者,其有接近60%的门店布局在三线及以下城市。

除此之外,得益于清晰的市场定位以及发展模式较为成熟,上述品牌均获得了资本的眷顾,因而扩张的动力明显更足。

盈利能力对比:中低端茶饮更香?

新式茶饮市场是一块香饽饽吗?

从市场上看,缺乏品牌声誉支撑的新式茶饮个体户一直存在盈利的痛点,关店止损相当常见。但对大品牌来说,新式茶饮市场是一座大“金矿”。近年来,头部新式茶饮品牌热衷于跑马圈地扩张,背后一大原因在于通过规模优势和成本优势,它们得以不断放大盈利能力。

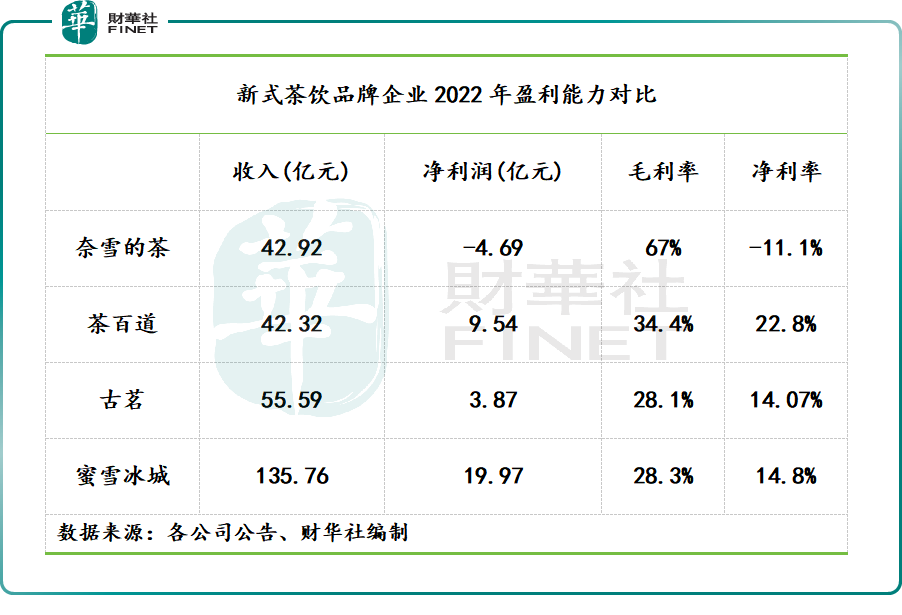

从盈利能力来看,中低端新式茶饮品牌企业造血能力明显更强,这是高端品牌企业无法比拟的。

根据统计对比,古茗、茶百道和蜜雪冰城这三家中低端品牌企业展现出了不俗的吸金能力,尽管毛利率明显落后于奈雪的茶,但在2020年至2022年期间均实现了盈利,且它们2022年的净利率均高于14%,其中茶百道达到了22.8%。

而怀揣“茶饮界星巴克”梦想的奈雪的茶在2023年之前未品尝过盈利的滋味,由于其定位高端,高额的刚性支出压缩了其利润空间,规模效益尚未起来也是奈雪的茶盈利难的痛点。在2023年上半年,经过大力降本增效,奈雪的茶才开始实现盈利,不过净利率只有2.5%。

中低端和高端茶饮企业发展路径有较大差别,为了品牌形象和消费体验,喜茶和奈雪的茶在前期付出了巨大的成本。

为不影响口碑形象,喜茶和奈雪的茶成立多年来都没有走上加盟的道路,导致规模化效益很难发挥出来。另一方面,为构筑品牌护城河,它们从上游供应商采摘,到制茶都有严格的流程,因此对人力等成本要求很高。

所以,从可持续性发展的角度看,喜茶和奈雪的茶因为定位原因,走的是长期路线,因此为树立品牌护城河,就需要牺牲短期利益。

蜜雪冰城、古茗和茶百道等品牌则相对没那样多顾虑,在供应链支持下,它们通过加盟模式快速占领市场,在规模效益和成本支出方面具有更大的优势。

内卷的尽头是内功——供应链

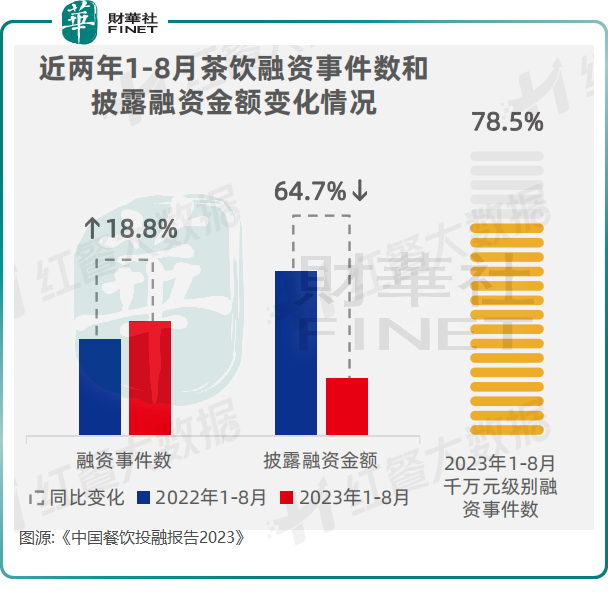

2023年以来,国内新式茶饮以及融资市场并不太乐观,资本出手偏向谨慎。

根据红餐大数据发布的《中国餐饮投融资报告2023》,2023年1-8月茶饮融资事件数虽有18.8%的同比增长,但融资金额同比大幅下降64.7%。

在融资金额下降的同时,国内新式茶饮赛道内卷则加剧,在规模、下沉市场和价格方面均卷出新高度,因此上市融资成为各品牌企业实现突围的一条好路径。

经营模式走向成熟后,开放加盟则成为各品牌打天下的重要利器。对于新式茶饮市场来说,走上加盟道路,意味着自身身份有所转变,即从卖茶饮成品转变为向加盟商供应原料及设备,从门店经营变身为面向B端市场的经营者。

蜜雪冰城、古茗、茶百道和沪上阿姨等品牌门店规模之所以扩张得如此快,原因在于它们早早就拥抱加盟模式。特别是蜜雪冰城,基于高效的供应链和产品具有极致的性价比,以及对加盟商让利,公司截至2023年9月底超过99.8%的门店是加盟门店,加盟商成为公司实现高歌猛进的主要推动力。

另外根据各公司招股书,蜜雪冰城、古茗、茶百道主要收入来源均是向加盟商销售门店物料及设备,其收入占比均超过80%。

迫于竞争及增长压力,喜茶于2022年11月开放了加盟,奈雪的茶在2023年7月也官宣开放加盟。

但奈雪的茶在拥抱加盟模式的道路上走得并不顺利,在2023年9月底,在开放加盟三个月时间里,奈雪的茶品牌仅有4家加盟店,这一加盟速度引发了市场的疑虑。

相反,奈雪的茶门店扩张还是依赖直营门店,其于2023年全年共计净新增506间奈雪的茶直营店。此外,奈雪的茶预计于2024年新开约200间奈雪的茶直营门店,将较2023年明显放缓。

此外,由于未能给公司带来可观盈利,奈雪的茶近日宣布逐步关停其子品牌台盖的门店。在2023年底,台盖门店仅剩下7间。

从历史发展来看,加盟模式的成功是新式茶饮品牌企业的“生财之道”,能提升企业的盈利能力。

实际上,在内卷化愈发明显的市场里,要靠加盟模式实现开疆拓土,最终还是要倚赖新式茶饮企业背后的硬实力——供应链能力。

对于每个处于扩张期的茶饮品牌来说,在规模效应的影响下,任何产品创意和营销策略的开展都离不开完善且稳定的供应链支持,供应链的完整度决定了企业未来的可持续性发展。

蜜雪冰城门店规模和出杯量能出圈,在于其构建了上下游全产业链,包括自建生产基地和工厂以及仓储体系,其中蜜雪冰城提供给加盟商的饮品食材约60%为自产。

通过这种整合供应链的方式,蜜雪冰城能够实现规模效应以降低成本、提高利润率。此外,古茗和茶百道也在供应链建设上有所成效,其中茶百道已经建立了一个涵盖产品开发、采购、物流到售后服务及质量控制的供应链管理的每一个关键环节供应链中心。

相对而言,喜茶和奈雪的茶的供应链能力相对欠缺,在生产基地、物流仓储等领域还尚需进一步提升。正是由于供应链跟不上扩张步伐,因此它们的加盟模式走得并不太顺利,未来有待进一步增强供应链能力。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)