自2024年1月9日起,公募基金逐步公布2023年四季报。据iFinD数据,至1月22日,超过19000只公募基金产品披露四季报,同时公布单季度收益率。四季度表现分化显著,投资正确可获利,反之则亏损。

债券、货币基金率先披露四季报,普遍实现净值增长

从时间来看,率先披露2023年四季报的基本是债券类、货币类的公募基金。

其中,四季度,德邦景颐债券A类份额的收益率达1.72%,明显强于同期业绩比较基准收益率-0.76%;德邦景颐债券C类份额收益率也有1.64%。

此外,华泰紫金货币增利、中欧纯债LOF、中欧颐利债券、中欧中短债债券发起、华鑫证券乐享周周购三个月滚动债券、德邦德利货币等债券基金、货币基金也都在2023年第四季度实现了收益率的增长。

值得一提的是,在众多货币基金中,天弘余额宝货币基金是一个特殊的存在。2023年四季度,天弘余额宝货币基金的收益率为0.48%,稍显平庸,但也超过了四季度业绩基准增长率。

事实上,在A股表现疲软之际,超低风险债基、货币基金的受欢迎程度是直线提升的。

数据也显示,上述的德邦如意货币A的规模在2023年第四季度净增加了8.79亿元(人民币,下同),德邦景颐债券C的规模在第四季度净增加了2.12亿元。

而且德邦基金还于四季度自购了德邦景颐债券基金,自购金额约为283.47万元。

此外,iFinD数据显示,永赢货币E、易方达易理财货币A、国联安货币A等公募基金2023年四季度规模增加超过了100亿元,这些也都是以货币类为主。

北交所主题基金逆袭,却只是少数人的狂欢

众所周知,北交所股票长期受限于个股品质和市场流动性,因此表现较为平淡。然而,约在2023年10月底,北交所股票受到资金热捧,短期内实现翻倍上涨的股票不乏其例。这也导致原本表现平凡的北交所主题基金在四季度实现了逆袭,荣登业绩榜首。

iFinD数据显示,在2023年四季度,目前收益率超过30%的公募基金合计有22只,全都是北交所主题基金。

其中,表现最出色的是工银北证50成份指数A、工银北证50成份指数C,其四季度的收益率超过37%,处于领涨地位。

不过,虽然大多数北交所主题基金在2023年四季度实现了规模的增长,但扩容后这些北交所主题基金的体量依然不大,规模超过3亿元的都寥寥无几。

这表明,虽然北交所在2023年10月底遭到爆炒,却只是少数人的狂欢,真正在北交所这波疯涨行情中“吃到肉”的投资者或并不多。

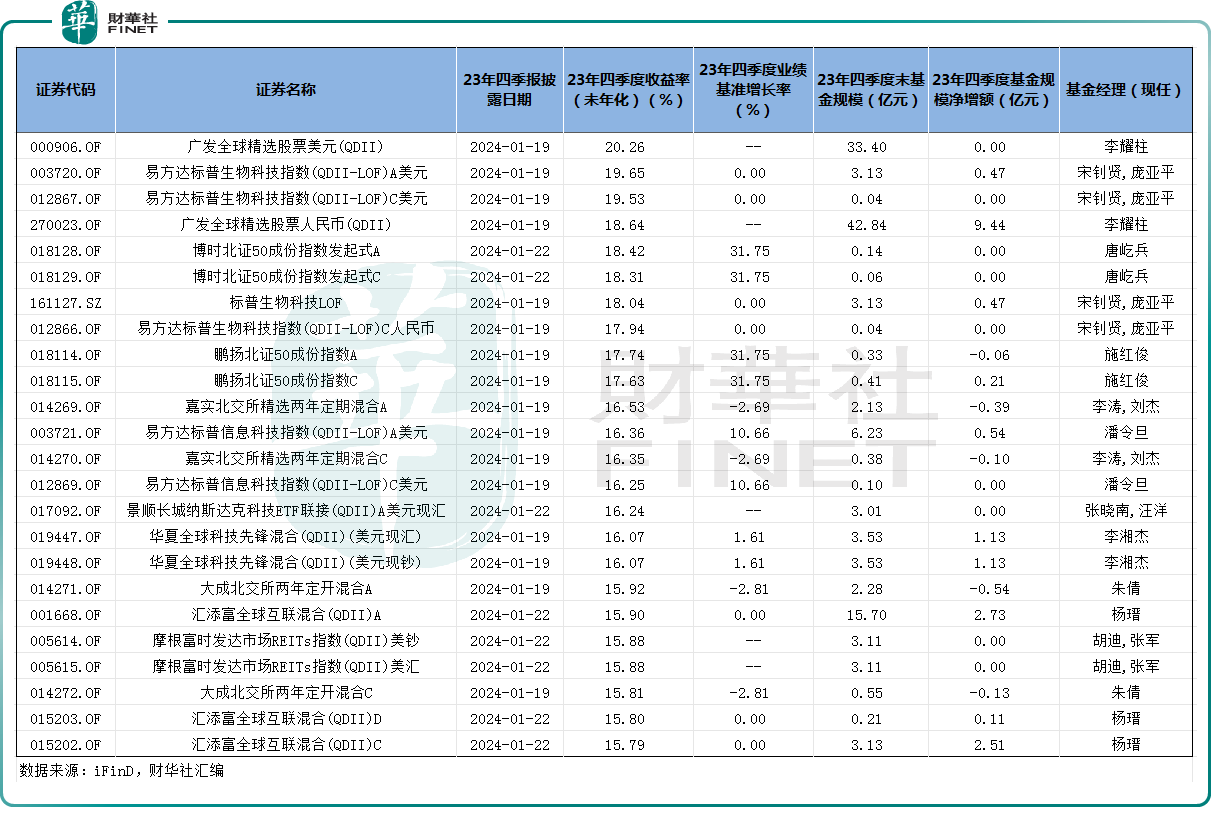

在北交所主题基金之后,收益率表现比较突出的主要是投向海外市场的基金。

如下图所示,广发全球精选股票人民币(QDII)、易方达标普生物科技指数(QDII-LOF)A美元、建信新兴市场混合(QDII)、华夏全球科技先锋混合(QDII)(人民币)四季度的收益率也都超过了10%。

此外,标普生物科技LOF、标普信息科技LOF、纳指ETF易方达等公募基金四季度的收益率也都比较突出。

QDII基金投向的是海外市场,标普信息科技LOF跟踪的则是标普500指数中信息科技板块的公司。

而这些公募基金的共同点是,其投向是以美股为核心的海外股票市场。

总的来看,目前2023年四季度收益率大于1%的公募基金有2601只,占比仅为13.69%,收益率排在前列的基本都是北交所主题基金、投向海外的基金。

可见,在2023年四季度公募基金的整体表现比较弱,而为公募基金“挽尊”的主要就是北交所主题基金、投向海外市场的基金。

这些基金亏得最多,基金经理纷纷道歉

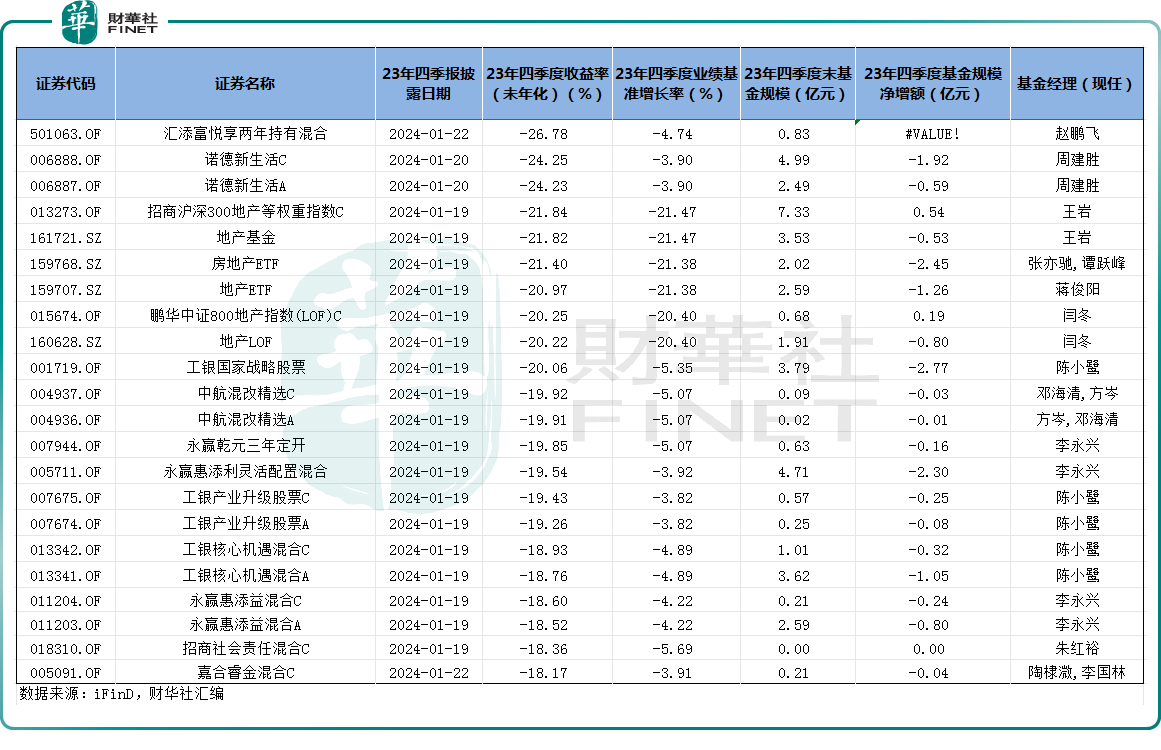

在整个公募江湖中,亏钱才是2023年四季度公募基金的普遍状态。

iFinD数据显示,目前四季度收益率表现最差的一批包括汇添富悦享两年持有混合、诺德新生活、地产基金等,这些公募基金在2023年四季度下跌超过20%。

此外,中航混改、工银核心机遇混合、招商社会责任混合、嘉合睿金混合等基金的收益率也排在倒数,名字整得挺好,就是表现不行。

而面对亏损的产品,不少基金经理在2023年四季报中写起了“作文”,进行了道歉。

东方阿尔法优选混合基金经理刘明在四季报中表示,在四季度坚持了既定的“自下而上,分散均衡”的原则,也对行业范围进行了缩减,主要集中到了医药、计算机、机械设备、电子、军工等板块上,从中选出有高成长且估值合理的标的,不过由于调仓时间稍晚而股票超涨导致效果不理想。对此,刘明在季报中强调,在此向投资者做出诚挚的道歉,会吸取教训,让投资更有前瞻性,能够更早为投资者发现价值,创造价值。

建信中小盘先锋基金经理周智硕、嘉实核心蓝筹混合基金经理肖觅、华宝收益增长基金经理毛文博等多位基金经理亦在四季报中向投资者表达了歉意。道歉或许能起到一点心理按摩的作用,但对投资者来说应该更希望基金经理多赚点钱。

“坤坤、兰兰”们的表现如何?

虽然近年来公募基金表现不佳,口碑也有点崩坏的趋势,但回溯历史,早两年公募基金也有着属于自己的“高光时刻”,张坤、葛兰、蔡嵩松等知名基金经理一度被捧成了网红,至今依然有着很高的关注度。

目前,易方达基金、广发基金、嘉实基金、交银施罗德基金、睿远基金、中欧基金等多家基金公司已披露了旗下产品的2023年四季报,张坤、傅鹏博、丘栋荣、葛兰等多位知名基金经理的重仓股浮出水面。

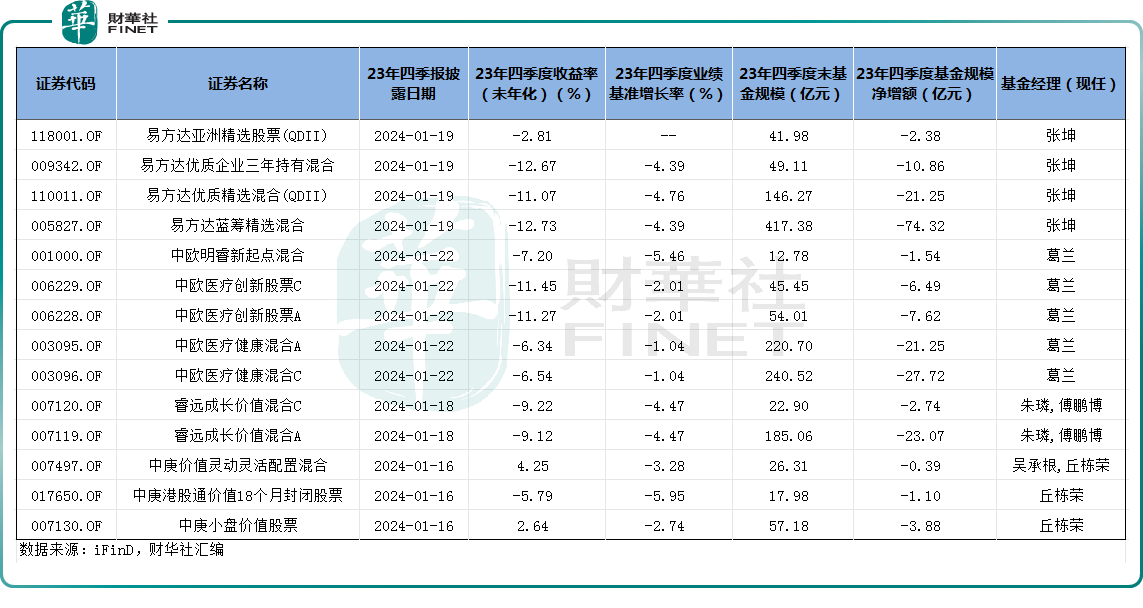

iFinD数据显示,2023年四季度,这些名气甚大的基金经理也未能逃脱亏损的命运,张坤的易方达优质企业三年持有混合期内收益率为-12.67%,葛兰的中欧基金表现也不大好,也亏损了不少。

而且这些基金在2023年四季度都遭遇了规模缩减,可见有不少投资者赎回了基金份额。

不过,整体来看,这些知名基金经理在2023年四季度仍然保持较高的股票仓位。

以张坤为例,截至2023年四季度末,张坤管理的4只易方达基金权益投资占基金总资产的比例都超过了93%。其管理规模最大的产品易方达蓝筹精选股票仓位从2023年三季度末的94.17%小幅下降至2023年四季度末的93.71%。

进一步细看,张坤依然对赖以成名的白酒股爱得深沉,其易方达蓝筹精选基金中的前4大持仓股分别是贵州茅台(600519.SH)、五粮液(000858.SZ)、洋河股份、泸州老窖。

不过,张坤也有做出一些改变,易方达蓝筹精选基金前十大重仓股还包括腾讯控股(00700.HK)、中国海洋石油(00883.HK)、香港交易所、美团-W等港股上市公司。

然而,虽然重仓的都是港、A两市的优质企业,但面对当下疲软的行情,高仓位运行或许会导致浮亏加剧。

值得注意的是,还有一些知名基金经理已经是“查无此人”了。

据悉,诺安基金经理蔡嵩松在2023年9月29日,卸任完全部产品。曾被投资者称为“芯片一哥”“蔡皇”的蔡嵩松就这样默默地离职了。

结语

在对2023年第四季度进行总结之余,不少基金经理也在四季报中发表了对未来前景的看法。

银华基金李晓星称,2022年和2023年连续两年主动权益基金的整体表现不如预期,市场对于主动投资的质疑也是越来越多。但在过去的二十年当中,主动权益基金累计的超额收益是不低的。故认为,2024年整体的企业盈利或强于2023年,可能会有不少行业的盈利周期开始向上。

中庚基金丘栋荣也指出,权益资产估值至历史最低位,跨期投资风险低而隐含回报是极高的。山重水复非无路,柳暗终会再花明,权益资产此时具有很强的右偏分布特征,是最值得承担风险的大类资产。因此积极配置权益资产,尤其是优质成长股,更关注企业的基本面持续改善、盈利能力的高增长性和高弹性,甚至买入一些“故事”和“梦想”。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)