3月17日晚间,中国最大的质押车辆监控提供商——长久股份(06959.HK)发布了盈喜预告。

公告显示,长久股份预计2023年取得净利润约1.01亿元至1.06亿元(人民币,下同),较2022年度净利润约9590万元增加约5%至10%。

同时,长久股份预期2023年将取得经调整净利润(非国际财务报告准则计量)(定义为透过加回上市开支及有关股份激励计划以股份为基础的薪酬开支而调整的净利润)约1.47亿元至1.57亿元,同比大幅增加约50%至60%。

盈喜公告披露后,长久股份股价再次冲顶。3月18日,长久股份股价一度拉升近10%,最终收窄至1.42%,继续刷新历史新高。而自2月23日以来,长久股份股价一飞冲天,累计涨幅超过220%,名列港股市场期间涨幅榜第五名。

截至3月18日收盘,长久股份市值达57.62亿港元,市盈率(TTM)为63.9倍,估值较高。

业绩为何大增?

对于公司业绩增长的原因,长久股份在公告中表示,主要由于:

1)质押车辆监控服务收入增加,主要由于服务协议数量增加所致;

2)汽车经销商运营管理服务收入增加,主要由于集团管理的汽车经销商数目及每家汽车经销商盈利两者的增长所致;

3)税率变化的影响。

按收入划分,长久股份有两大板块,分别是质押车辆监控服务以及汽车经销商运营管理服务。

其中,质押车辆监控服务主要向就汽车经销商购买汽车而向其提供有抵押融资的金融机构,主要包括商业银行及汽车金融公司;及从事质押车业务的汽车经销商提供质押车辆监控服务。

从过去几年的运营数据看,长久股份无惧疫情冲击,市场扩张成效显著。

根据长久股份招股书,2020年以来公司质押车辆监控服务业务的协议数量和质押车辆数量总体实现稳步增长,带动了公司收入的提升。

另一方面,长久股份的客户粘性表现佳,质押车辆监控服务下的金融机构和汽车经销商用户留存率逐年提升,2022年分别达92.4%及84.9%。

为寻找新增长曲线,长久股份于2022年开始提供汽车经销商运营管理服务,即依托公司的客户资源、技术能力及行业经验优势,利用国内中小型汽车经销商普遍缺乏管理专业知识和技术能力不足等需求,为它们提供运营支持、数据系统和管理服务。切入该赛道,也是长久股份业务的延伸,有利于扩大其收入范围。

在2023年,长久股份管理的汽车经销商数目及每家汽车经销商盈利两者均取得增长,背后一大因素或是源于公司有着广泛的用户群。

根据公司招股书,截至2023年6月30日,长久股份向中国约50,000家综合汽车贸易商免费提供使用公司的移动应用久车通的权限。由此可看出,公司在2022年进入汽车经销商运营管理服务市场后,获得了客户交叉销售的机会。

增长可持续存疑?行业规模如“麻雀”

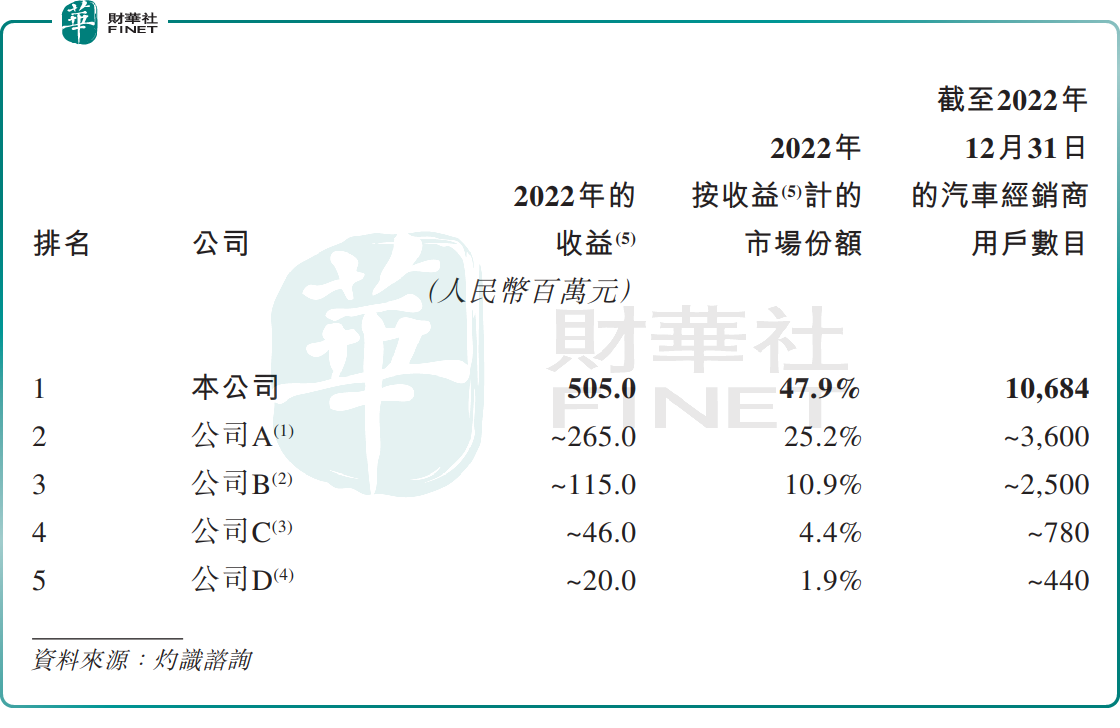

在我国汽车经销商的质押车辆监控服务市场中,呈现出一家独大的竞争格局。

2022年,我国有约50家质押车辆监控服务提供商,当中无论是按收益还是汽车经销商用户数目计,长久股份均是行业的航母级企业,其中收入领域的市占率为47.9%,接近市场的半壁江山。

凭借着先发优势,以及行业龙头效应,长久股份近些年来的市场布局实现了快速增长。

但摆在长久股份面前一个不可忽视的挑战是,公司所处的市场,与很多市场相比就如立锥之地。

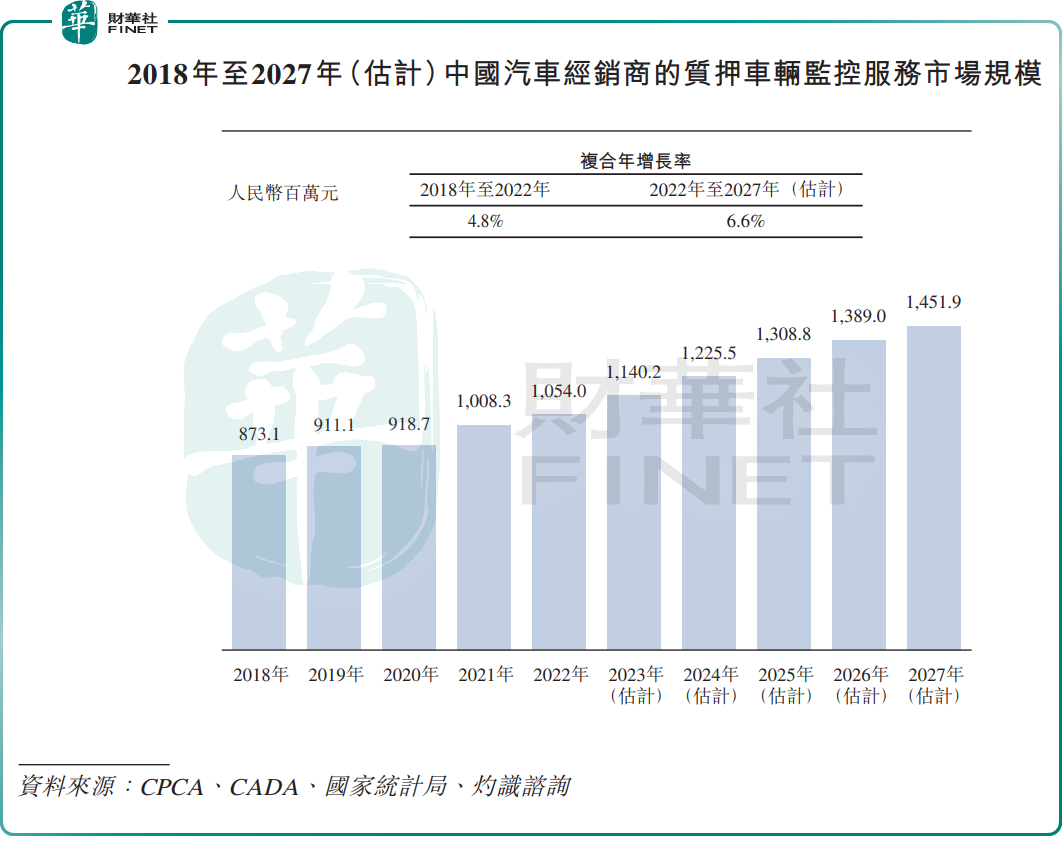

统计局、CPCA等资料数据显示,2022年我国汽车经销商的质押车辆监控服务市场规模仅为10.54亿元,若平均分到约50家服务商,那每家服务商只有2100余万元的“肉”可瓜分。

不仅如此,该市场需求增长也中规中矩,预计2022年至2027年市场规模复合年增长率为6.6%。

因此,对于长久股份来说,若要在经销商的质押车辆监控服务市场中保持较快增长,需继续巩固其竞争优势,强化其头部效应,从而去抢占更多的市场份额。

此外,长久股份2022年涉足的汽车经销商运营管理服务市场堪称微型市场,2022年规模仅有4760万元。但长久股份在该市场也拥有较大发展机遇,一是该市场参与者不多,暂未形成稳定的竞争格局;二是我国汽车经销商运营管理服务渗透率在2022年低于0.5%,可以看出市场未来增长可期。

对于此次港股上市获得的2.54亿港元融资的用途,长久股份计划以其中15%(约4700万港元)用于扩大公司的汽车经销商运营管理能力。公司在招股书中表示,计划通过加强服务能力及服务质素进一步提升汽车经销商运营管理能力。

除此之外,长久股份还盯上了另一条潜在的增长曲线。其表示,公司计划向新能源汽车制造商提供汽车供应链服务,主要包括车牌登记服务以及交付前准备服务,以进一步增加客户参与度。这将使新能源汽车制造商及更多二手车经销商加入生态系统,从而进一步扩大用户群并使其多元化。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)