华尔街各大投资银行近日相继披露了截至2024年3月末的季度财务报告。值得注意的是,在经历了连续两年的业绩下滑之后,大型投资银行的投行业务似乎正呈现出复苏的态势。

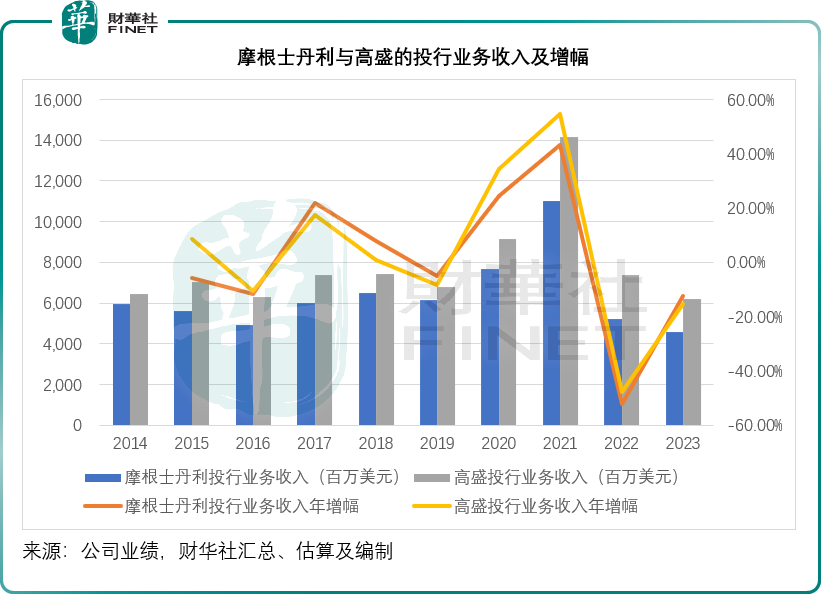

从数据上看,由于美联储加息导致资金成本高企,两家顶级投行摩根士丹利(MS.US)和高盛(GM.US)于2022年和2023年的投行业务收入均出现下滑。

然而,到了2024年第一季度,这一趋势正发生逆转。

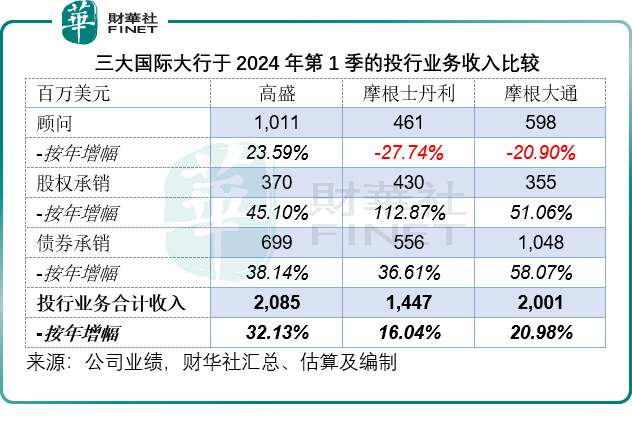

数据显示,高盛投行业务季度收入实现31.73%的同比增长,达到20.8亿美元。摩根士丹利投行业务同样表现强劲,按年增长16.04%,至14.47亿美元。

此外,就连商业银行摩根大通(JPM.US)的投行业务也实现了20.98%的季度收入增长,达到20.01亿美元。这些上涨数据充分反映了各大机构投行业务正在朝着积极的方向发展。

投行业务哪家强?

投行业务的收入来源主要涵盖三大方面:咨询服务(顾问服务)、股权承销以及债券承销。

顾问服务涵盖策略性咨询安排,涉及并购、出售、企业防御活动、重组与分拆等多元化业务领域。同时,还包括提供跨境结构的专业建议。

在上市公司进行股权融资的过程中,包括普通股、优先股、可转换证券以及证券交易等各类股权类交易,就是承销服务。

债券承销服务主要承销不同的债务工具,包括投资级债券和高息债券、银行贷款和过桥贷款等,也参与收购融资、交易融资安排等。此外,投行还会承销和构建按揭相关证券和资产抵押证券等结构性安排。

通过分析华尔街各大投行的投行业务结构,可以洞察到这些投行的主要业务重点。

首先,高盛。

一直以来,高盛都是并购交易等顾问服务领域的王者。

2024年第1季,高盛的顾问服务收入同比增长23.59%,至10.11亿美元。

相较而言,摩根士丹利和摩根大通的第1季顾问服务收入分别按年下降27.74%和20.90%,至4.61亿美元和5.98亿美元。

由此可见,摩根士丹利和摩根大通两者相加,才勉强与高盛相当,这充分体现出高盛在顾问服务领域的强大竞争力。

根据Dealogic的数据,2024年第1季的全球并购交易活动有所增加,但是手续费收入却按年下降6%,至70亿美元,或意味着期内小额交易完成数量较多。

Dealogic提供了乐观的指引,指大型交易正在回归,尤其是20亿-50亿美元和100亿美元的超大型交易,在今年4月初,有1,700宗交易待批,这或意味着有30亿美元-70亿美元的手续费收入会在这些交易完成后入账。

随着接下来几个季度在实业和科技领域的大型交易落实,并购交易的手续费收入有望大幅反弹。高盛应可得益。

其次,摩根大通。

摩根大通,凭借其深厚的商业银行背景,在债券承销领域展现出与众不同的竞争优势。

2024年第1季,摩根大通债券承销收入按年增长58.07%,至10.48亿美元,远好于高盛与摩根士丹利。后两家投行于期内的债券承销收入分别按年增长38.14%和36.61%,至6.99亿美元和5.56亿美元。

Dealogic的数据显示,在2024年第1季债券承销与贷款融资业务的表现最好,其中全球债务融资手续费收入同比大增40%,至27亿美元,主要原因在于科技、油气和健康护理等行业的债务人为收购进行融资。

另外,债券业务手续费收入也有31%的增幅,或达到74亿美元,主要因为未来几年将出现大量债券到期(2022年之前低利率时期密集发行的债券或陆续到期),发行人需为再融资、偿还债务和进行资本重组进行发债。

最后,摩根士丹利。

在股权业务方面,摩根士丹利领先同行。

在2024年第1季,股权市场有见底回升迹象。Dealogic的数据估计,第1季该细分领域的手续费收入按年增长17%,至33亿美元。其中占超一半市场份额的美国市场,IPO、上市后增发和可换股证券贡献的收益回升。日本、加拿大和英国市场的手续费也按年增长,抵消了过去是股权投资银行业务第二大收入来源市场中国的下降。

在此背景之下,2024年第1季,摩根士丹利的股权承销业务收入按年增长112.87%,至4.3亿美元,高于高盛和摩根大通的3.7亿美元和3.55亿美元,见下表。

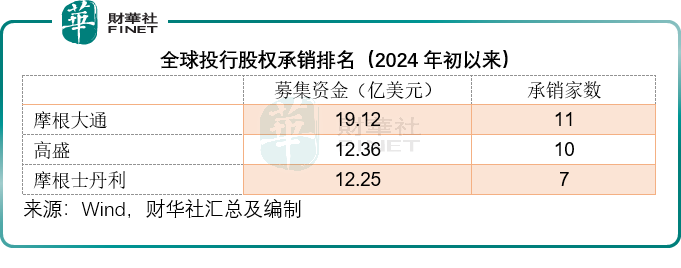

但是,从Wind提供的数据显示,2024年以来,按股权市场募集资金规模计算,摩根大通位列全球第一,参与项目的合计募集资金总额为19.12亿美元,参与的承销交易数目或为11宗;排名第二的是高盛,涉资或12.36亿美元,承销交易数目或为10宗;第三才是摩根士丹利,资金规模或为12.25亿美元,承销交易数目或为7宗。

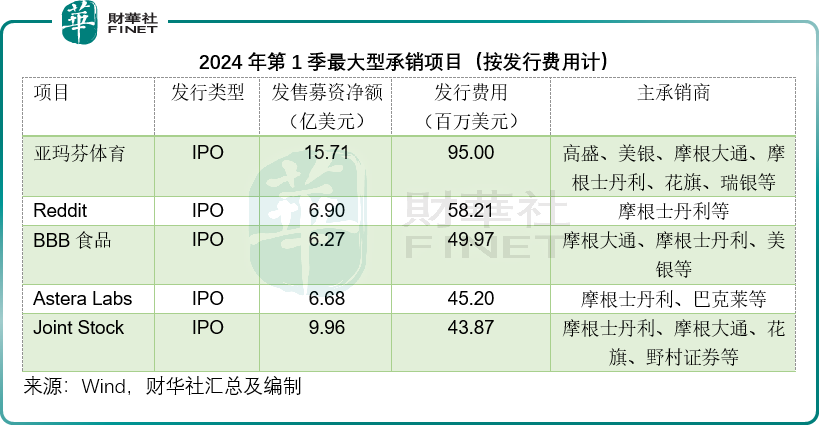

需要注意的是,股权承销项目通常由多家投行参与,分到每家投行的手续费也不尽相同。财华社留意到,今年以来发行费用最高的五个承销项目中,摩根士丹利都有份参与,这或也是摩根士丹利收入优胜的原因。

具体而言,最大的项目当数安踏(02020.HK)分拆始祖鸟等豪奢品牌资产亚玛芬体育(AS.US)的交易,发售募资净额或达到14.76亿美元,发行费用或约9500万美元,主承销商有高盛、美银、JP摩根、摩根士丹利等。

第二大IPO交易——因散户逼空做空机构一战而红的Reddit(RDDT.US),发行费用或达6,627万美元,主承销商或包括摩根士丹利、投资公司Piper Sandler等。

从前景来看,随着欧美央行利率周期逆转,债券、股权和并购交易活动或继续回温,所以在接下来的几个季度,各大投行业务的整体前景应较为乐观。

贝恩资本(Bain)的报告指出,2023年全球并购交易低迷,主要原因是估值偏低,卖方无意在此时出售。

财华社认为,此外还受到多个宏观因素影响,包括利率高企(资金成本昂贵)、地缘风险、监管问题和宏观经济展望(通胀与增长的不确定性)。

因此,随着欧美央行展开降息周期(可能在今年下半年),被压抑的投行活动有望迎来反弹——资金成本下降,估值有望上扬,融资成本下降有利于投资活动。

此外,随着潜在交易项目的估值已跌至低位,应可吸引更多买家入市,促成交易的完成。上述的三大投资银行应可得益。

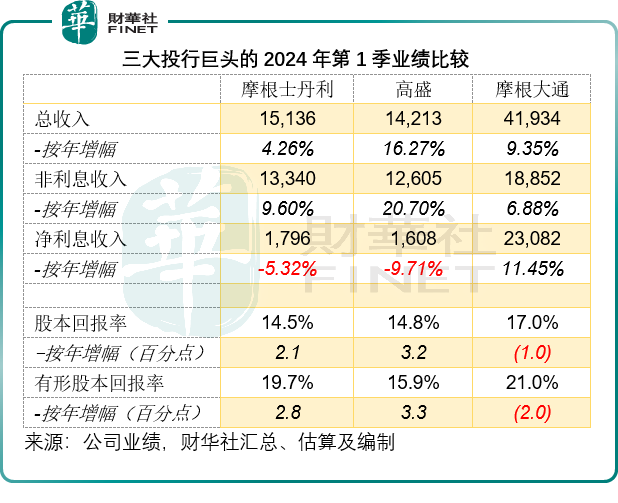

2024年第1季整体业绩与估值比较

除了投行业务之外,摩根士丹利、高盛、摩根大通,也经营其他金融服务,包括资产管理和财富管理、市场交易、利息业务等。

不过就规模而言,摩根大通的业务更全面——既是商业银行,从事利息业务,又是投资银行,从事投行与交易业务。

在美联储加息周期展开时,由于利差扩大,美国商业银行的业绩大幅提高,投资银行则因为资金成本高企而哀鸿一片。

现在,随着商业银行的利息差距逐步缩小,传统商业银行的利息收入增速或放缓,不过轻资产业务——例如投行业务,或会复苏。摩根大通作为横跨商业银行与投资银行两大业务领域的大行,在分散周期风险方面应更具优势。

数据显示,摩根大通的非利息收入与净利息收入规模相若,盈利能力也优于摩根士丹利和高盛等投资银行竞争对手,这包括2023年5月接管的破产区域银行第一共和银行的应占净利润6.68亿美元。

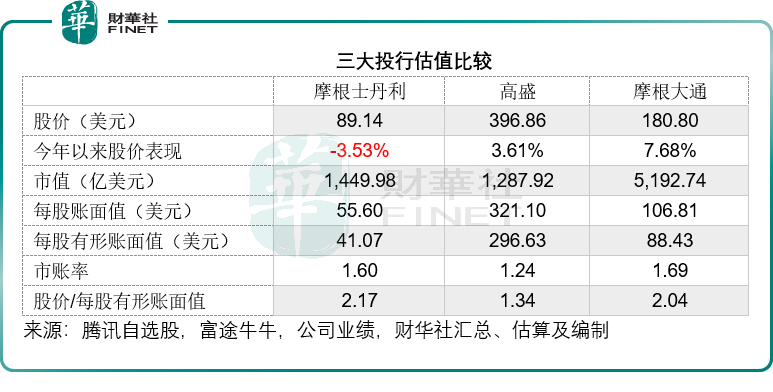

从估值来看,摩根大通或介于摩根士丹利与高盛之间(就股价/有形账面值之比而言),也反映了其业务优势的溢价,只是其传奇CEO杰米·戴蒙(Jamie Dimon)近日完成了100万股摩根大通的交易,或多少带来一些阴霾。

需要注意的是,完成减持后,杰米·戴蒙仍持有760万股摩根大通,有关交易应只是为了他个人的财务管理,而并非不看好摩根大通的前景。

小结

2024年第一季度,高盛的投行业务在并购、出售、分拆等交易顾问服务领域继续保持其显著优势,摩根士丹利则在股权市场方面展现出其独特的竞争力,而摩根大通在商业银行服务领域拥有规模优势,其在债券承销业务方面的表现亦将更为出色。

展望未来,随着利率周期的转变,投行业务有望实现复苏。鉴于三大投行具备显著的优势和业务规模,它们有望从这一宏观趋势中获益。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)