芯片巨头英伟达(NVDA.US)在“1拆10”拆股后,股价飙升。

华尔街似乎将拆股的AI概念股视为一大利好。在AI浪潮的推波助澜下,不少AI半导体股都经历了可观的升浪,为此拆股后,其每手交易单位的价格变得更加亲民,让更多散户投资者也能参与其中,继续为其股价的涨势添柴加火。

英伟达之后,半导体股博通(AVGO.US)也将在7月中旬“1拆10”。

博通为超大型客户提供的以太网络转换和AI加速器是其人工智能收入的主要推动力,该公司预计于2024财年,此项收入可达到110亿美元,而其不久前公布的截至2024年5月5日止第2财季业绩亦超出预期,季度收入为创纪录新高的124.9亿美元,其中AI产品的相关收入达到31亿美元,占其总收入的24.82%,接近博通之前设定的2024财年AI产品收入目标——占其总收入的25%,而在2023财年,生成式AI仅占博通半导体业务总收入的15%。

在此带动下,博通的股价近日大涨,今年以来累计上涨62.17%,在6月12日公布季度业绩之后至今不到五个交易日,博通的股价累计上涨20.53%。

“拆股”神话在兑现。

不过对比于博通以“拆股”来触达更广泛投资者,每股179.69美元的晶圆厂商台积电(TSM.US)正在闷声猛涨。今年以来,台积电累计上涨74.03%,市值达到9,319亿美元,已逼近万亿!比博通的市值8,391亿美元高出近千亿,并已超越全球市值最高的制药公司礼来(LLY.US),后者得益于减肥药概念,今年股价累计上涨53.46%,市值达到8,472亿美元。

台积电的优势在哪里?

如果说英伟达的优势是把握了生成式AI的投资机会,成为各大科技巨头和科创公司进行AI布局的奠基者,那么台积电的优势比英伟达还要强大,因为它不仅是英伟达最先进AI芯片的代工厂,也是英伟达的竞争对手美国超微公司(AMD.US)和英特尔(INTC.US)的主要供应商。

在客户们向三大芯片公司纷纷下单的时候,这些订单一般会落到台积电身上,因为台积电拥有最先进的制程量产能力。纵使英特尔野心勃勃地要发展代工产业,其产能仍与台积电存在差距。

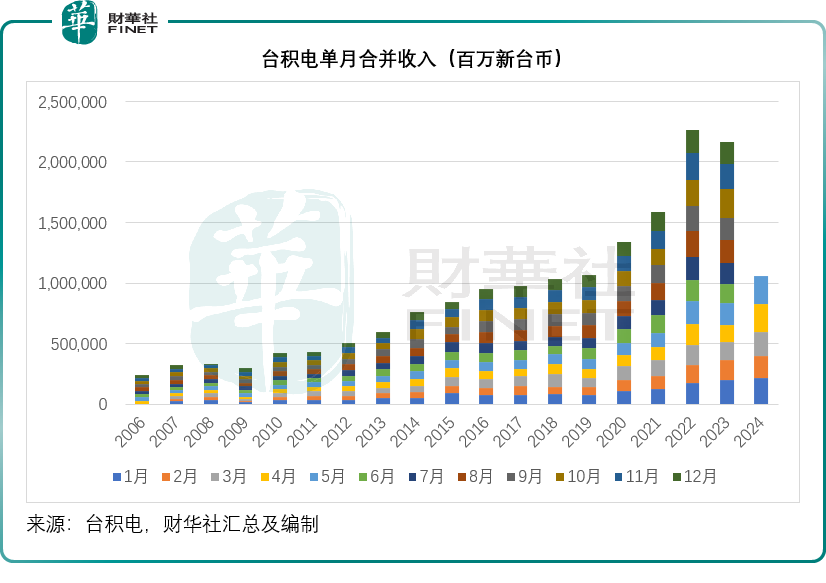

H100需要借助台积电的5纳米产能,而英伟达的AI芯片升级版H200/B100,则采用台积电的4纳米和3纳米制程,台积电的产能一下子爆满。见下图,台积电的营收在这两年大幅度攀升。

尽管英特尔回归的CEO基辛格正野心勃勃地要在四年内追五个节点,赶超台积电,但就目前的技术和产能而言,台积电仍具有压倒性优势。英特尔挑战英伟达而发布的AI芯片Gaudi 3,采用的是5纳米技术,显然还需要借助台积电的代工。此外据悉,台积电最近已获得英特尔即将推出的笔记本电脑处理器系列3纳米芯片订单,继续通吃三大芯片公司。

台积电董事长及总裁魏哲家在2024年第1季业绩发布会上提到,作为AI应用的重要赋能者,台积电将可从AI强劲需求中得益。他指出,现在几乎所有的AI创新者都在与台积电进行合作,预计今年来自AI加速器的收入贡献将增长超过一倍,占其全年总收入的10%左右。他预计,在未来五年,这些收入将按50%的年复合增长率上升,到2028年占其总收入的比重将达到20%以上。

因此台积电将是AI发展大潮中的最大得益者,而且它并不局限于英伟达是否成功,AMD、英特尔与英伟达的竞争越激烈,台积电的地位也不会受到影响,因为就技术产能而言,所需的生产技术越先进,台积电越能彰显其技术优势。

由此可见,台积电要突破万亿市值也是分分钟的事。而再追溯产业链上游,另一家供应商也将得益于AI芯片的发展——光刻机供应商阿斯麦(ASML.US)。

阿斯麦会成为下一家拆股的公司吗?

半导体的生产离不开光刻机,阿斯麦就像光刻机行业的台积电,拥有最先进的技术和最广泛的客户群体。

今年以来,阿斯麦的股价累计上涨40.72%,并突破千元关口;按现价1061.38美元计算,其市值达到4,188亿美元,已超越LVMH(当前市值3,566亿欧元,约合3,822亿美元),成为欧洲市值第二高上市公司,与欧洲市值第一的诺和诺德(NVO.US)相差两千亿美元,减肥药之王诺和诺德今年股价累计上涨37.09%,当前市值为6,271亿美元。

总结

2024年,承接2023年,AI和减肥是资本市场追捧的两大热门赛道。正如前文所述,两大减肥药供应商礼来和诺和诺德,股价累计涨幅均在三成以上;而AI产业链的上游龙头,股价涨幅更在此之上,阿斯麦累计上涨40.72%,台积电累计上涨74.03%,不过对比于它们的下游英伟达173.81%的涨幅仍有一定距离。它们是否会追落后?值得留意。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)