AI浪潮涌现不少英雄,黄仁勋,苏姿丰和梁见后无疑是硅谷当前风头最劲的AI华裔三人组。

黄仁勋是最强半导体股英伟达(NVDA.US)的CEO,苏姿丰为誓要赶超英伟达的超微半导体(AMD.US)的CEO,而梁见后是被誉为“AI妖股”的超微电脑(SMCI.US)CEO。

说起来,梁见后与老黄和苏妈还是同乡,在中国台湾省出生,随后到美国深造并在多家高科技企业工作过,于1993年与妻子一起创立超微电脑,恰好英伟达也是在同一年建立。

超微电脑的主营业务

超微电脑的主营业务分为三大类:服务器和存储系统,服务器软件管理解决方案和全球支援服务。

其中,服务器和存储系统是其最主要的收入来源,占了全年总收入的九成以上,主打的系统包括:

1)SuperBlade和MicroBlade系统系列,通过共享公用算力资源,节省空间和能耗;

2)SuperStorage系统提供高密度存储,同时优化能耗;Twin的多节点服务器系统适用于密度、性能和能耗效率的提升;

3)Ultra Server系统用于企业工作量;

4)GPU或加速系统:用于快速增长的AI市场;

5)数据中心优化服务器系统通过改进的热架构提供更高的可扩展性,提高每瓦特性能;

6)嵌入式(5G/IoT/Edge)系统针对不断发展的网络和连接设备的智能管理进行了优化;

7)MicroCloud服务器系统在空间和功率受限的环境中提供节点密度。

此外,超微电脑还提供一系列的模块服务器子系统和配件,例如服务器板,机箱,电源和其他配件。这些子系统是平台解决方案的基础,涵盖了从入门级单处理器和双处理器服务器到高端多处理器市场的产品。其单独销售的大多数子系统和配件都是为了协同工作以提高性能而设计的,并最终集成到完整的服务器和存储系统中。

超微电脑的客户:该公司通过直销团队向大规模云计算、企业和OEM客户销售IT总包解决方案,包括管理软件和全球服务。此外,还与分销商、增值经销商、系统集成商和OEM合作,向其终端客户推销和销售超微电脑的优化解决方案。超微电脑为间接销售渠道合作伙伴和OEM提供销售和营销协助和培训,他们反过来为终端客户提供服务和支持。超微电脑利用其在间接销售渠道中的关系以及与OEM的关系来渗透选定的行业细分市场。

简单来说,超微电脑按照客户的需求生产搭载客户核心部件的产品,例如英伟达的H100人工智能芯片要应用到其终端客户的服务器中,就由超微电脑这样的总包商提供相应的解决方案,也就是说,英伟达出“芯”,超微电脑出“方案”。

根据超微电脑,其已涵盖100多个国家的1000多名客户。

超微电脑的竞争对手包括:全球技术承包商,例如思科(CSCO.US)、戴尔、惠普(HP.US)、联想等;ODM(原设计制造商):富士康、笔记型电脑设计制造商广达电脑、云端基础架构及数据中心机架解决方案供应商纬颖科技等;OEM(原设备制造商):云计算、大数据服务商浪潮等。

超微电脑涨幅比英伟达还猛

有说梁见后与黄仁勋和苏姿丰交情匪浅,超微电脑是站在“巨人”英伟达肩膀上的AI弄潮儿,英伟达的AI订单成就了超微电脑。不过根据超微电脑截至2023年6月30日止年报,其声称客户非常杂散,并没有哪一个客户所贡献的收入超过总营收的10%。之所以有此说法,或是因为其终端客户大部分采用适用于英伟达GPU的服务器,而超微电脑能为其提供相应的解决方案。

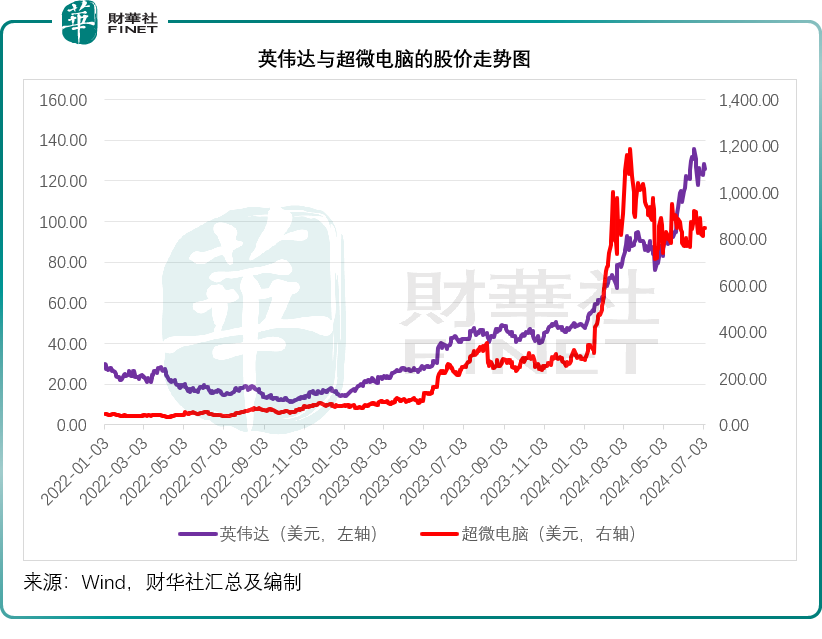

财华社留意到,超微电脑与英伟达的股价走势有许多相似之处。

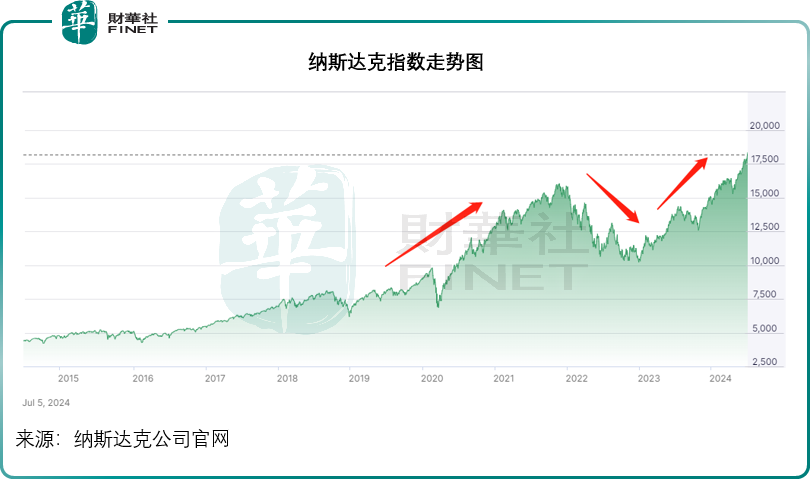

纳斯达克指数沸腾是从2020年开始,美联储无限量化宽松加无限流动性推动了华尔街的大牛市,美股在2021年末到达阶段性高位。然而到2022初,美国通胀数据持续飙升,美联储加息的传言在街上流传,股市开始回落,并从2022年3月起进入加息周期,也令股市掉头向下,纳斯达克指数于2023年初到达阶段性低位,见下图。

然而,有意思的是,英伟达和超微电脑的股价却是在纳斯达克指数于2023年初探底之时开始爆发,见下图,2023年5月起,英伟达和超微电脑开始走高。这主要得益于OpenAI的崛起。

2022年11月,OpenAI的聊天机器人模型ChatGPT问世,正式爆发AIGC大潮,到2023年1月,ChatGPT的访问量已突破6.7亿次,一跃成为全球访问量前五十大网站榜单,而这个时候,OpenAI获得微软(MSFT.US)的100亿美元融资,整体估值或跃升至290亿美元,从而也带起了AIGC概念股的估值,其中有能力交付AI芯片的英伟达一马当先,因为英伟达早在2022年3月就发布了全新架构的GPU芯片H100,有望成为AI基础设施的核心,作为英伟达的上游供应商,超微电脑也将先于其AI芯片客户享受这场AI盛宴。

从股价涨幅来看,超微电脑要领先于英伟达。

财华社根据Wind的收盘数据估算,从2023年初到2024年7月5日,英伟达的股价累计涨幅达到761.50%,而超微电脑的累计涨幅则达到931.16%。今年以来,英伟达的股价累计涨幅为154.12%,而超微电脑的累计涨幅达到197.82%。

同时,超微电脑的涨幅也远胜其竞争对手戴尔和惠普,后两者今年以来分别累计上涨83.17%和17.01%。超微电脑到底有何独特之处?

超微电脑的独特之处

梁见后在技术创新方面取得了许多成就,其中一项成就是模组化系统解决方案——将服务器内部零件设计成像积木一样能够组合起来,这样能有效地标准化生产流程,优化为客户定制产品的生产流程,显著加快交货速度,同时降低成本。

与此同时,当市场上出现新技术时,超微电脑又能快捷地利用跨产品线的通用构建块来快速组装,适应更大范围的解决方案组合。

凭借超过20年的硬件设计经验,超微电脑的服务器构建模块解决方案Building Block Solutions,加上广泛的内部设计和制造,让该公司能够快速开发、构建和测试服务器和存储系统、子系统,以及具有独特配置的配件,使其成为可解决各种计算密集型工作负载的解决方案供应商。

在2004年,梁见后受电影《后天》启示,开始推动绿色技术,降低服务器和数据中心的能耗,这也让超微电脑于2018年取得英特尔(INTC.US)数据存储中心的大单。值得留意的是,AI的发展离不开算力,而算力运行产生的热量惊人,如何进行有效的电源管理和散热,自计算机出现以来都是科技要解决的一个重要问题,超微电脑的液冷技术无疑深得客户好评。当前,超微电脑进行了大量投资,推动数据中心采用直接液体冷却技术来解决AI热潮中出现的热挑战。

在公布截至2024年3月31日止的2024财年第3财季业绩时,超微电脑将其截至2024年6月30日止的全年收入指引,由之前预测的143亿美元至147亿美元,上调至147亿美元至151亿美元,而上一财年的收入规模只有71.23亿美元,意味着其新一年的收入将翻倍。

该公司还预计每股摊薄后盈利或达到21.61美元-22.46美元,而上一财年只有11.43美元;非会计准则每股摊薄后利润则预计为23.29美元-24.09美元,而上一财年仅11.81美元。

显然,无论收入还是每股盈利,超微电脑都给予市场相当乐观的预测。

超微电脑在其第3财季中估计,其在过去12个月的增速要比同行平均水平快5倍,如果不是受到AI芯片短缺的影响,其收入规模可达到250亿美元,比其2024财年预测收入中位数还要高出10亿美元。

在AI的发展中,超微电脑无疑站在了浪潮尖上,无怪乎其股价走势如此凌厉。

结语

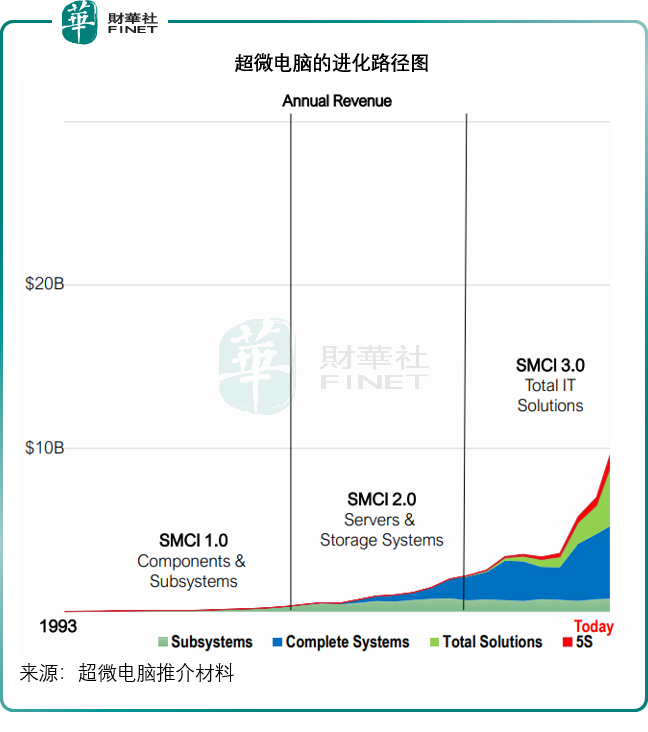

在第3财季业绩发布会上,超微电脑描述了其发展路径:从以部件和子系统为主营业务的1.0阶段,进化到以服务器和存储系统为核心的2.0阶段;而现在,该公司已进入3.0阶段,涵盖总IT解决方案,包括子系统、全系统、总包解决方案和5S,即软件(Software)、服务(Service)、转换(Switch)、存储(Storage)、安全和其他(Security & More)。

正如超微电脑管理层提到的,在AI的大潮之中,其许多服务器产品的设计都适用于高性能英伟达GPU,以便进行AI处理,也因此其命运或多或少与英伟达相关联。

英伟达曾一度问鼎全球市值第一位,而当前超微电脑的市值为496亿美元(按现价846.58美元计),仅相当于英伟达市值3.07万亿美元市值的零头——1.6%左右。

到达高位后,市场开始担心英伟达会否高处不胜寒,英伟达的AI发展战略是否那么无懈可击,超微电脑在如此复杂的大势下,又会怎么走?且看看在接下来的AI发展中,它与英伟达的命运将如何演绎。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)