7月17日晚间,华润医药(03320.HK)发布公告称,其附属公司博雅生物(300294.SZ)拟斥资18.2亿元(单位人民币,下同)收购韩国知名生物医药企业GC Corp旗下Green Cross HK(下称“绿十字香港”)合共100%权益,从而间接收购境内血液制品公司绿十字(中国)生物制品有限公司(下称“绿十字中国”)。

除收购外,博雅生物还联合华润医药与GC Corp达成了战略合作框架协议,双方将在绿十字中国业务整合、药品进出口销售、产品技术等方面展开合作。

资料显示,华润医药是博雅生物的控股股东,持股比例为29.28%。

博雅生物是华润大健康版块的血液制品平台,以血液制品业务为主,集生化药、化学药、原料药等为一体的综合性医药产业集团,是全国少数人血白蛋白、人免疫球蛋白、凝血因子三大类产品齐全的企业之一。

据悉,博雅生物收购的绿十字香港母公司GC Corp是韩国排名第三的生物制药企业、全球第三家开发出乙肝疫苗的公司及全球第四家开发出重组人凝血VIII因子的公司。其核心业务涵盖血液制品、疫苗、基因工程、诊断试剂、生物工程建设等领域。

而绿十字中国专注于血液制品的研发、生产及销售,业务集中在安徽省境内。绿十字中国目前拥有白蛋白、静注免疫球蛋白、VIII因子及纤维蛋白原等多个品种。该公司拥有四个血浆站,2023年血浆采集量为104吨,2017年至2023年的复合增长率为13%。

博雅生物表示,血液制品行业具有稀缺性、高壁垒性的特点,本次收购对公司发展新质生产力,强化战新产业布局,做强做优做大血液制品业务,提升华润博雅生物上市公司质量和血制品领域综合竞争力。

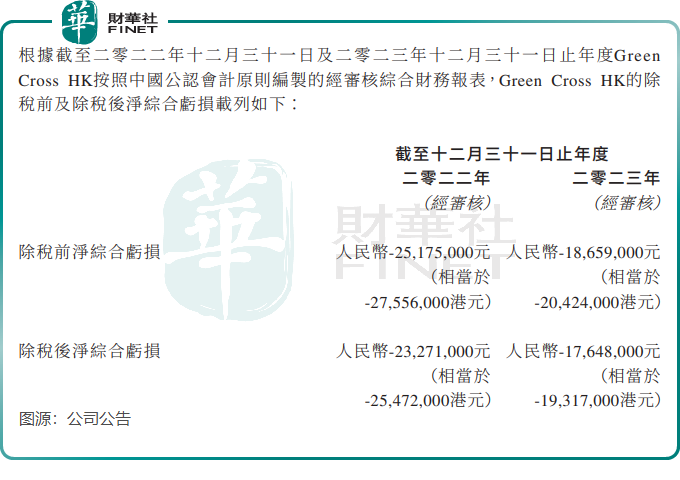

不过,绿十字香港的盈利能力不尽如人意。于2022年及2023年,绿十字香港除税后净综合亏损分别为2327.1万元及1764.8万元。

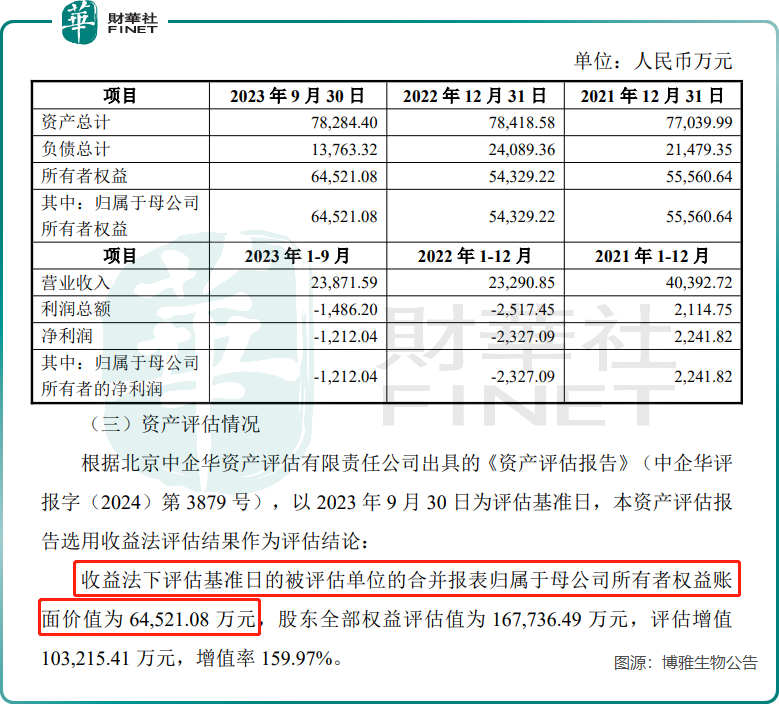

另根据博雅生物公告,绿十字香港于2023年前三季的营收为2.39亿元,净亏损1212.04万元。

公告披露后次日(7月18日),博雅生物股价急转直下,早盘一度跌近8%,截至收盘,跌幅为4.85%,截至发稿前,华润医药股价则小幅上涨2.06%。

可以看出,市场并不看好博雅生物该项收购,有网友表示,“博雅生物收购价过高了,且四个血浆站还亏损。”

实际上,博雅生物是以较高溢价将绿十字香港收入囊中的。博雅生物公告显示,于2023年9月底,绿十字香港归母账面价值为6.45亿元。而按照18.2亿元的收购价计,博雅生物此次收购溢价高达182.2%。

如此高的溢价率,若收购完成,博雅生物也将因该项目带来金额不小的商誉,甚至会有较高的商誉减值风险。

而在过去,博雅生物就因为对外收购而产生过商誉减值亏损。公司曾于2015年全资收购了南京新百药业有限公司,形成的商誉金额为3.71亿元,2023年计提商誉减值准备2.98亿元,这也导致当年公司净利润大幅下降45.06%至2.37亿元。

此外,收购金额对博雅生物来说并不小,18.2亿元的收购额已占公司最近一期经审计净资产的24.86%,而博雅生物今年3月底账上现金仅为18.44亿元。

博雅生物的经营业绩在2024年一季度继续下滑,收入和净利润分别下降44.36%及10.74%,收入下降主要是主要系转让复大医药、天安药业所致。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)