2024年7月12日,香港证监会发布了《2023年资产及财富管理活动调查》,对2023年香港资管市场的发展情况进行分析。

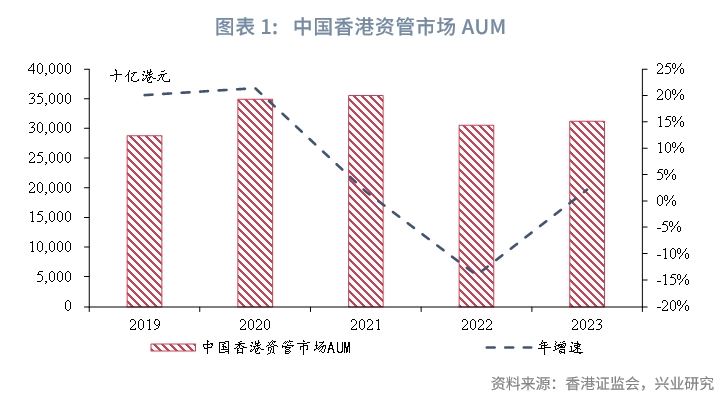

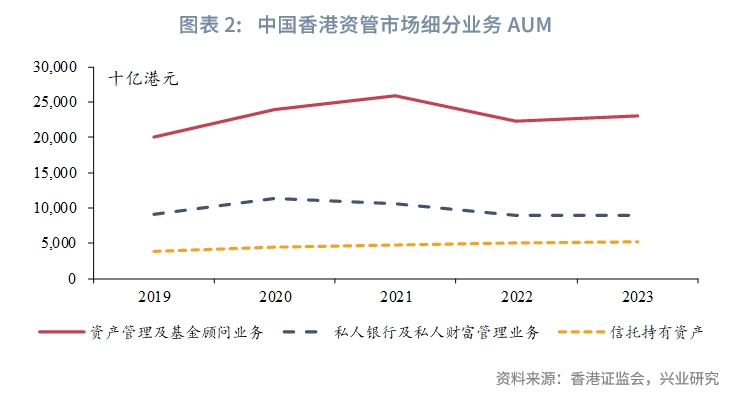

从市场规模来看,近年来受加息、地缘政局紧张等影响,香港资管业务面临严峻挑战,在2022年AUM下跌后,2023年重新录得3890亿港元的净资金流入,AUM得以回升至31.2万亿港元,但与历史高点35.5万亿港元仍有差距。其中,资产管理及基金顾问业务和信托持有资产规模维持稳步增长,私人银行及私人财富管理业务连续多年增长乏力。

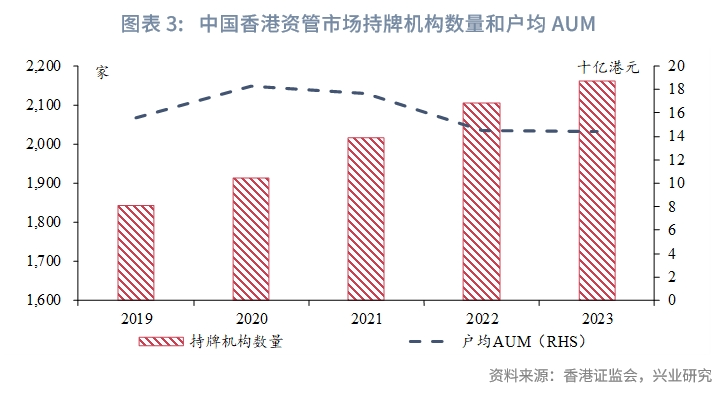

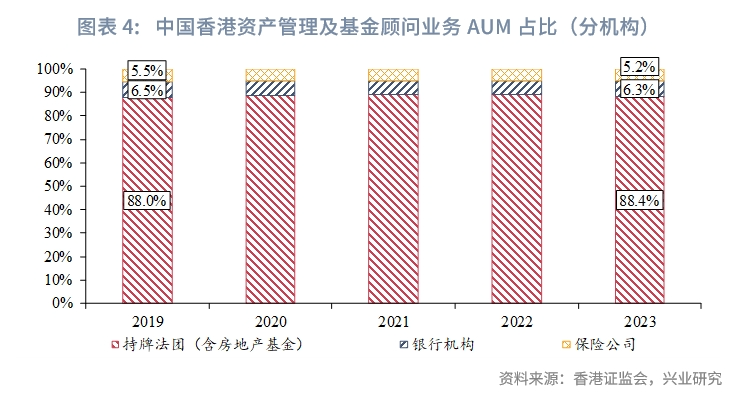

从市场参与者来看,香港资管市场高度开放、参与者众多、市场竞争激烈,且机构数量仍在上升。其中持牌法团(证券类机构)是资产管理及基金顾问业务的主导者,而银行机构则是私人银行及私人财富管理业务的主要参与者。2023年银行机构AUM规模增长表现不及持牌法团。

从客户类型来看,香港资管市场中专业投资者占比超70%,但近年非专业投资者的投资规模显著提升,驱动市场规模增长,客户进一步多元化。从投资者来源地来看,资产管理及基金顾问的投资者地域分布更为广泛,主要来自中国香港和北美洲;私人银行及私人财富管理业务的投资者主要集中在亚太区。

从资产投向来看,2023年香港资管市场的资金仅有不到1/3投向中国香港,资产配置全球化;与2022年相比,投向中国香港和中国内地的资管资金规模下降,日本、北美洲和欧洲(含英国)对香港资管市场投资者的吸引力明显提升。在投资资产选择方面,投资者对投资资产类型的选择趋于稳健,2023年股票类资产规模下降,债权类和现金类资产的吸引力上升。此外,在港基金持续保持数和量双增长,市场参与者不断增加。

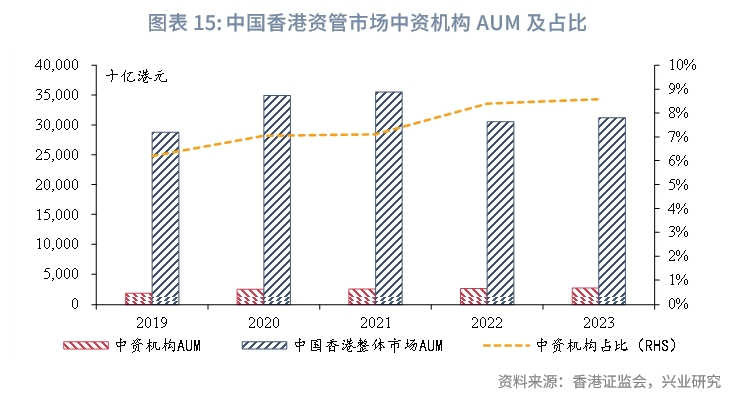

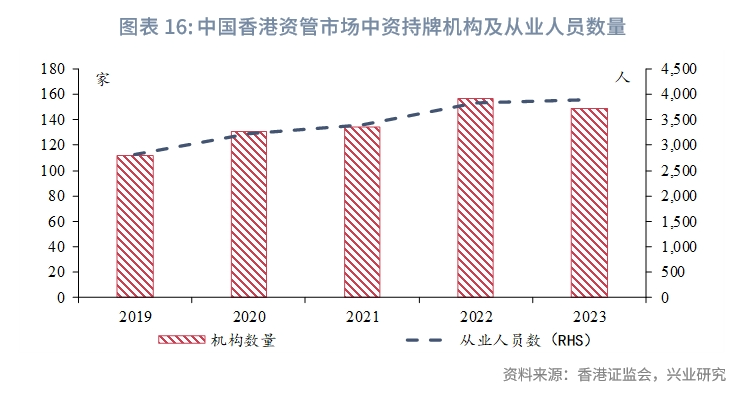

对于中资机构而言,近年来中资机构在港管理资产规模占比逐年上升,2023年末AUM达2.7万亿港元,占比8.6%,在香港资管市场中扮演着愈发重要的角色。然而受限于客户渠道和资源,中资机构在客户和产品丰富度上较外资机构仍有较大差距。伴随内地与香港的多项市场互联互通机制不断优化和扩张,相关跨境业务有望成为中资机构新的增长点和竞争化优势,为中资机构在港的资产管理业务提供了发展新机遇。

事件:

2024年7月12日,香港证券及期货事务监察委员会(以下简称香港证监会)发布了《2023年资产及财富管理活动调查》,对2023年香港资产及财富管理市场(以下简称香港资管市场)的发展情况进行分析。

点评:

一、香港资管市场维持增长韧性

1.1 管理资产规模回升,但距离历史高点仍有差距

从香港资管市场的规模来看,近年来受全球加息、地缘政局紧张等影响,中国香港乃至全球的资产及财富管理业务均面临严峻挑战,2022年香港资管市场的AUM(Asset under management,管理资产)在连续3年实现双位数增长后首次下跌,2022年AUM下降5万亿港元。2023年香港资管市场录得3890亿港元的净资金流入,AUM得以回升至31.2万亿港元,但距2021年35.5万亿港元的高峰值仍有较大差距。

从细分业务来看,香港资管市场的业务可分为资产管理及基金顾问业务、私人银行及私人财富管理业务、信托持有资产三大类。资产管理及基金顾问业务在香港资管市场中占据主要地位,2023年AUM占比[1]达73.9%,AUM年增长3%至23.1万亿港元,规模增长主要由于客户投资组合内的资产增值和净资金流入。私人银行及私人财富管理业务是香港资管市场的重要组成部分,但连续多年增长乏力,2023年该业务的AUM占比为28.9%,AUM年增长0.6%至9.0万亿港元,增长乏力主要由于客户投资组合内的资产贬值抵消了净资金流入。信托持有资产的规模较小,但在过去5年内始终维持稳定增长,2023年该业务的规模年增长3.6%至5.2万亿港元,较2019年已实现35%的规模增幅。

1.2 市场参与者众多,竞争愈发激烈

香港资管市场高度开放、参与者众多,包括银行、证券机构、信托公司、基金公司、保险公司等各类型机构。在港机构和个人[2]通过向香港证监会申请并持有资管牌照(证监会第9类提供资产管理受规管活动)即可在香港市场开展资产及财富管理业务。

从资管机构数量来看,截至2023年末,持有香港证监会资管牌照的机构数量达2162家,较2022年增加57家。在过去5年内,持牌机构以每年3%—5%的增幅逐年增加,在香港资管市场规模震荡的情况下,资管机构的户均管理资产规模从2020年高峰期的183亿港元下降至2023年的144亿港元,市场竞争愈发激烈。

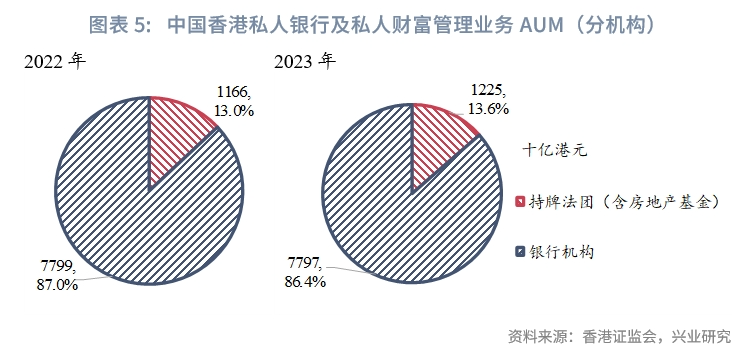

从细分业务规模来看,对于资产管理及基金顾问业务,持牌法团(含证券机构、基金公司、信托公司)是该业务的主要参与者,2023年AUM占比高达88.4%;银行机构和保险公司其次,占比分别为6.3%和5.2%。2019—2023年,持牌法团、银行机构、保险公司的AUM年平均增速分别为3.7%、2.9%、2.1%,持牌法团在资产管理及基金顾问业务中始终占据主要地位,且规模不断提升。对于私人银行及私人财富管理业务,银行机构是该业务的主要参与者,2023年AUM占比达86.4%;持牌法团其次,占比为13.6%;与2022年相比,2023年持牌法团的私人银行及私人财富管理业务规模提升590亿港元,而银行机构下降20亿港元。2023年银行机构在资管业务AUM规模方面的表现整体不如持牌法团。

1.3 客户门槛下降,非专业投资者加速入场

在客户类型方面,香港资管市场中专业投资者占比超70%,但近年非专业投资者的投资规模显著提升,驱动市场规模增长,客户进一步多元化。

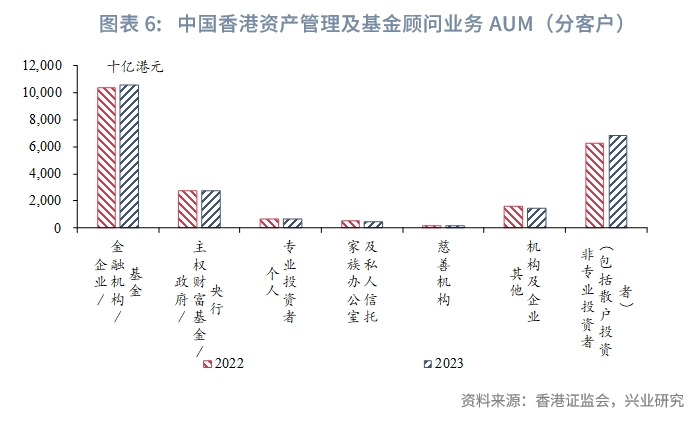

对于资产管理及基金顾问业务,从投资规模来看,2023年专业投资者和非专业投资者对业务AUM的贡献分别为70.2%和29.8%。在专业投资者中,企业/金融机构/基金的AUM贡献最高,占比为46.0%,规模达10.5万亿港元;其余依次为政府/主权财富基金/央行、个人专业投资者、家族办公室及私人信托、慈善机构、其他机构及企业,2023年AUM贡献分别为2.8、0.7、0.5、0.1和1.5万亿港元。从规模变化来看,相较2022年,2023年非专业投资者的AUM贡献增加6000亿港元,占比从28.0%提升至29.8%,是香港资产管理及基金顾问市场规模提升的主要驱动力;专业投资者中,家族办公室及私人信托、慈善机构、其他机构及企业的AUM规模均有所下降。

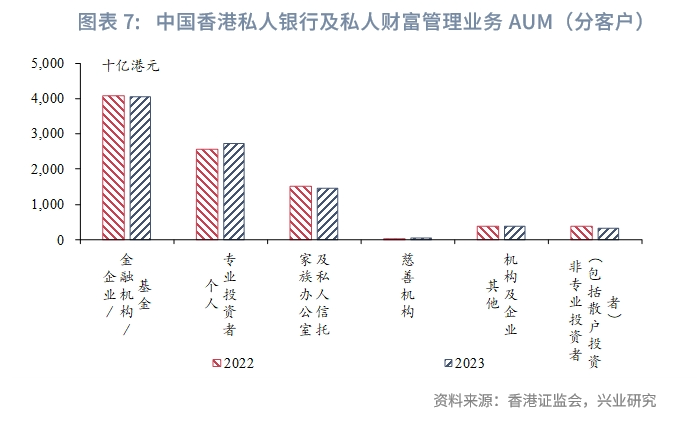

对于私人银行及私人财富管理业务,从投资规模来看,2023年专业投资者和非专业投资者对业务AUM的贡献分别为96.4%和3.6%。在专业投资者中,企业/金融机构/基金的AUM贡献最高,占比为44.9%,规模达4.1万亿港元;其余依次为个人专业投资者、家族办公室及私人信托、慈善机构、其他机构及企业,2023年AUM贡献分别为2.7、1.5、0.1和0.4万亿港元。从规模变化来看,相较2022年,2023年企业/金融机构/基金和家族办公室及私人信托的AUM规模均有明显下降,个人专业投资者AUM规模显著提升1760亿港元。

1.4 国际投资者众多,资金来源多元化

从投资者来源地来看,香港资产管理及基金顾问业务与私人银行及私人财富管理业务的客户来源分布差异较大。

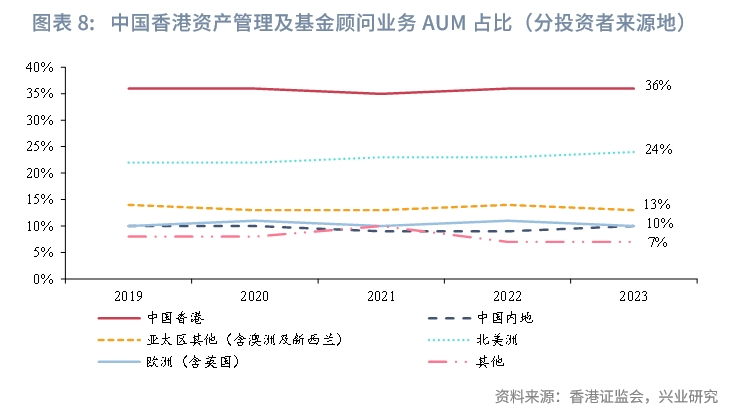

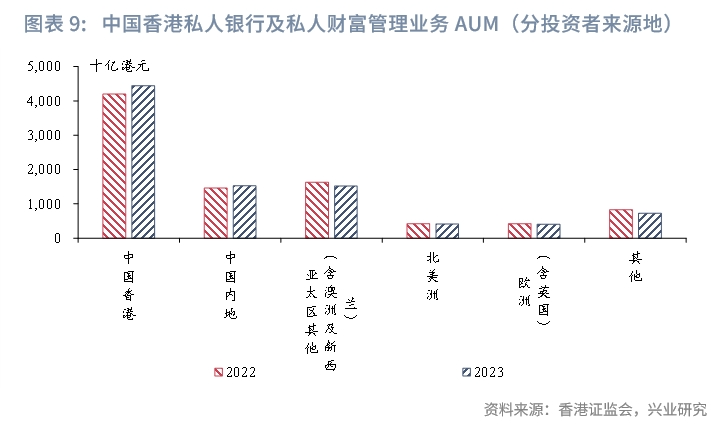

2023年资产管理及基金顾问业务的投资者中,59%的客户来自亚太区,其中中国香港、中国内地、亚太区其他地区的投资者AUM占比分别为36%、10%和13%;其余41%的客户中,北美洲、欧洲(含英国)、其他地区的投资者AUM占比分别为24%、10%和7%。以上比例在过去5年内均无明显变化。

2023年私人银行及私人财富管理业务的投资者中,83%的客户来自亚太区,其中中国香港、中国内地、亚太区其他地区的投资者AUM占比分别为49%、17%和17%;其余17%的客户中,北美洲、欧洲(含英国)、其他地区的投资者AUM占比分别为5%、4%和8%。与2022年相比,中国香港和中国内地的投资规模分别实现2420和610亿港元的显著增长,此外,其他所有地区的投资者投资规模均有所下降。

整体而言,资产管理及基金顾问的投资者地域分布更为广泛,来自中国香港和北美洲的投资者最多,其余地区的投资者分布均匀;私人银行及私人财富管理业务的投资者主要集中在亚太区,且在所有地域内,仅中国香港和中国内地的投资者投资规模实现增长。

1.5 资产配置全球化,亚太区投资吸引力下降

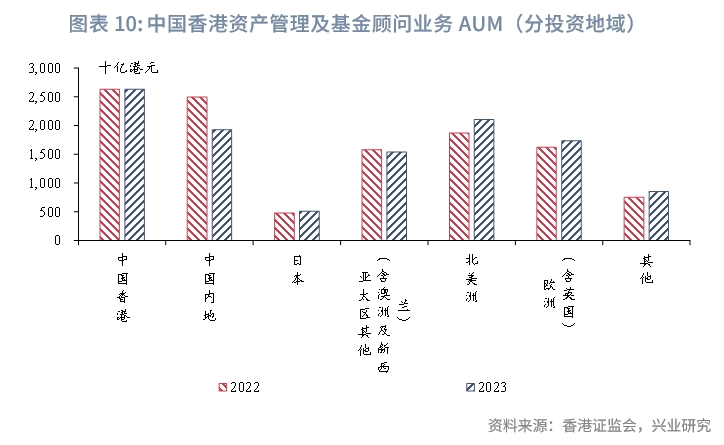

按募资资金的投资地域划分,对于资产管理及基金顾问业务[3],2023年排名前5的投资地分别为中国香港、北美洲、中国内地、欧洲(含英国)和亚太区其他地区,投资规模占比分别为23%、19%、17%、15%和14%。相较2022年,投向亚太区的资产规模下降5840亿港元,其中,中国内地的资产规模下降最为明显,高达5720亿港元,投向日本的资金规模提升300亿港元;投向北美洲、欧洲(含英国)和其他地区的资产规模分别增加2310、1110、980亿港元。

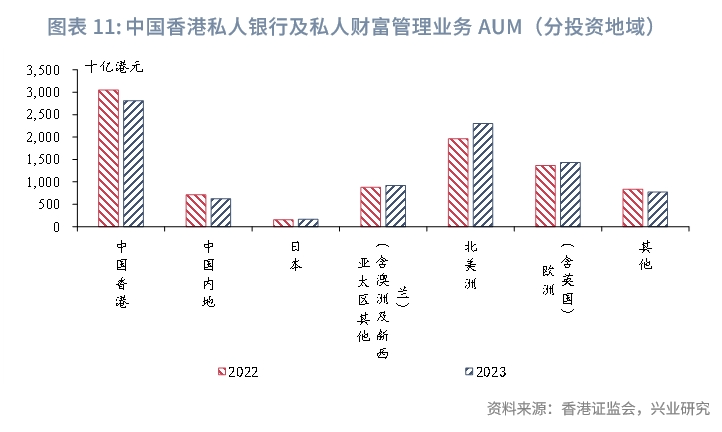

对于私人银行及私人财富管理业务,资金流向的地域更为集中,2023年排名前5的投资地分别为中国香港、北美洲、欧洲(含英国)、亚太区其他地区和中国内地,投资规模占比分别为31%、25%、16%、10%和7%。与资产管理及基金顾问业务类似的是,相较2022年,投向亚太区的资产规模下降2810亿港元,其中,中国香港和中国内地的资产规模下降最为明显,分别为2410和880亿港元,投向日本的资金规模提升380亿港元;投向北美洲和欧洲(含英国)的资产规模分别增加3360和630亿港元。

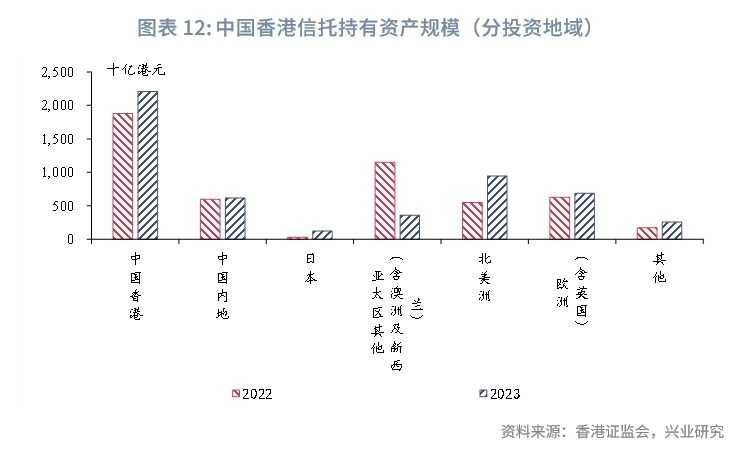

对于信托持有资产,2023年超半数的资金投向中国香港和中国内地,占比合计55%;投向北美洲、欧洲(含英国)、日本、亚太区其他地区的资金占比分别为18%、13%、2%和7%。相较2022年,投向亚太区其他地区的资金大幅下降7970亿港元,其余地区投资规模均有所上升,其中,北美洲的受欢迎程度最高,2023年投资规模上升3960亿港元。

整体而言,2023年,香港资管市场的资金仅有不到1/3投向中国香港,资产配置全球化;与2022年相比,投向中国香港和中国内地的资管资金规模明显下降,日本、北美洲和欧洲(含英国)对香港资管市场投资者的吸引力明显提升。

1.6 投资资产选择稳健,股票投资下降

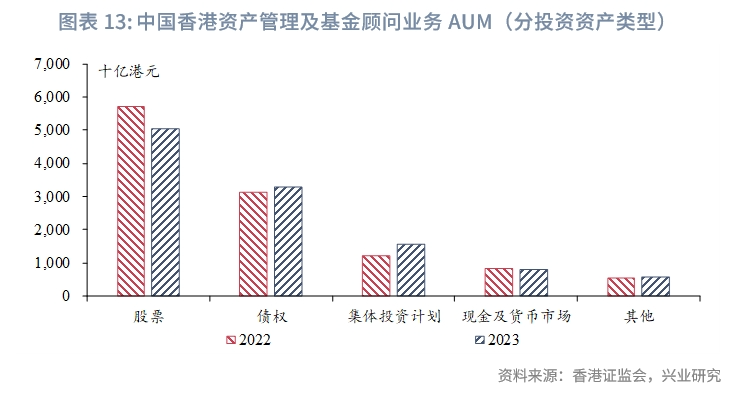

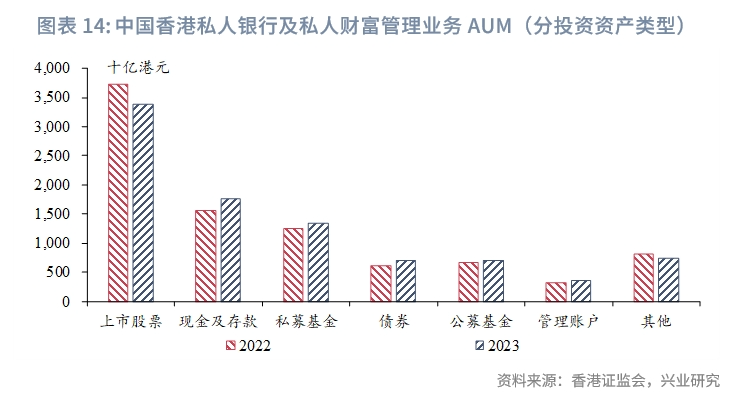

从投资资产类型来看,对于资产管理及基金顾问业务[4],2023年股票、债权、集体投资计划、现金及货币市场的投资规模占比分别为45%、29%、14%和7%。相较2022年,股票和现金及货币市场的投资规模分别下降6870和100亿港元,债权和集体投资计划的投资规模分别增加1440和3650亿港元。香港证监会认可的集体投资计划以单位信托及互惠基金为主,从2023年不同类别单位信托及互惠基金[5]的资金流向来看,股票基金和混合基金的当年净赎回值分别为28.3和23.7亿美元(约221和185亿港元),债券基金、货币市场基金、指数基金的当年净认购值分别为6.6、76.5、81.0亿美元(约51、597、632亿港元)。对于私人银行及私人财富管理业务,2023年上市股票、现金及存款、私募基金、债券、公募基金、管理账户的投资规模占比分别为37%、20%、15%、8%、8%和4%。相较2022年,除了上市股票的投资规模下降3550亿港元,其余五类资产规模均有所上升;其中,现金及存款投资规模上升最为突出,达2120亿港元;其次是债券,规模上升900亿港元。

整体而言,香港资产管理及基金顾问业务与私人银行及私人财富管理业务的投资资产类型选择都趋于稳健,2023年股票投资规模均呈不同程度的下降,债权类和现金类资产的吸引力上升。

1.7 在港基金录入强劲资金流入

从在港注册成立的证监会认可基金(以下简称在港基金)的数量和规模来看,截至2023年末,在港基金的数量上升至914只,相较2022年,资产净值增长5%至1.35万亿港元。其中,ESG基金的数量增加24%至219只,管理资产总值上升20%至1.33万亿港元。截至2024年第一季度末,在港基金的资产净值进一步上升3%至1.39万亿港元。

从基金公司的数量来看,截至2023年末,获注册的开放式基金型公司的数量年增长118%至244家,其中包括218家私人开放式基金公司。在港基金持续保持数和量双增长,市场参与者不断增加。

二、中资机构持续扩大版图

2.1 中资机构市场地位逐步提升

中资机构的在港资管机构和从业人员众多、管理资产规模逐年上升,在香港资管市场中扮演着愈发重要的角色。

从管理资产规模来看,2019—2023年,在港中资机构的资产及财富管理业务管理资产规模占比整体上呈上升态势,从6.2%逐步提升至8.6%,2023年末AUM达2.7万亿港元。

从机构及从业人员数量来看,2019—2023年,在香港从事资产及财富管理业务的中资机构数量(含持有证监会资管牌照的证券业机构以及具有资管业务开展资质的银行)和从业人员数量分别以7.4%和8.5%的年平均增速快速增长。

2.2 中资机构资管业务客户及产品门槛更高

中资机构在客户和产品丰富度上较外资机构仍有较大差距。

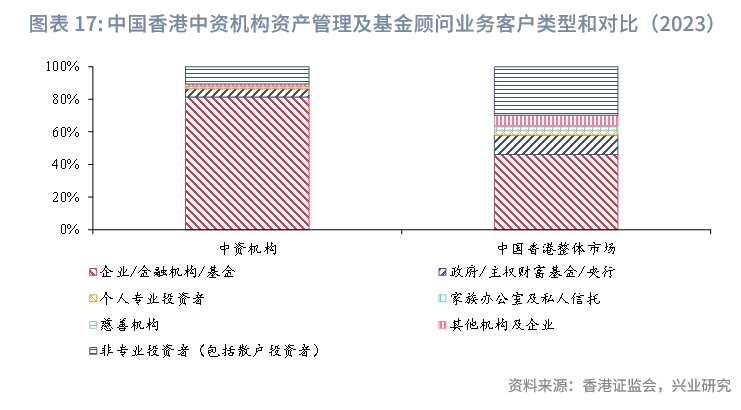

从客户类型来看,截至2023年末,在中资机构的资产管理及基金顾问业务中,约89%的客户为专业投资者(81%为企业/金融机构/基金、5%为政府/主权财富基金/央行、1%为个人专业投资者、0.2%为家族办公室及私人信托、0.05%为慈善机构、1%为其他机构及企业),非专业投资者(包括散户投资者)占比仅11%。而在香港资产管理及基金顾问的整体市场中,70%的客户为专业投资者(46%为企业/金融机构/基金、12%为政府/主权财富基金/央行、3%为个人专业投资者、2%为家族办公室及私人信托、1%为慈善机构、6%为其他机构及企业),其余30%的客户为非专业投资者(包括散户投资者),客户更为多元,且对于非专业投资者的开放程度更高。

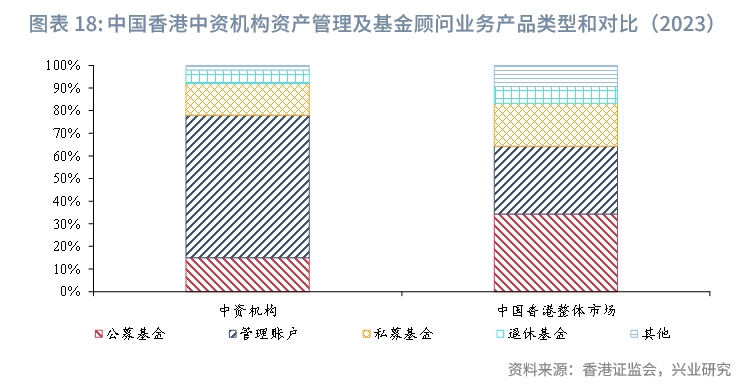

从产品类型来看,受客户类型影响,中资机构提供的资产管理及基金顾问产品中,63%的产品为管理账户(专户管理)、14%的产品为私募基金、15%的产品为公募基金。而香港整体市场中有34%的产品为公募基金、30%的产品为管理账户、19%的产品为私募基金。中资机构相较香港整体市场而言,产品面向特定客户,门槛高且公开性差,在大众客群中的竞争力不强。

近些年,内地与香港的多项市场互联互通机制不断优化和扩张,两地客户跨境投融资需求日渐升温,为中资机构在港的资产管理业务提供了发展新机遇,相关跨境业务有望成为中资机构新的增长点和竞争化优势。

注:

[1]由于香港证监会在统计资产管理及基金顾问业务、私人银行及私人财富管理业务、信托持有资产规模时,存在重复统计的情况,因此三项业务的规模占比加总大于100%。

[2]在港个人从事证监会受规管活动需申请持牌代表、临时持牌代表或短期持牌代表资质,其中,持牌代表指获发牌为其隶属的持牌法团开展受规管活动的人士,临时持牌代表指在获发牌前被允许临时为隶属的持牌法团开展受规管活动的人士,短期持牌代表指获发牌允许在3个月内为其隶属的持牌法团开展受规管活动的人士。

[3]此处仅包括在香港管理而没有进一步委托的资产管理业务,2023年该业务规模为20.7万亿港元。

[4]此处仅包括在中国香港管理而没有进一步委托的资产管理业务,2023年该业务规模为20.7万亿港元。

[5]截至2024年7月,香港证监会仅披露了在中国香港注册成立的认可单位信托及互惠基金,按种类划分的资金流向。

文章来源:兴业宏观研究

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)