当全世界的目光都聚焦在巴黎奥运的时候,资本市场的焦点却转向了另一边。

2024年7月末,全球两大经济体的中央银行发布了反向的货币政策预期,但两大资本市场在8月初的走向却惊人地走向了一致:大跌。

两大重要经济体的央行政策背道而驰

2024年7月31日,日本央行宣布将政策利率由0%-0.1%上调至0.15-0.25%,这也是16年来的最高水平。与此同时,该央行还宣布将削减每月的买债规模,从当前的6万亿日元,降低至2026年1月-3月的约3万亿日元,以逐渐实现货币政策正常化——结束日本长期以来的负利率。

在最新的央行会议纪要中,日本央行提到,认识到日元汇价最近的下跌导致物价风险上升,央行在进行货币决策的时候需要密切留意相关进展。此外,央行委员会成员亦指出,央行削减购买日本国债规模以取得更大的长期利率调控力度是合适的。

因此在接下来,日本央行有可能会进一步加息。

在十几个小时后的亚洲时间8月1日凌晨时分,美联储公布了7月末议息结果,鲍威尔透露了9月降息的可能性,利率期货基本已确定美联储9月降息。

接下来的美国经济数据显示,受之前加息的延后影响,就业、消费等数据都不是太理想:7月份失业率出乎意料升至2021年以来的高位4.3%,7月份新增职位数仅11.4万个,远低于市场预期的17.5万个,加上薪酬水平增长也远低于预期,市场开始普遍预期美联储或会更积极地通过降息等货币政策手段来刺激经济。

日美央行政策对日元兑美元汇率的影响

美元/日元是全球交易量最大的货币对之一。

在贸易上,出口国日本是最大消费国美国的重要贸易伙伴,日元长期处于负利率水平,刺激了日本的出口贸易,今年以来也吸引了众多外国游客到日本消费,这也是日本央行担心通胀上升的一个重要原因。

在资本市场上,美元是全球最重要的结算货币,没有之一。美联储持续加息增强了美元的回报,与此同时,AI投资所带来的增长前景让资金对美国大型科技企业趋之若鹜。

专业金融玩家最擅长的是“空手套白狼”。

在过去,高利率美元与负利率日元的巨大利差带来了稳赚不赔的投机机会。

由于日本经济以出口为主,且日本经济增长长期低迷,日元汇率处于低水平符合其经济利益,央行不大可能频繁地变换货币政策进行调控。

因此对冲资金能放心地借入低成本日元,买入高收益的美元资产,包括美国国债(利率高)、大型科技股(如因为AI芯片持续走高的英伟达(NVDA.US)),赚取丰厚的回报——既能赚取息差(两种货币的利率差价),又能赚取汇差(走弱的日元与走强的美元汇率差)和收益差(美国大型科技股跑赢日本上游供货商的短期利差)。

然而,好日子似乎到头了。

利差交易、投机交易等带来的大幅波动,令日元汇率持续受压,日本央行多次入市干预亦未能遏制,加上游客涌入日本所带来的通胀压力开始冒头,结束长期的负利率似乎才是解决之道。

另一方面,美元的高利率已开始影响到美国经济的增长速度和就业,美联储在各方压力下,也不得不扭转其利率路径。

尽管日本央行仅加息15个基点,而美联储所暗示的9月加息,市场亦普遍预期加息幅度仅25基点,换言之,两种货币之间的利差最少仅缩小40个基点,即0.4%。

但资本市场所交易的是预期,对预期的猜测是交易的主调。在事实发生的时候,资金已根据对未来的展望作出了交易的判断,资本市场已在预判日本央行未来的接连加息,以及美联储接下来的降息周期。

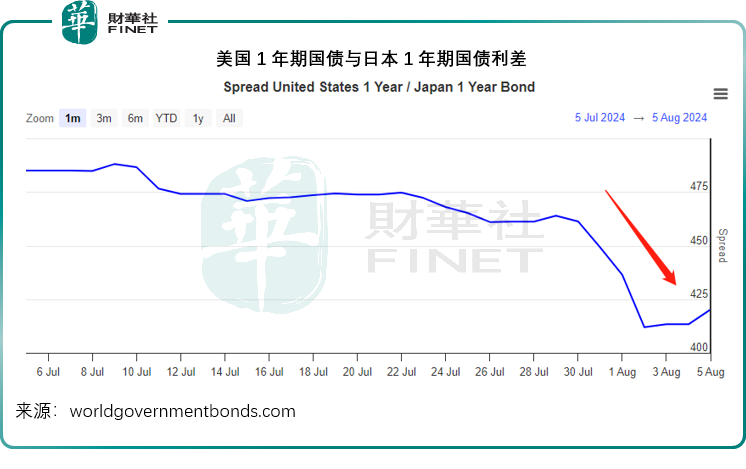

反映在利率市场上,美元与日元利率的差值明显收缩,见下图,美国一年期债券利率与日本一年期债券利率的差额自7月末起明显收缩。

对资本市场的影响

日元利率上升,美元市场利率下降,令接入日元以买入美元资产的资金压力大增——借贷成本增加,收益下降,平仓压力陡增——2008年金融危机日元套利交易纷涌平仓潮的翻版。

见下图,美元/日元(USDJPY)汇率大跌,现报1美元兑142.58日元,要知道在不到一个月之前,1美元可是兑160日元的,之前借入日元买美元的炒家亏损压力加大。

与此同时,市场担心出口导向的日本上市公司受日元走强的影响,生意受到冲击,金融股沽压首当其冲,因利率上升或令其风险压力加大,日经225指数(N225)于2024年8月5日两次触发熔断机制,收跌12.40%,其中出口制造业巨头丰田汽车大跌13.66%,三菱日联金融集团和三井住友金融分别大跌超15%。

持有美元资产的套利炒家,一方面要应对日美利差收缩的潜在亏损压力,另一方面又担心AI过热投资可能引发泡沫爆破的风险,或引发挤压式出售美元(尤其美股)资产平仓。

最近美国大型科技企业的业绩表现好坏参差,不过似乎都显示出对AI未来的向往,然而资本市场对此却变得不太认同:AI的巨额投入似乎并未或尚未产生配得上其投资规模的变现能力或收益。

投资者开始担心,之前抢高的AI概念股价格,或不足以支撑其未来增长。

再加上地缘局势升级所带来的潜在的风险,资金开始从美国大型科技股出走。Wind的数据显示,今年以来股价累计涨幅已超级一倍的英伟达,近20个交易日的股价累计下跌14.75%。反映科技股表现的纳斯达克指数近20个交易日的累计跌幅达到8.59%。

再加上巴菲特减持苹果(AAPL.US)所带来的信心摧毁,美国的大型科技股将面临考验。

这些大型科技股的下跌,将令大量保证金账户(这占了交易较为显著的部分)被要求追加保证金或强制平仓,进一步加速市场的下滑,从而产生骨牌效应。

资金出逃,机遇在哪里?

在规避高风险之际,资金倾向于寻找风险相对较低的资产。

放眼全球,估值最低的股市要数港股市场,恒生指数(HIS.HK)今年以来累跌0.81%,恒生科技指数(HSTECH.HK)今年以来累计下跌9.95%。Wind的数据显示,恒生指数的市盈率只有8.7倍,恒生科技指数的市盈率只有22倍,远低于道琼斯工业平均指数(DJI.US)的27倍和纳斯达克指数(IXIC.US)40倍的市盈率。

国际货币基金(IMF)预计2024年中国实际GDP增长或有5.0%,高于美国的2.6%和日本的0.7%,也高于全球平均值3.2%,反映中国经济表现强韧。

稳健的经济增长加上被低估的市场价值,中国资产更具升值潜力。而全球估值最低的市场港股市场,拥有中国最先进的科技企业,包括腾讯(00700.HK)、阿里巴巴(09988.HK)、百度(09888.HK)、比亚迪(01211.HK)等,它们的估值都处于极低的水平,同时将可得益于中国整体经济增长,或许能为国际游资提供更大的升值空间。

港股的交易平台港交所(00388.HK)今年以来累计跌逾15%,若资金回流,这个上市交易所平台也将得益。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)