自7月11日达到历史新高之后,纳斯达克指数便进入了一段下行趋势。

这一趋势的形成,显著受到了诸如英伟达(NVDA.US)、苹果(AAPL.US)、微软(MSFT.US)、亚马逊(AMZN.US)及特斯拉(TSLA.US)等热门成分股股价下跌的影响。

在多空博弈的市场环境之下,多头坚信,当前的回调仅仅是为接下来的上涨行情积蓄力量,预示着市场有望重拾升势。空头则认为,回调是市场由牛市向熊市转变的明确信号,预示着市场趋势可能发生逆转。

特别是,在美国热门科技股和纳斯达克指数经历大跳水之后,多头扬言,愿意用实际资金来支撑他们的观点。

多头最后呐喊?

据统计数据显示,7月份以来,投资者纷纷向包含英伟达等科技行业领军企业的杠杆交易所交易基金(ETF)注入了数十亿美元的资金,旨在通过此举对科技股的显著回升进行战略性押注。

例如,3倍做多半导体ETF(SOXL.US)在7月份吸引了高达28亿美元的资金流入,创下历史新高;3倍做多纳指ETF(TQQQ.US)上个月的资金流入达到8.3亿美元,为2022年以来的最高水平,8月份至今又增加了超过4亿美元的流入。

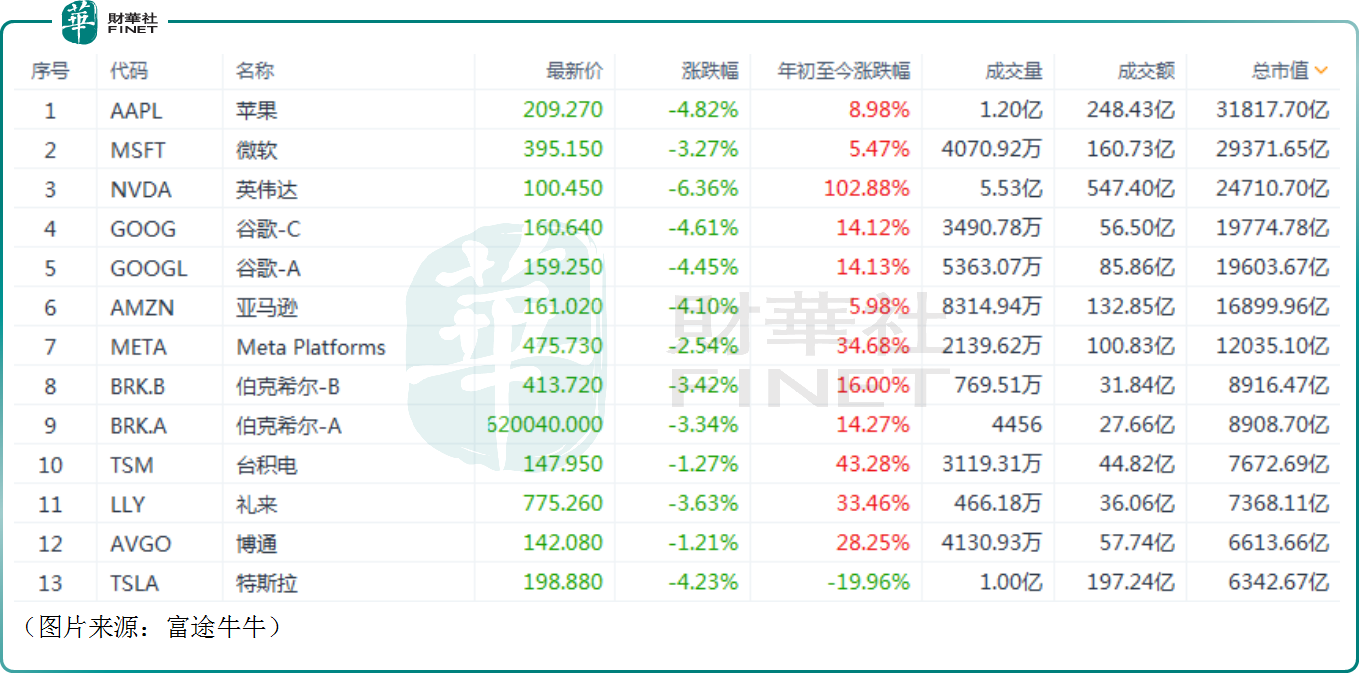

然而,8月5日,全球多地股市出现“崩盘式”暴跌,美股也遭遇了“黑色星期一”,科技股再度大跌,其中,“总龙头”英伟达盘中一度暴跌近15%,此后虽然跌幅有所收窄,但最终仍下跌了6.36%;苹果则大跌了4.82%,微软、谷歌、亚马逊也都等科技股龙头也都出现下跌。

杠杆可以放大收益,但同样也会放大亏损,在科技股盘中暴跌的大背景下,众多杠杆ETF无疑遭遇了重创。

数据显示,自7月11日以来,3倍做多半导体ETF已累跌59.34%,“下跌效率”惊人;3倍做多纳指ETF同期累跌36.87%;英伟达两倍做多ETF(NVDL.US)同期也下跌了47.51%。

值得注意的是,虽然一再遭遇暴跌,但从放大的成交量来看,这些杠杆ETF的承接力度很强,显示出许多资金依然在坚持“逆势抄底”,这表明大量投资者依然在强烈看多科技股,或亦是为了对冲下跌风险。

目前,还有不少投行及大V坚持做逆行者,看多美国科技股。

例如,对于有报道指英伟达下一代Blackwell芯片延迟推出,美银指出,Blackwell要到第四季度才会列入预估,公司最近的SIGGRAPH会议中无延迟迹象,且主要云端客户提高资本支出,主要供应商台积电也未提及延迟。同时,英伟达可延长目前一代Hopper的生命周期,推出复杂度较低的Blackwell芯片版本作为权宜之计。

美银认为,英伟达股价下跌是买入机会,挑战在供应而非需求,不会根本破坏该股长期动力,予150美元目标价。

在国内,知名投资人但斌在8月5日的大跌后也称,相信降息周期+AI革命,会让纳指牛市延续,这应该是十年以上的历史周期。

高管及“股神”减持已表明态度?

与市场看多者不同,不少明星科技公司高管却选择高位减持,落地为安。同时,“股神”巴菲特大举减持美银及苹果。这或预示着高管或投资大佬,短期内选择站在了空头一边。

譬如,英伟达。据近日美国证券交易委员会的文件显示,英伟达CEO黄仁勋在6月13日至8月1日期间,分31次共计出售37.2万股英伟达的股票,合计套现超4.7亿美元。其中,7月份的3.23亿美元套现交易打破了6月抛售近1.7亿美元所创的个人单月最高套现纪录。

与此同时,英伟达董事会成员马克·史蒂文斯也在7月出售了价值约1.25亿美元的股票;英伟达全球运营执行副总裁杰伊·浦里出售了大约1000万美元的英伟达股票。

更关键的是,根据一份文件显示,黄仁勋计划在8月份继续抛售英伟达股份。

除了英伟达的黄仁勋外,亚马逊的贝索斯减持起来也是毫不手软,今年已套现了数十亿美元;还有伯克希尔的二季度财报显示,“股神”巴菲特减持股份近50%,至4亿股左右,而截至6月30日,伯克希尔的现金储备大幅上升至创纪录的2770亿美元,较第一季度末增加了880亿美元。

总的来看,明星科技公司的高管却在不断减持,“股神”巴菲特也大幅度减持苹果,增加现金储备,看空意味很明显。而在另一边,有大量资金却在加杠杆抄底,显然强烈看多科技股的回暖,这多少有点对赌科技股涨跌的意思,最终暴赚还是爆仓,谁对谁错,静待时间检验。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)