中芯国际(0981.HK/688981.SH)北京时间 2024 年 8 月 8 日晚,港股盘后发布 2024 年度第二季度财报(截至 2024 年 6 月):

以下为 中芯国际 2024 年二季度财报电话会纪要,财报解读请移步《中芯国际:逆风展翅,交出炸裂指引》

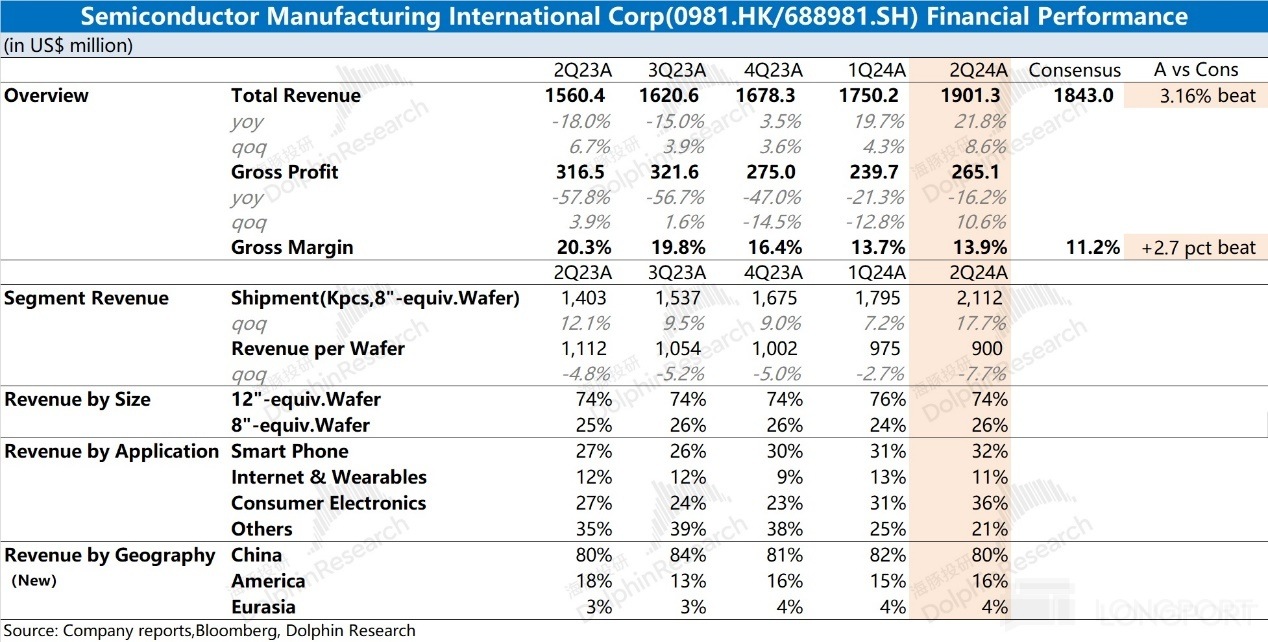

一、$中芯国际(00981.HK) 财报核心信息回顾:

二、中芯国际财报电话会详细内容

2.1、高管层陈述核心信息:

1) 业务进展

① 需求回升

a. 随着中低端消费电子的逐步恢复,产业链各环节的备货建库存意愿提升,部分客户获得了切入产业链的机会,带来新的需求

b. 地缘政治导致的供应链切割促使客户通过提前拉货应对市场变化,推动公司需求增长

② 产能利用率

a. 8 英寸晶圆利用率有所回升,12 英寸产能持续接近满载,上半年新增产能已快速投入生产

b. 综合产能利用率提升至 85%,环比增长 4 个百分点

③ 销售收入

a. 二季度出货量超过 211 万片 8 英寸晶圆当量,环比增长 18%,但平均销售单价因产品组合变化环比下降 8%

b. 按地区分类:中国占 80%、美国占 16%、欧亚区占 4%

c. 按服务类型分类:晶圆收入占 93%,其他收入占 7%;晶圆收入中,8 英寸收入占比增长至 26%;12 英寸收入占比为 74%

d. 按应用分类:智能手机占 32%、电脑与平板占 13%、消费电子占 36%、互联与可穿戴占 11%、工业与汽车占 8%

④ $中芯国际(688981.SH) 业绩展望

a. 叁季度收入指引为环比增长 13%-15%,毛利率预计在 18%-20% 之间,主要由於本土化需求加速提升,12 英寸节点产能紧俏,价格向好

b. 四季度通常为淡季,预计全年销售收入增幅将超过行业平均值,下半年销售收入有望超过上半年

c. 预计年底产能增量为 6 万片 12 英寸晶圆,扩产将带来较高附加值,进一步优化产品组合

2) 财务表现

① 销售收入与毛利率

a. 二季度销售收入为 19.01 亿美元,环比增长 8.6%;毛利率为 13.9%,环比增长 0.2 个百分点

b. 上半年销售收入为 36.51 亿美元,同比增长 20.8%;毛利率为 13.8%,同比下降 6.8 个百分点

② 经营利润与现金流

a. 二季度经营利润为 0.87 亿美元,息税折旧及摊销前利润为 10.56 亿美元,息税折旧及摊销前利润率为 55.5%

b. 归属於本公司的应占利润为 1.65 亿美元

c. 二季度经营活动所得现金净额为 0.19 亿美元,投资活动所用现金净额为支出 16.38 亿美元,融资活动所得现金净额为收入 0.46 亿美元

d. 上半年息税折旧及摊销前利润为 19.43 亿美元,息税折旧及摊销前利润率为 53.2%

e. 归属於本公司的应占利润为 2.36 亿美元

③ 资产负债情况

a. 二季度末,公司总资产为 474 亿美元,其中库存资金 130 亿美元

b. 总负债为 164 亿美元,其中有息负债为 104 亿美元

c. 总权益为 310 亿美元,有息债务权益比为 33.7%,净债务权益比为负 8.2%

④ 叁季度展望

a. 平均单价预计环比提升,主要由於:1) 地缘政治影响导致的本土化需求加速提升,使得几个主要的市场领域的芯片套片产能均供不应求;2) 公司今年扩产都在 12 英寸,附加值相对较高,促进了产品组合优化调整

b. 销售收入预计环比增长 13%-15%

c. 毛利率预计在 18%-20% 之间

2.2、Q&A 分析师问答

Q: 请问公司第叁季度指引中,预计的 13%-15% 收入增长,价格和销量的贡献比例如何?另外,您提到地缘政治对部分客户切入产业链带来了机会,能否详细介绍一下这些机会对叁季度销量增长的影响,尤其是哪些产品的增长贡献最大?

A: 关於第叁季度指引,我们预计营业额将增长 13%-15%。具体到价格和销量的贡献,第二季度末我们为了满足客户需求提前交付了大量 8 英寸晶圆,这意味着第叁季度 8 英寸的出货量会减少,12 英寸的出货量会增加。由於 12 英寸产品的比例提高,即使价格不变,平均价格也会上升。我们预计到年底,净增 6 万片 8 英寸和 12 英寸晶圆,尤其是 12 英寸晶圆的需求供不应求,因此这些增量将在第叁季度体现,推动营业额增长。在价格方面,由於产品组合的调整,低价位产品的出货量减少,12 英寸产品的占比增加,单价因此上升。此外,12 英寸的出货量增加也填补了第叁季度 8 英寸的减少,使得整体出货量与第二季度持平,但平均单价上升。这叁个因素需求推动价格上涨、12 英寸占比提高和净增量的贡献共同促成了营业额的增长。

关於第二个问题,营业额的增长主要来自於消费类市场的逐渐恢复和手机类产品的库存增加。我们将市场分为五大类:手机、电脑及周边、消费类、互联网和可穿戴设备、工业和汽车。其中,消费类市场包括游戏、玩具、智能家居等,是目前增长最快的领域。

Q: 你们的价格策略是什么?因为我们注意到在过去几个季度里,不同代工厂在价格和产能利用率方面采取了不同的策略。有些厂商选择保持价格,但牺牲了产能利用率,而有些则通过降低价格来提高产能利用率。现在需求回升的情况下,中芯国际采取了什么策略?对於你们来说,比较理想的毛利率和产能利用率水平是多少?

A: 中芯国际的策略是不主动降价。即使在面对同样的产品,价格也在稳步回升。我们确实遇到过你提到的情况,即有些厂商用低价来吸引客户。遇到这种竞争时,如果客户的市场份额和产品竞争力受到威胁,我们会与客户一起应对这种竞争,但我们不会主动降价。今年二季度,我们已经将价格稳定下来,目前只有上升趋势,没有下降。

由於我们 12 英寸的产品供不应求,我们不会为了提高产能利用率而降低价格。但如果某种产品在市场上遇到低价竞争,我们会支持客户面对竞争,保持市场份额和竞争力。

Q: 您刚才详细介绍了需求方面的情况,包括前期备库变得积极,地缘政治的需求以及本土化需求的提升。对於四季度的预期,您认为是否有机会延续叁季度的趋势?

A: 目前我们看到第四季度的情况应该是传统模式和新机会的结合。传统上,由於供应链周期较长,从晶圆生产到整机销售大约需要 6 个月。因此,整机厂通常会在年初制定较高的目标,提前备货以应对全年的需求。但到八九月份时,会根据实际消费情况进行调整,通常第四季度是传统的淡季,晶圆代工的营业额往往会下降,因为很多厂商在年初的备货量已经足够。

然而,今年的四季度,除了传统的淡季因素外,像手机、大屏电视、音箱、物联网(IoT)设备等产品的需求情况也在变化。我们已经收到客户的反馈,他们在评估库存后正在考虑是否继续在第四季度进货。虽然这可能会影响营业额,但对产能利用率的影响不大。

在这个背景下,我们计划将新增的市场需求安排到第四季度。整体来看,尽管客户可能会在第四季度调整采购量,我们对产能利用率仍持谨慎乐观态度。具体的出货量还在与客户协商,但可以预见的是,客户会根据年初偏高的目标进行调整,减少收货量。目前我们已经收到部分客户的调整要求,正在与他们协商。我们看到的趋势与同行类似,预计电视、音箱和手机等产品的客户都会在第四季度减少收货量。

Q: 您刚刚提到产品结构,尤其是二季度 12 英寸的占比可能相对更多。请问叁季度和四季度这一趋势是否会继续延续?

A: 在第二季度中,8 英寸的晶圆占比实际上更多,因为我们为了满足客户的需求,将叁季度要出的 8 英寸产品提前到二季度生产。尽管如此,我们在二季度也增加了很多新的 12 英寸产能,尽管 8 英寸的总产量没有增加,但其在整体产能中的占比还是上升了。到叁季度时,8 英寸的出货量会减少,而 12 英寸的出货量将增多,再加上 12 英寸产品的价格在稳步上涨,因此我们的毛利率和平均销售价格(ASP)都会提升。我们认为这种趋势将延续到第四季度。

Q: 关於 28 纳米和 40/45 纳米的制程,您之前提到公司在每个节点要搭建多元化的平台。请问 40/45 纳米平台的搭建情况如何?同时,能否更新一下 28 纳米的现状以及下一阶段的搭建重点?

A: 中芯国际目前正在做的成熟技术,如 40 纳米和 28 纳米,这些节点其实已经有十多年的历史了。40 纳米大约是在 12 年前开始量产,而 28 纳米则是在十多年前或更早时候开始量产。我们进入这些节点时,行业已经从最初的高性能逻辑应用(如手机中的 AP、电脑中的 CPU、GPU)转移到更广泛的应用场景。

中芯国际的策略是,在这些成熟节点上,搭建多元化的技术平台,涵盖从标准逻辑到 RF 模拟、超低功耗、嵌入式存储(如 MCU)、光电(如 CMOS 图像传感器)、高压驱动等多个领域。这些应用的广泛性要求我们在同一工厂内生产多种产品,并不断迭代和优化技术,以提高成品率并降低成本。

具体来说,40 纳米平台经过多年的努力,目前已经进入了量产阶段,涵盖了多种应用。对於 28 纳米,由於中芯国际进入的时间较晚,产能相对较少,因此还在不断完善中。我们正在努力将 28 纳米平台打造成一个完整的技术平台,涵盖标准逻辑、RF、超低功耗、高压驱动、MCU 等多个领域,并满足消费级、工业级和汽车级的不同要求。目前,28 纳米平台已经满载,并且我们正在按照客户的需求,逐步将其完善为一个完备的技术平台,类似於我们在 40 纳米上已经实现的完整性。

Q: 今年年初以来,我们观察到市场上部分中低压功率类产品和中低端模拟芯片类产品的价格出现了一些调整。请问您如何看待这一趋势背后的推动力,以及这种价格上涨的持续性?

A:在 BCD 和模拟芯片领域,我们确实看到需求在增加,同时也有更多的产能进入,包括一些 8 英寸的产能和原来做存储器的闲置产能也被转移到这一领域。我们明显看到高端和中低端市场有分离的趋势,目前高端市场仍主要由中芯国际主导,而中低端市场则逐渐流向其他同行。

从应用来看,低压功率管理芯片几乎在所有地方都有需求,尤其是在高端领域,对小面积、高效能的芯片需求更为显着。举个例子,当你需要为一个 GPU 或 DRAM 模块提供电源时,1 伏的电源芯片面积可以做到 1 毫米乘 1 毫米,这样的芯片可以非常紧凑地布置在电路板上,而如果是 5 伏电源,芯片面积可能要大得多,这会占用更多的电路板空间,影响整体设计的紧凑性和效率。目前,高端电源管理芯片的需求量非常大且供不应求。而在中低端市场,各种应用都需要功率管理,尤其是随着快速充电技术的普及,对高压 BCD 芯片的需求也显着增加。整体来看,中低端模拟芯片的需求量仍然非常大,特别是能够提供 40 伏以上电源管理的产品,依然供不应求。

Q: 您刚才提到需求和产品创新方面的变化。我的问题是,价格背后的因素是否与之前供给侧的出清有关?在融资相对容易的时候,很多企业更注重金融利润而忽视产业利润,导致价格竞争激烈。现在融资难度增加后,是否出现了一些自保性的主动提价行为?如果是这样,这种提价行为是否会使价格上涨的持续性相对较低?这样理解是否正确?

A: 价格的变化主要取决於供求关系和产能。正如刚才所说,如果在模拟芯片领域,尤其是在高端产品方面,供不应求的情况是必然的,因此价格会有所上涨。如果大量产能投入高端产品,那么中低端产品的供应相对不足,也会导致价格上涨。

我们从接触到的客户中感受到,客户的态度变得更加进取。他们原本可能只专注於大众市场,但现在由於供应链的变化或地缘政治因素,迫使他们提供更高端或质量更好的产品,以满足更重要的市场需求。这些改进使得他们的产品在市场上获得更高的价格。

Q: 自去年叁季度以来,安卓产业链的复苏表现超出了预期,市场对这一趋势的可持续性有些担忧,担心这是否仅仅是短期的补库存行为。然而,多家咨询机构对今年和明年半导体增长的预期显得更加乐观。然而,在产能紧张的情况下,客户的订单能见度较低,急单较多,这在景气度和订单能见度之间似乎存在一些矛盾。您能否进一步解读一下这一现象?

A: 这确实是一个值得探讨的问题。2022 年 9 月之后,中国市场迅速反应,意识到库存水平较高,因此很多公司宣布减产。整个 2023 年,中芯国际的营业额也有所下降,市场上的新旧产品订单都减少了。进入 2024 年,市场在上半年进行了补库存,将库存水平恢复到一个安全的水位,业界通常认为这个水位应该保持在大约 80 天的销售量。上半年补货占全年订单的 15%-20% 左右,但这并不会带来持续的增长效应,补货完成后,未来的订单量将主要依赖於实际市场需求,而不是补库存的需求。因此,四季度的订单量可能会低於二、叁季度。

目前,手机、电脑及周边设备等市场的需求逐步恢复,行业整体没有进一步的下滑。汽车和工业市场还未完全复苏,但也没有显着下探。我们预计订单量将逐渐反映实际市场需求,而非补库存的需求。中芯国际将继续关注市场的变化,抓住新的需求增长机会,调整产能分配,以应对未来的增量需求。

Q: 去年业绩中会上提到中芯国际有 34 万片的扩产计划。请问现在的进展如何?

A: 关於这个问题,中芯国际在过去几年中公布了几个大规模基建计划,涉及在多个新厂区建立新的厂房、购买新设备以及增加新的产能。这些项目的具体时间表和产能规模都已经在公告中披露。当前,我们正加速推进产能建设,确保尽可能提前完成目标。今年年底,我们将增加 12 英寸产能约 6 万片。这超出了我们原先每年增加 3 到 5 万片的预期。因此,我们的扩产计划进展顺利,且速度快於原计划,以满足持续增长的客户需求。

Q: 关於台积电在其发布会上提到的行业趋势,尤其是封装测试与芯片制造的整合是否成为产业趋势?中芯国际如何定位自身在这个市场中的角色?对整个行业的市场增长有何看法?

A: 中芯国际的营业额中,93% 来自自身的晶圆制造,另外的 7% 涉及光照服务以及为客户提供的封装测试等外包服务。我们一直与客户密切合作,根据客户的需求决定是否将封装测试等环节整合在内。目前,我们主要通过外部资源来帮助客户完成封装测试,以满足客户对灵活性的需求。中芯国际在之前也通过与外部封装测试公司建立合资企业来提供这些服务,且我们也曾进行过相关投资,担任大股东。虽然我们尚未决定将这些服务完全内部化,但我们密切关注客户未来 3 到 5 年的需求,并会根据客户的战略需求做出相应的安排。

总体而言,中芯国际的战略始终围绕客户需求展开,我们在增强自身竞争力的同时,始终保持与客户的紧密合作,尊重并听取客户的需求,以确保我们能提供最符合客户期望的服务和产品。

<此处结束>

本文的风险披露与声明:海豚投研免责声明及一般披露

内容来源:长桥海豚投研

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)