8月12日美股盘前,贝壳(BEKE.US)披露了胜于预期的二季报,并宣告要加码回购。

受此消息的刺激,贝壳的美股一度大幅高开,此后虽然出现回落,但收盘仍上涨5.49%;而其H股贝壳-W(02423.HK)也在8月13日高开上涨,涨幅一度达到9%。

二季度利润胜于预期

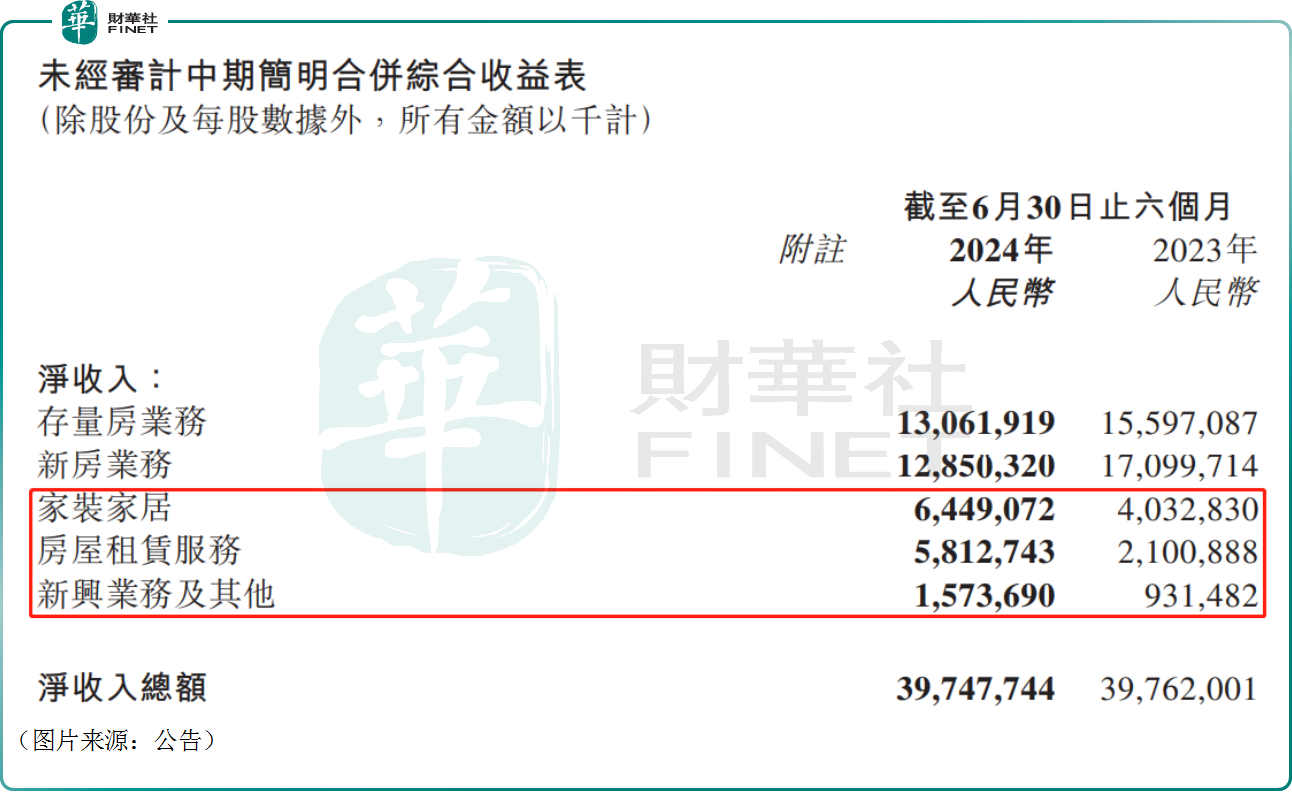

公告显示,2024年上半年,贝壳实现营收397.5亿元(人民币,下同),基本与去年同期持平,主要系存量房及新房业务的净收入减少,但被家装家居及房屋租赁业务的扩张所抵销。

另外,上半年贝壳的归母净利润为23.2亿元,同比下降43%;另外,期内贝壳经调整净利润为40.9亿元,同比下滑31%。

其中,于2024年二季度,贝壳的GTV同比提升7.5%至8390亿元,主要由于2024年第二季度颁布的支持政策带动存量房买卖交易市场复苏,部分涨幅被供需两侧走弱导致的2024年第二季度新房交易市场低迷所抵销。

据了解,二季度的移动月活跃用户数量平均为4970万名,高于去年同期的4800万名。

而在收入端,二季度贝壳实现营收233.7亿元,同比增长20%,增速大幅超过预期。

分业务来看,存量房业务的收入同比增长14%至73亿元,主要系存量房交易的总交易额同比增加25%至今年二季度的5707亿元。

其中,佣金收入同比增长17%至60亿元;二季度的平台服务、加盟服务及其他增值服务的收入(大部分向本公司平台上的贝联门店和经纪人收取)为14亿元,去年同期为13亿元,略有增长。

二季度,新房业务的收入同比下降9%至79亿元,主要由于新房交易的总交易额同比下降20%至2353亿元,但部分降幅被货币化能力的提高所抵销。

二季度,家装家居的收入同比增长54%至40亿元,增速亮眼,主要由于a)房产交易业务与家装家居业务之间在获客及转化的协同效应带动了订单增加,b)新零售(如定制家具、软装家具和电器等)的贡献增大,及c)交付能力提升带动交付周期缩短。

期内房屋租赁服务的收入同比增长167%至二季度的32亿元,表现出色,主要由于省心租模式下的租赁房源数目增加。

另外,二季度的新兴业务及其他的收入为9亿元,去年同期为6亿元。

公告还显示,今年二季度,贝壳的毛利同比增长22%至65亿元,期内毛利率同比增加0.5个百分点至27.9%,主要由于:a)供应链能力的提高及持续的精细化管理,使得家装家居的贡献利润率提高;b)运营效率提高,使得房屋租赁服务的贡献利润率提高;c)门店成本占净收入的比例降低;及d)支付予贝联经纪人和其他渠道的外部分佣占新房业务净收入的比例提高,致使新房业务的贡献利润率下降,抵销了部分毛利增幅。

而在二季度,贝壳实现归母净利润19亿元,同比增长45%;经调整归母净利润为27亿元,同比增长13%。总的来看,贝壳二季度利润端的表现超出了市场预期。

贝壳拟扩大回购规模

值得一提的是,贝壳股价的上涨除了业绩亮眼的因素外,还和公司宣布的回购计划有关。

据悉,2024年,贝壳已斥资4.8亿美元用于现有股份回购计划,回购股数占2023年年末已发行股本的2.75%。

在8月12日,贝壳宣布拟进一步扩大及延长股份回购计划,回购授权由20亿美元增加至30亿美元,回购计划期限延长至2025年8月31日。

而截至2024年6月30日,贝壳的现金、现金等价物、受限资金和短期投资合计结余为人民币597亿元(82亿美元),资金比较充裕。

贝壳再获看好

在发布业绩并上调回购金额后,贝壳也获得了多家机构的看好。

其中,高盛发布研报称,贝壳二季度业绩好于预期,料股价反应正面。贝壳第二季所有分部营收和贡献利润均高于市场预测。给予贝壳-W“买入”评级,目标价54港元。

华泰证券研报指出,尽管二季度利润超预期,但考虑到三季度销售人员增加或影响利润端,维持24-26年经调整净利润预测94/102/117亿元,保持目标价23.44美元,对应24年22倍PE,低于全球可比公司的25倍均值,主系中概股流动性折价。维持“买入”评级。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)