众所周知,近几年中国资产的表现比较萎靡,港股市场也连遭下跌,最具代表性的恒生指数自2021年以来已累跌近37%。

从个股来看,虽然中国移动(00941.HK)、中国石油股份、中国海洋石油(00883.HK)、中国神华等高股息方向的个股在大涨,但市值最大的腾讯控股(00700.HK)自2021年以来亦下挫了近26%,阿里巴巴、美团(03690.HK)、中国平安、小米集团等多只市值排在前列的个股遭遇大跌,而这些很多都是恒指成分股。

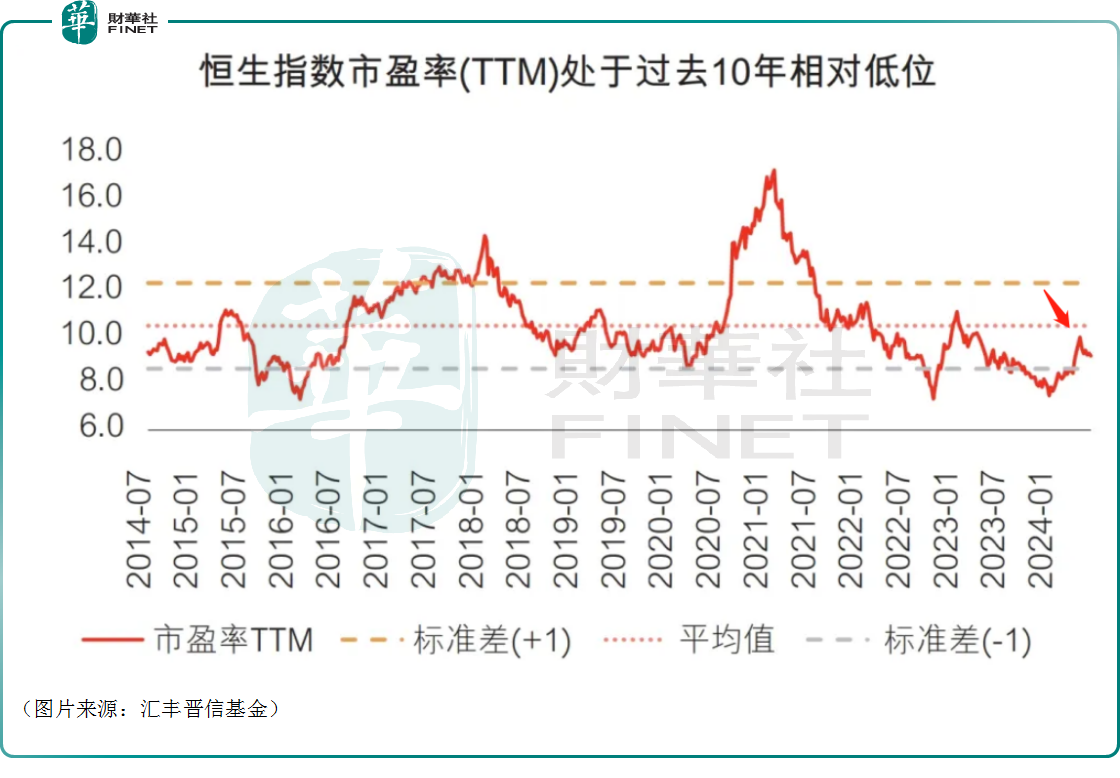

值得注意的是,经过漫长调整,港股市场的估值水平也出现了下降。数据显示,恒生指数当前估值水平(市盈率TTM)已处于历史相对低位,港股资产性价比逐渐凸显。

此外,数据显示,恒生科技指数的估值分位数仅为4.4%,市场已计价了各类不确定性和风险因素,这样低的估值水平在历史上都少见。

国泰君安证券首席策略分析师方奕称,偏低的估值、更积极的政策及海内外共振的降息周期令香港市场具有更好的估值修复空间。

值得一提的是,近期有多位专业人士及一些机构表达了对港股市场前景的看好,并看出了自己看好的方向。

东兴基金经理周昊近日表示,港股新股市场今年受美联储加息等影响表现较为低迷,但近几个月有回暖迹象。随着下半年稳增长政策开始发力,结合7月中共中央政治局会议提出“宏观政策要持续用力、更加给力”,将对港股市场基本面起到积极支撑作用。互联网头部企业、消费电子、创新药等有望成为市场焦点。

华安基金人员称,展望后市,海外市场短期内或仍波动较大,国内基本面弱复苏延续,导致港股走势亦不明朗,而在国内低利率环境下,港股央企红利凭借其高股息和低估值特性有望获得更多资金关注。尤其在近期高股息策略小幅回调后,股息率进一步提升,港股红利配置价值愈发突出。

国泰君安最新研报指出,海外方面,流动性拐点渐近,而前期港股市场对降息定价不足,后续有望受益于分母端增量资金回流。国内方面,前期分子端悲观预期已在港股市场中充分计价,回调充分后港股市场配置性价比突显。2024年以来恒科指数盈利预期持续向上提升,叠加分母端助推,看好成长弹性。行业配置推荐:1)行业格局出清后利润率与回报提升的恒生科技与互联网龙头;2)前期对地缘政治担忧的负面因素计价充分后,面临本土化需求加速、景气边际改善的新质生产力方向:半导体/电子等;3)稳定类高分红中期底仓配置:公用/银行/通信。

光大证券研报指出,等待三季度末的机会。当前市场估值处于低位,所面临的风险因素相对偏小,预计未来市场的下行空间有限。9月份前后可能是市场上行的关键时间点,关注政策积极发力后经济数据的边际改善、地产企稳以及海外降息对我国货币政策掣肘。配置方向上,短期可继续关注消费方向,中长期关注高股息及“科特估”。

总的来看,许多专业人士都认可当前的港股市场处于低估值状态,后续存在着投资机会,而看好的方向并不完全相同,但大致上高股息、科技方向的确定性比较高。

需要指出的是,其实只要港股的估值回升,走出上涨行情,市场流动性也将进一步回暖,香港交易所(00388.HK)有望直接受益,确定性也比较高,值得关注。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)