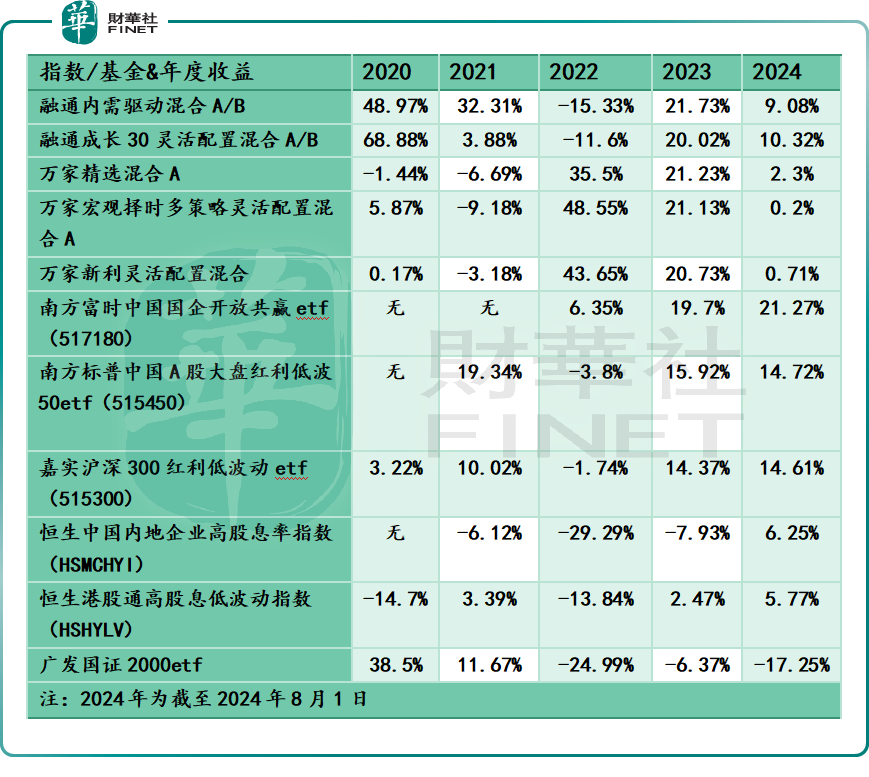

自从2021年以来,A股的高股息策略一直表现得比市场更好。但这些高股息策略基金市场中投资收益也大有不同。在探讨这些收益差异时,有必要对当前市场上备受瞩目的基金进行横向对比分析,剖析其背后驱动因素。

从基金市场的表现来看,掌舵融通上述基金的范琨、掌舵万家上述基金的黄海以及跟踪指数的中国国企开放共赢基金、标普中国A股大盘红利低波50基金、沪深300红利低波基金是近2年(2022-2024)市场中的佼佼者。

在深度剖析这些佼佼者基本面时发现,投资收益的差异与基金经理投资策略、风格及相关题材爆发时间阶段及深耕市场大有关系。

举例来说,黄海所管理的万家精选混合A、万家宏观择时多策略灵活配置混合A,以及万家新利灵活配置混合,在2020年和2021年的表现均未能超越国证2000指数,同时,其业绩也大幅度落后于同期的创业板50指数。

但到了2022年之后,万家精选混合A、万家宏观择时多策略灵活配置混合A投资收益迎来大爆发。那是否可以假设,市场的风格变化,正好在2022年、2023、2024年,恰好与黄海所制定的执行策略相契合,而该策略的有效实施则高度依赖于特定的环境背景。

对于这样特定的环境背景,有基金经理给出的解释是:2021年末,机构抱团的核心资产(上证50/恒生科技指数)已经面临高估值的压力。这类资产至今的持续调整也让基金资金呈现不断流出的状态。同时,国内楼市压力凸显,A股市场盈利高速增长的板块逐渐稀缺。在10年国债利率(无风险利率)下行的背景中,中字头、红利指数等高股息资产呈现出“类债券”的配置价值,受到配置型增量资金的关注。

此外,政策也在往这方面引导。2023年12月证监会发布《上市公司监管指引第3号-上市公司现金分红》、2024年4月,“新国九条”均指出要强化分红监管。

需要注意的是,同样属于高股息策略的基金产品,但为何恒生中国内地企业高股息率指数、恒生港股通高股息低波动指数却在2022年、2023年、2024年大幅跑输国内的高股息策略基金。譬如,南方富时中国国企开放共赢ETF、南方标普中国A股大盘红利低波50ETF、嘉实沪深300红利低波动ETF。

这不禁要问,高股息是驱动基金收益上行的真正原因吗?

这与主要基金深耕市场不同,黄海旗下产品聚焦A股,恒生这两大基金是港股。近几年,港股市场因资本自由流动的特性,导致尽管存在高股息的正面因素,但这一因素未能充分抵消资金外流至其他资本市场所带来的资产下跌影响。

在深入探讨同市同类基金产品的投资差异时,不得不将目光投向更为广阔的市场背景与基金经理的个性化策略上。诚然,成立时间点的不同,如同种子播撒于不同季节的土壤中,对基金的成长轨迹产生了深远影响。但除了这一显而易见的因素外,还有诸多细微而复杂的变量交织在一起,进而影响基金产品间投资收益的差异。

例如,南方富时中国国企开放共赢ETF、南方标普中国A股大盘红利低波50ETF以及嘉实沪深300红利低波动ETF,在市场上的存续时间相对较短。其中,最早的红利低波50ETF与300红利低波ETF均于2020年4月13日实现首日交易,迄今仅逾四年。然而,范琨和黄海操盘上述基金时间成立时间要久些,而在市场漫长牛熊的更迭中,他们有更充分的时间与市场平均收益做比较,复盘他们的操盘思路,从而判断是否存在合适的时机做一定的配置。

对于投资者而言,这一点或是一个启发:我们需要更长的时间去检验他人或自身思考逻辑与市场涨跌之间的关联,是否需要修正,或者坚持。从而在艰难的周期波动中找到可持续性盈利之路。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)