8月14日,伯克希尔发布了二季度的持仓报告(13F表),披露了最新的变动情况,引起了投资者的广泛关注。

而除了伯克希尔外,近日还有高瓴资本、桥水、景林等多家知名机构披露了最新的调仓、持仓情况。

这些知名机构的最新调仓动作能带来哪些启示?

暴减苹果的仓位,“股神”在手现金创记录

报告显示,二季度,伯克希尔合计出售了超过770亿美元的股票,其中光是抛售苹果(AAPL.US)就套现了约500亿美元的现金,持仓直接腰斩,绝对的大手笔。

据了解,巴菲特在此前的伯克希尔年会上暗示,减持苹果是出于税收原因。因为如果美国政府希望弥补不断攀升的财政赤字,提高资本利得税,那么“少量出售苹果”将使股东长期受益。

此外,二季度,伯克希尔还清仓了Snowflake、派拉蒙,并减仓了第一资本信贷、雪佛龙、T-Mobile US、Floor&Décor等公司。

与此同时,二季度,伯克希尔购买了近20亿美元的股票。其中,增持最多的是西方石油(OXY.US),二季度买了726万股,市值4.58亿美元;还主要加仓了卫星广播公司Sirius XM;另外,二季度,伯克希尔还新买入了安达保险近111万股,市值2.83亿美元,以及美妆公司Ulta美容、军工股海科航空(HEI.US)。

不过,经过一番操作之后,大幅减仓的苹果依然是伯克希尔的第一重仓股,紧随其后位居前十的分别是美国银行、美国运通、可口可乐、雪佛龙、西方石油、卡夫亨氏、穆迪、安达保险、德维特,和一季度末的排名基本一致。

需要指出的是,相较于调仓换股的操作而言,二季度伯克希尔最值得关注的其实是公司大规模抛售的动作。

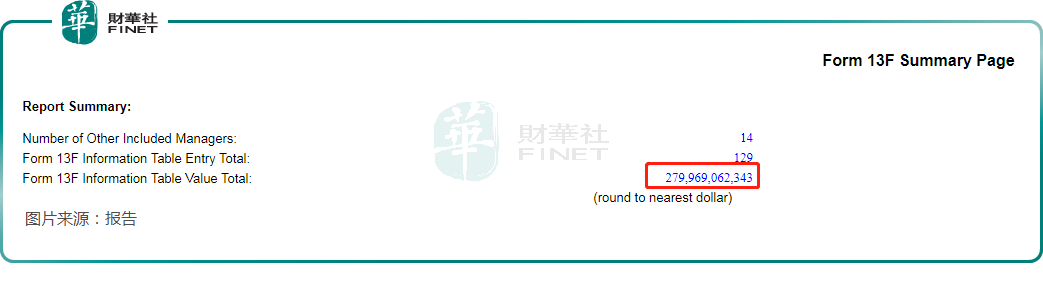

报告显示,截至二季度末,伯克希尔的持仓总市值已经降至了2800亿美元。

与此同时,其现金储备达到了创纪录的2769亿美元,其中短期美债持仓升至2346亿美元,甚至超过了美联储。另外,据悉伯克希尔已连续七个季度卖出的股票金额超过买入的股票金额。

巴菲特连续减仓,并持有创记录的现金储备是不是认为美股市场将有一波下跌,留足现金以待抄底值得思考。

高瓴持仓以中概股为主,还增持了苹果、英伟达

高瓴旗下独立且专注于二级市场投资的基金管理平台HHLR Advisors也披露了截至2024年第二季度末的美股持仓情况。

和伯克希尔不同,报告显示,二季度,HHLR增持了苹果,还加仓了英伟达(NVDA.US)、谷歌和META;但亚马逊(AMZN.US)和微软遭到减持,AMD则被清仓。

在科技股外,HHLR的中概股持仓变动更加引人关注。

二季度,HHLR大幅增持阿里巴巴(BABA.US)524万股,占总持仓的比例升至9.55%;HHLR还大幅增持了唯品会、网易、携程等互联网中概股,对富途控股的增持也排名榜单前五位。

另一边,二季度,HHLR减持了拼多多(PDD.US)290万股,但拼多多仍是其第一重仓股;另外,二季度HHLR还减持了贝壳,百度和满帮则被清仓。

据了解,二季度末,HHLR在美股市场共持有78只股票,持仓总市值约为40.54亿美元,其中HHLR的持仓以中概股为主。

截至二季度末,HHLR的前十大重仓股分别为拼多多、百济神州、阿里巴巴、贝壳、传奇生物、唯品会、网易、生物制药公司ArriVent BioPharma、携程、生物制药公司Kiniksa Pharmaceuticals,很明显中概股占了绝大部分。

值得一提的是,随着美联储降息预期升温,近期有不少投资者及机构认为中国资产有望迎来回暖契机,而中概股作为在美股上市的中国资产具有独特的优势,或将得到资金的青睐。

桥水、贝莱德等机构亦披露最新调仓

大名鼎鼎的桥水基金也在8月14日(当地时间)披露了13F报告。

文件显示,二季度,桥水基金也大幅抛售了苹果的股票,卖出近75%的苹果持仓至46.9万股,桥水基金还减持了英伟达48.98万股、谷歌82.86万股;同时大笔增持了亚马逊159.77万股、微软51.08万股。

截至二季度末,桥水美股持仓总市值为192亿美元,环比减少6亿美元。

从持仓变动来看,桥水基金并没有大幅减仓,而是进行了调仓,其对明星科技股的调仓方向和高瓴资本整体上是相反的。

此外,全球最大资管公司贝莱德的第二季度持仓报告(13F)显示,期内贝莱德加仓了微软、英伟达、苹果、亚马逊、Meta、谷歌-A、礼来,对大涨过后的科技股看起来依然是信心十足。

另一边,贝莱德减仓了先锋自然资源 、艾伯维公司、伯克希尔-B等公司的股票。

除了上述这些外,千亿级私募巨头景林资管、“木头姐”旗下的方舟基金等知名机构也都于近期公布了二季度的持仓变化情况。

总的来看,在明星科技股飙涨之后,在预期降息即将来临之前,这些专家对市场、对科技股的看法似乎并不一致,究竟谁对谁错还需时间来验证。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)