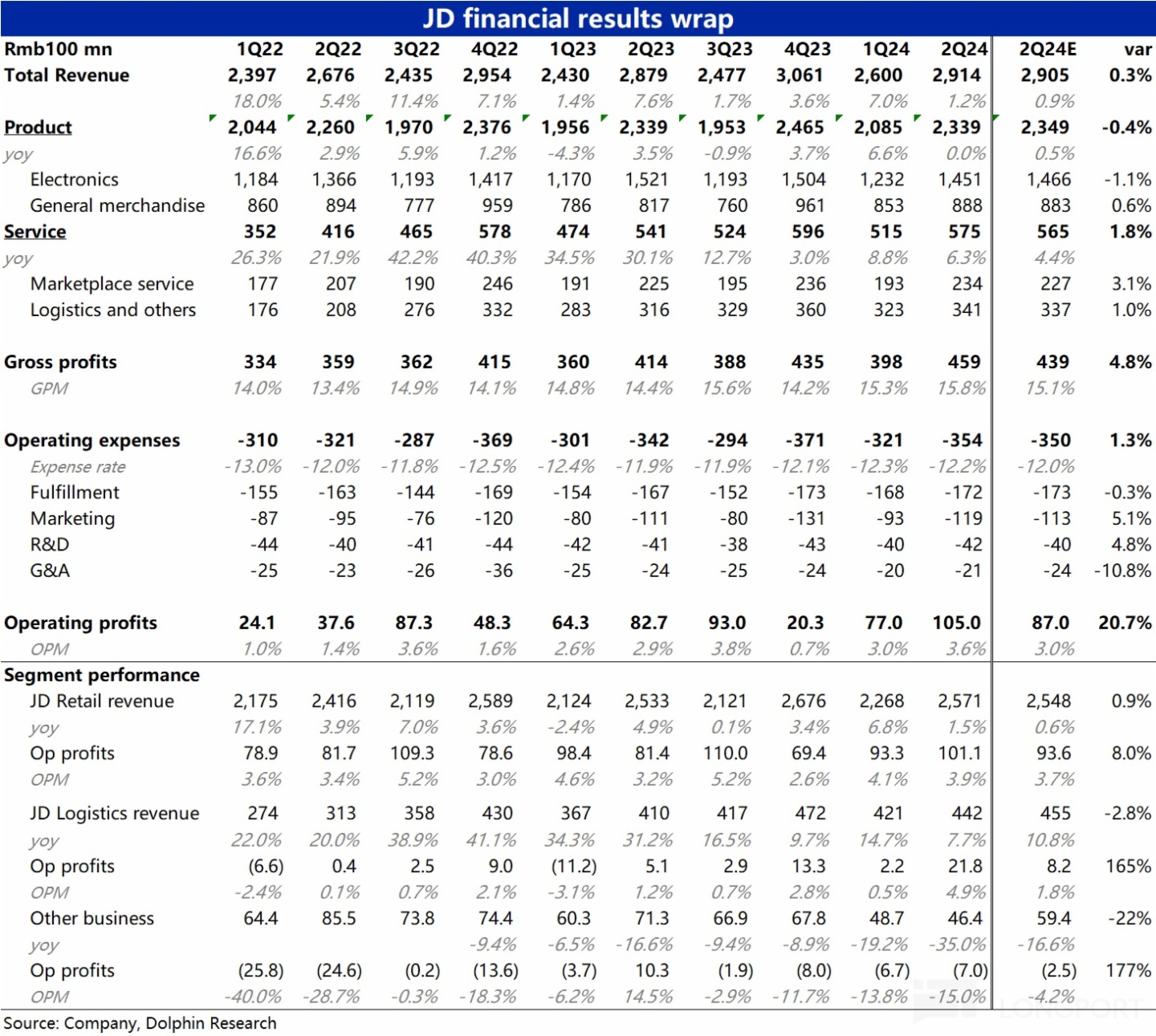

北京时间 8 月 15 日晚美股盘前,京东(JD.US)公布了 2024 年二季度财报,概括来看整体营收增速仅 1% 出头相当疲软,但比更悲观的预期稍好,利润释放则再度大超预期是主要亮点,详细要点如下:

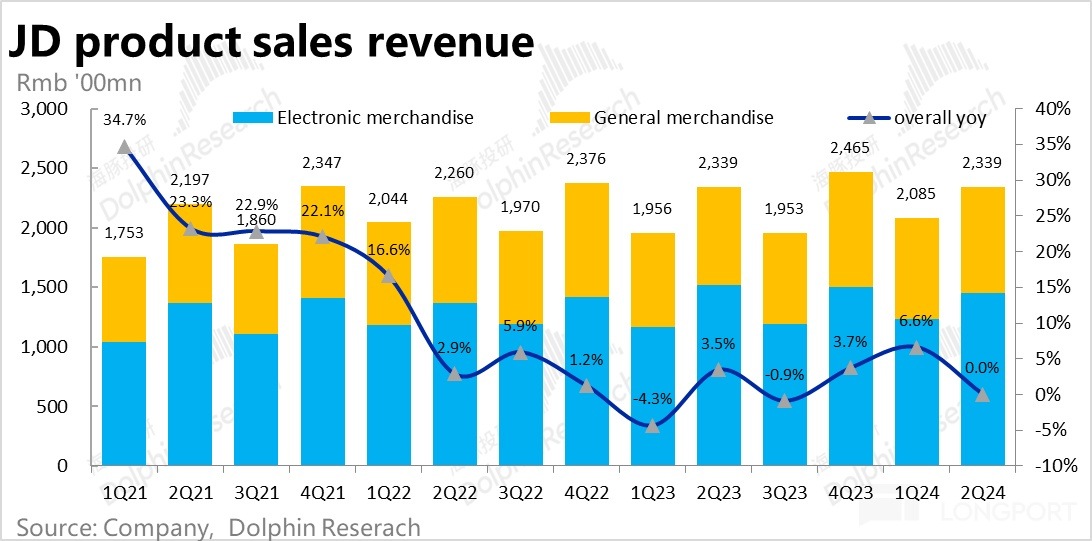

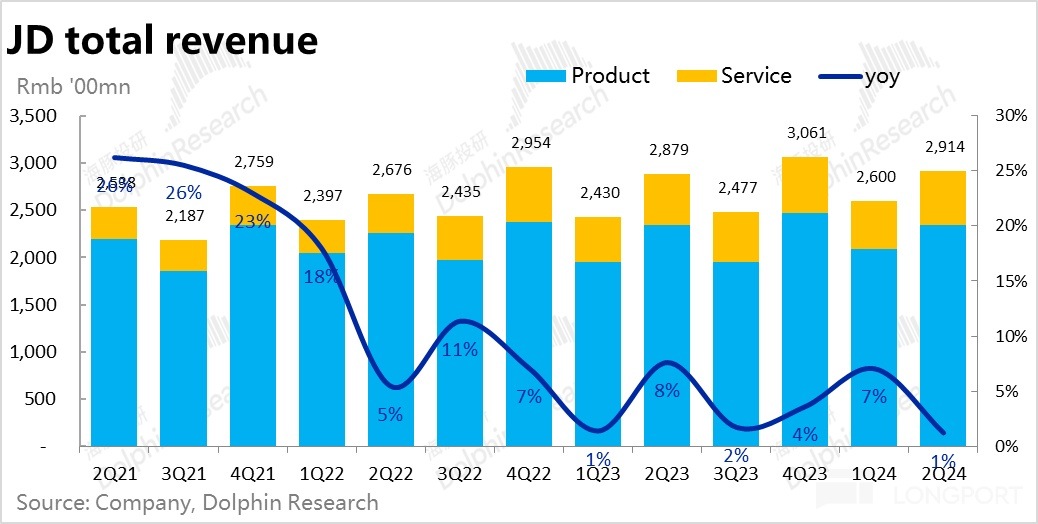

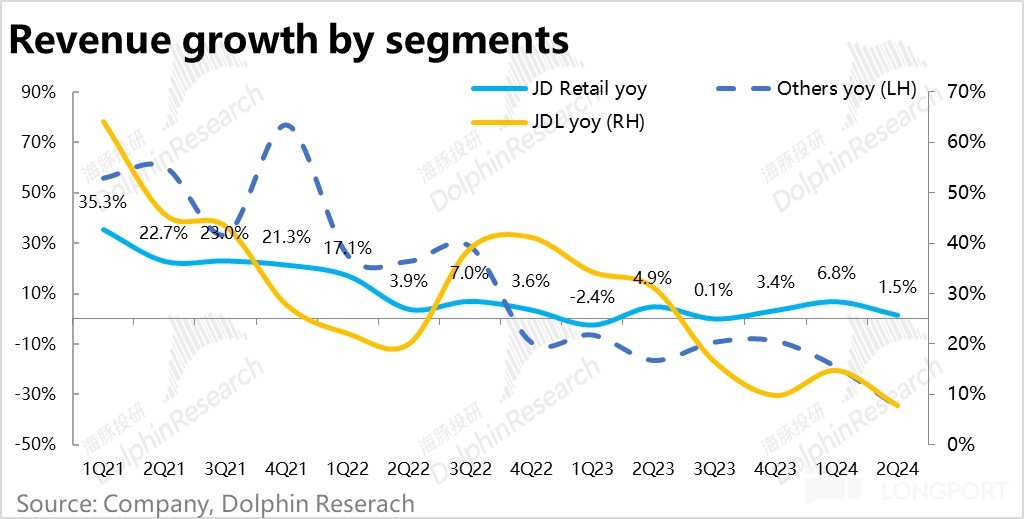

1、本季京东自营零售实现收入 2339 亿元,同比接近零增长,虽然市场预期本就不高,但仍比预期低 0.4%。行业整体綫上零售 2Q 环比降速 5.2%,京东自营收入增速环比下降 6% 幅度相对更高。

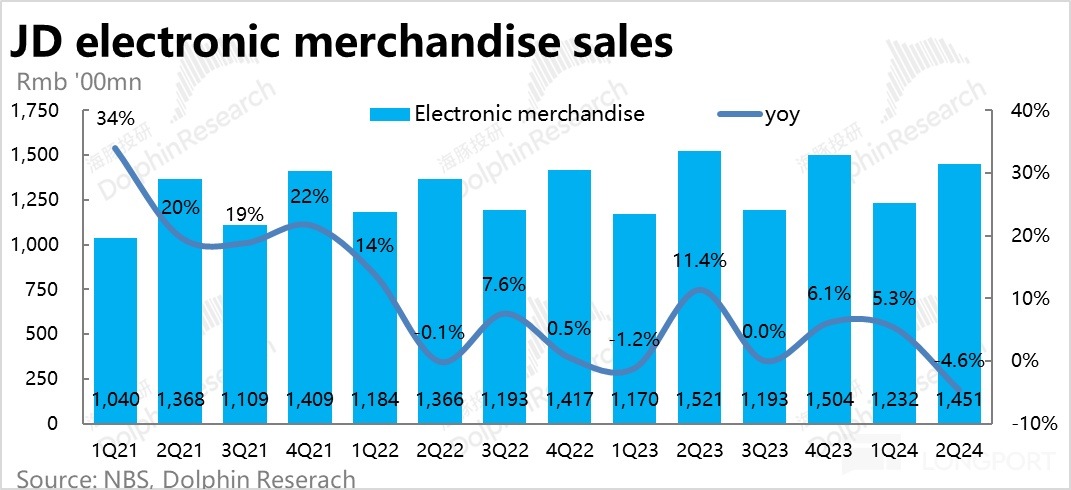

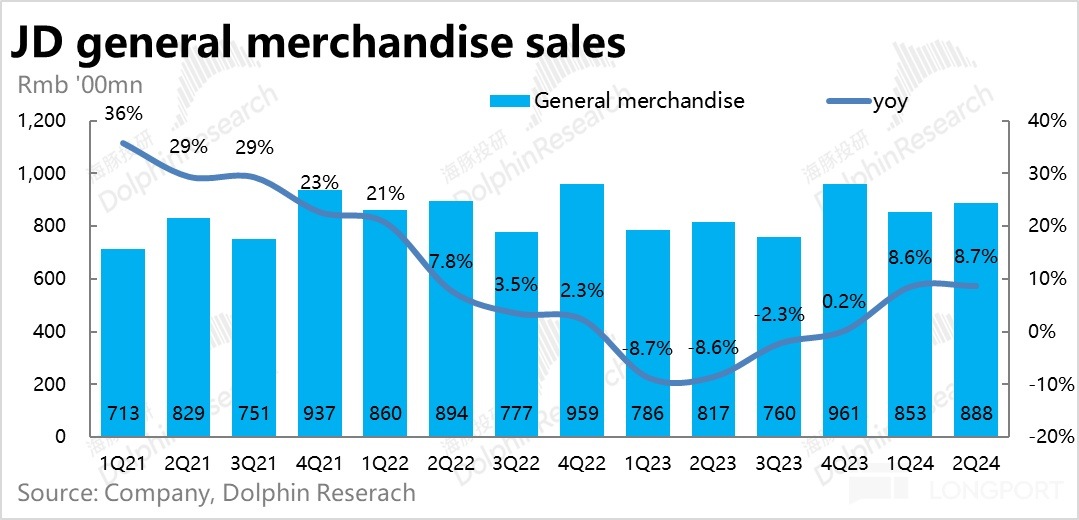

具体来看,主要是本季通电类产品收入同比下降了 4.6% 拖累明显,据公司解释,主要是空调和冰箱等夏季畅销家电类产品销售情况不佳。一般商品零售在度过了模式变更的基数期后,本季度继续保持着 8.7% 的较高增速,相比上季大体持平,略高於预期。京东在商超、日用等高频消费品的表现更强。

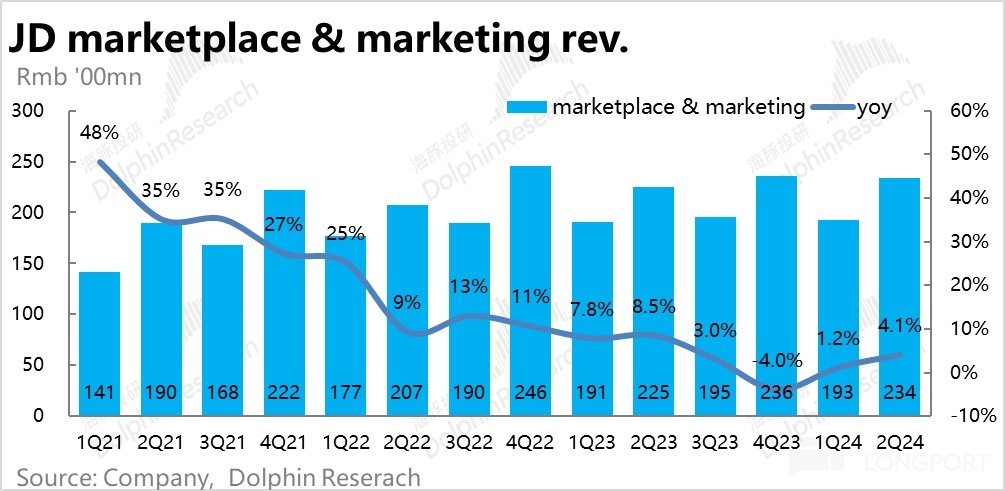

2、佣金和广告业务本季收入 234 亿元,同比增长 4%,环比有比较明显的提速(近 3pct),也好於市场预期。据公司解释,主要归功於强劲的广告收入增长(双位数增速)拉动了服务收入的增长。京东对 3P 业务的扶持总算开始获得一些回馈。

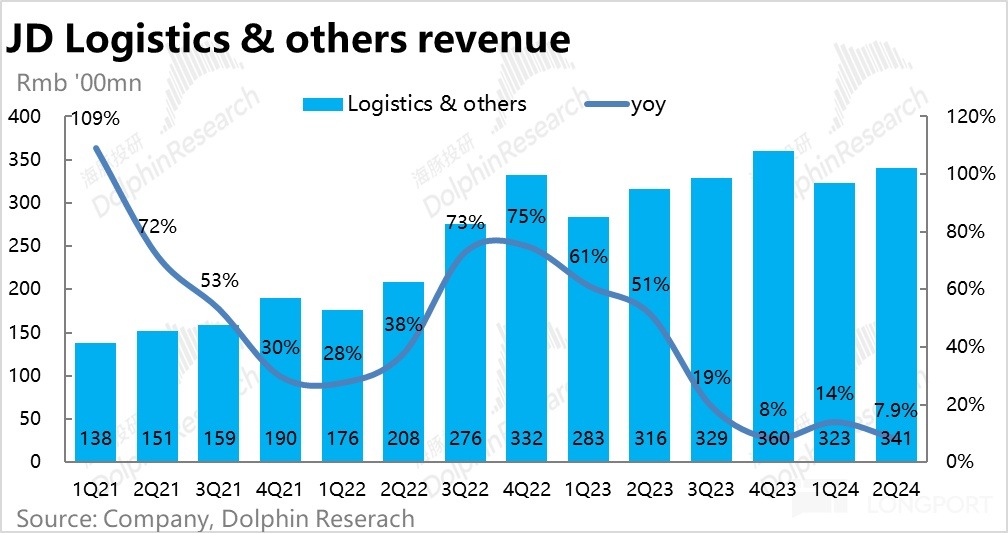

3、物流板块本季度收入增速环比降速了约 6pct 到 7.9%,下降幅度和自营零售收入基本一致。虽然增长放缓,但预期也不高,实际比预期反而稍好一点的(1%)。整体上,物流和零售业务的表现大体匹配,算上比较中性的表现。

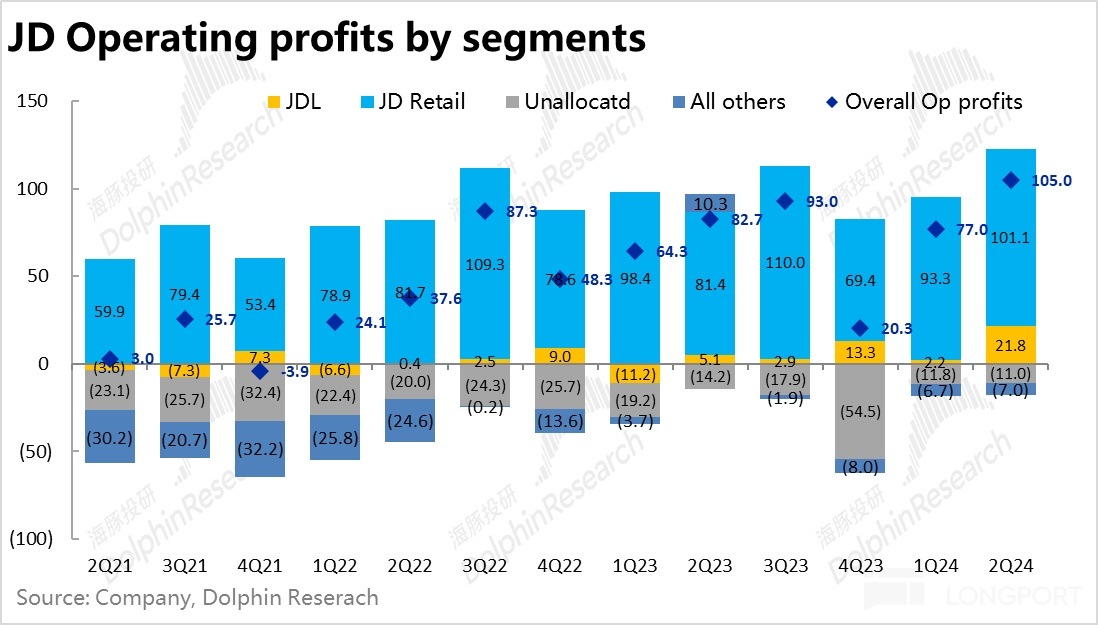

4、尽管营收角度各业务是全面的增长降速,京东本季利润层面的表现则非常亮眼,集团整体实现经营利润 105 亿,同比增长 27%,远超市预期的 87 亿。

其中,核心的京东商城经营利润 101 亿,相比去年同期增长了 24%,明显高於市场预期的 93.6 亿。由於公司先前保守的指引,只寻求能实现利润同比持平。加大营销投入、百亿补贴、降低包邮门槛等举措也不利於利润的释放。市场对商城板块的利润并不报多高的预期。

此外,京东物流虽然本季增长明显降速且略低於预期,但利润释放却非常惊人,本季实现整整 21.8 亿的经营利润,远超市场预期的 8.2 亿。经营利润率已达 4.9%,除去 20 年 2Q 因疫情影响的异常值,是历史最高水平。可以推断内部应当是采取了比较大幅度的降本或优化效率的举措。

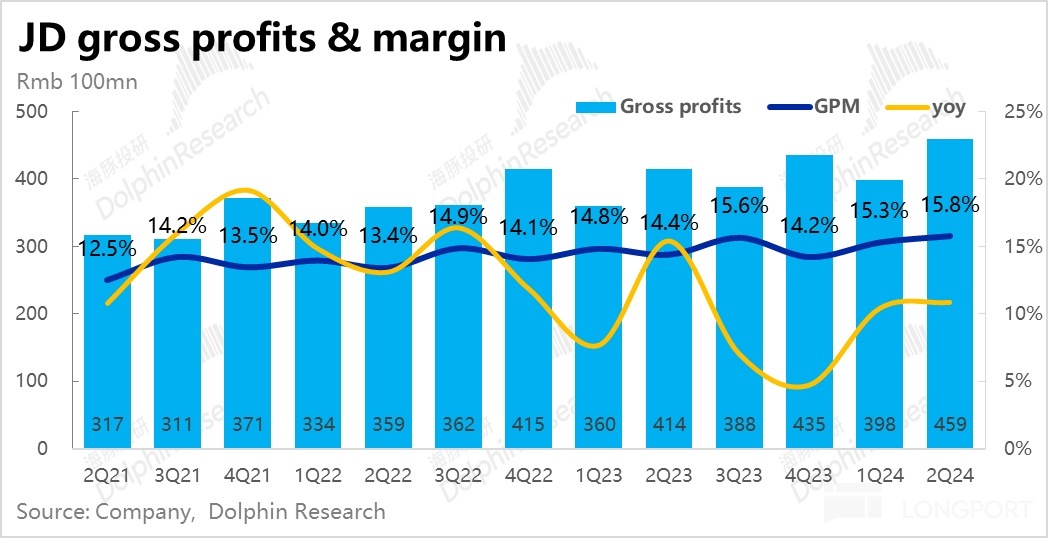

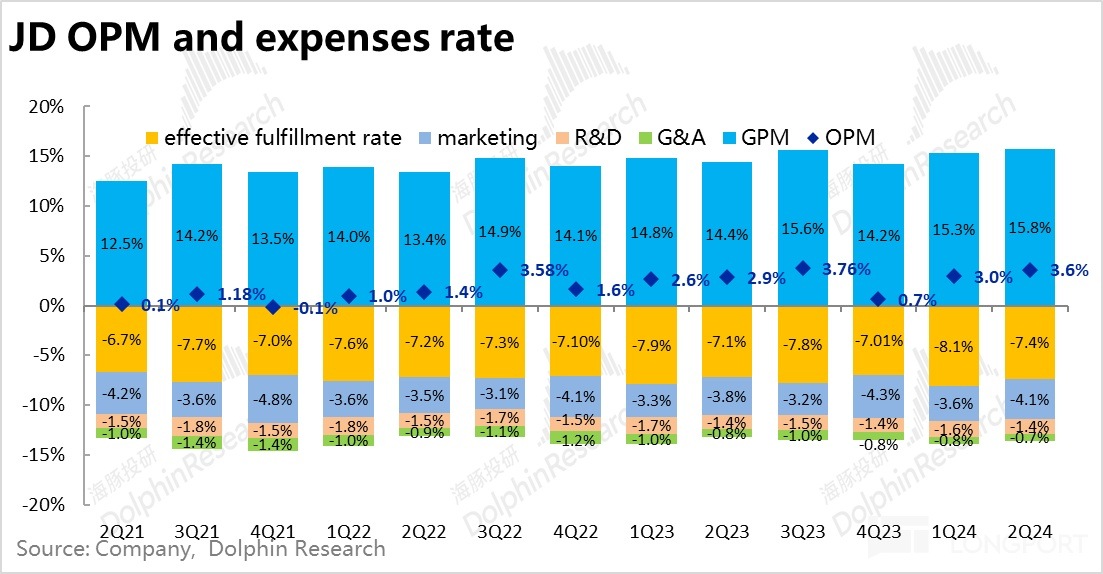

5、成本和费用角度,本季度利润超预期的最大功臣就是毛利率的提升。在营收同比增速明显降速且仅略高於 1% 的情况下,毛利润的增速不降反增到 10.9%,和收入增速间的 gap 达 9pct 以上,毛利润额比市场预期多出 20 亿,无疑是的最大功臣。

毛利率则达到 15.8%,环比继续走高 0.5pct,较去年更是提高了 1.4%。虽据公司解释,主要是公司作为最大单一零售商的优势,优化了采购流程,降低了采购成本,使得毛利提升幅度超预期。

费用层面,营销支出为 119 亿,同比增加了约 8 亿,体现品宣、补贴的力度确实有增长的,高於预期的 113 亿。研发费用仅同比略增 1 亿,管理费用更是同比下滑的。股权激励整体下滑了 30% 以上。可见京东在推广和履约等对外促进增长的投入上不含糊的同时,对内部费用上仍是相当 「吝啬」 的,降本增效本色并未改变。整体来看,公司合计经营四费总支出 354 亿,比市场预期略高 4 亿。

海豚投研观点:

整体来看,在比较弱的大环境下,京东的增长端的表现同样是相当疲软,跑输了社零。虽然据公司披露,分别有中低的 GMV 和双位数的单量增长,但却都无法反应到营收上。只赚个吆喝,却没见真金白银,有点 「白忙活」 的意味。

差别是,京东之前释放的收入和利润都是零增长的悲观预期,目前利润端有了改善。但实际上作为綫上零售商的京东此次业绩真正边际利好是:

a. 毛利率上,阿里战略性撤退自营零售后,京东这种承担库存风险的零售商,面对供货商的杀价更加凶猛,挤出来了一点毛利率;

b. 作为商流和物流双自营的綫上零售商,边角料上挤压费用的能力实际更强;

c. 根据调研,再推进家电补贴过程中,由於綫上零售普遍过程更加透明,而且京东是自营零售的情况下,所以此次毛利率超预期,海豚君也不排除,京东在促进设备更新的大政策中有一定受益。

因实际利润表现超预期,京东改口把原本收入、利润双双零增长的指引,改成了全年调整后利润指引(adj. net profit 口径)上调到了双位数增速。

但事实上,上半年已经是同比 45% 的增长,下半年是否能够更好其实要打问号。而此次由采购压价带来的毛利率超预期,以及公司电话会私下沟通中所传达的低价靠自营采购压价,说明京东的未来还是自营零售。

在目前自营零售甚至不及社零增长的情况下,海豚君仍然认为京东是大环境消费降价、行业竞争加剧中最为弱势的那个。在这种情况下,所谓的利润超预期只是短期刺激,在自营零售原地踏步的情况下,股价的支撑还是来源於股东回购。

而在回购上,京东明显动力减弱:本季度内京东累计再回购了 21 亿美金的股份,整个上半年累计回购了所有股本的 7.1%,即便剔除先前发行的 15 亿美金可转债最大约 2.9% 的摊薄,也已减少了 4.2% 的总股本。

不过有一个问题是,京东目前所剩的回购额度仅为 4 亿美金,因此若不提升额度的话,下半年将无法维持目前的回购力度,而且京东私下也表达了短期内再高强度回购,额度上也存在一定难度。

因此就京东这份财报,海豚君认为利润超预期带来的边际利好,更多是带来超悲观预期下短期的修复,而另一股价支撑—回购往后看是边际向下的,而股价的长期支撑——自营零售的成长性上,核心的带电产品即使在设备换新刺激之下仍然低迷。在出现明确的营收增长拐点之前, 长逻辑下看好京东的时刻还没有到来。

本季度财报详细解读:

一、通电产品走弱,快消和 3P 更好

1、占比最大的自营零售业务,本季实现收入 2339 亿元,同比接近零增长,虽然市场预期本就不高,仍比预期低 0.4%。相比行业整体綫上零售 2Q 环比降速 5.2%,京东自营收入增速环降 6% 以上的幅度相比行业更高。

具体来看,主要是本季通电类产品收入同比下降了 4.6% 拖累明显,虽然市场预期也是同比下滑 3.6%,实际表现仍是低於预期 1.1%。据公司解释,主要是空调和冰箱等夏季畅销家电类产品销售情况不佳。

而先前受自营改 3P 模式变更影响的一般商品零售在度过了基数期后,本季度继续保持着 8.7% 的较高增速,相比上季大体持平,略高於预期。从中可见,京东相对的侧重点更多在商超、日用和服饰美妆等高频或者需补强的品类上。

但要注意的是,降低自营免邮门槛后,自营大商超类业务本来要摸到的盈亏平衡门槛又要往后拉了。

2、平台服务收入:主要面向 3P 卖家的佣金和广告业务本季收入 234 亿元,同比增长 4%,环比有比较明显的提速(近 3pct),也好於市场预期。据公司解释,主要归功於强劲的广告收入增长(双位数增速)拉动了服务收入的增长。虽然我们无法明确其中多少增长是源自 3P 业务 GMV 的增长,多少是源自 take rate 的提升。但可以确定的是京东对 3P 业务的扶持开始获得回馈。

3.物流与其他服务:包括京东物流、达达快送的物流板块本季度收入增速同比放缓了约 6pct 到 7.9%,下降幅度和自营零售收入基本一致。虽然增长放缓,但相比预期是稍好一点的(1%)。整体上零售板块的表现相匹配,比较中性。

二、增长虽弱,利润释放却远超预期

汇总上述各项业务,本季京东实现总体营收同比增长了 1.2%到 2914 亿元,虽然绝对角度来看,仅1% 出头的增速显然是相对疲软的。但市场预期更低仅为 0.9%,因此也不算预料之外的坏消息,京东在这居民去杠杆、消费大降级的过程中大伤元气。

细看各板块的表现,

1)最核心的京东商城本季度的营收同比增长了 1.5%,环比降速 5.3pct,但比预期的 0.6% 略好;

2)京东物流(JDL)本季度的收入为 442 亿,增速环比降速 7pct 到 7.7%;

3)包括 Dada 和其他创新业务,本季收入同比大降 35%,大幅低於预期。因为达达尚未单独披露自身的业绩,我们无法进行拆分。但可以推测京东对於不盈利的边缘业务是在继续大力裁撤当中。

然而尽管营收角度各业务是全面的增长降速,利润层面京东本季的表现则非常亮眼,集团整体实现经营利润 105 亿,同比增长 27%,远超市预期的 87 亿。

分板块具体来看:

1)京东商城经营利润 101 亿,相比去年同期增长了 24%,明显高於市场预期的 93.6 亿。由於公司先前保守的指引,只求能实现利润同比持平。

京东的一系列百亿补贴、加大营销、降包邮等迎合消费降级的举措,走到现在也只是说明,1P 和 3P 之间,1P 还是京东作为綫上零售商的根本所在,3P 始终都是用来扩充商品丰富的 「补充」 角色,所谓让利不过是营销的噱头而已。

1P 充当主角的情况下,要真正大幅让利消费者并不容易,而京东能平衡的就是在 1P 模式对手逐步退出之后,它对供应商采销过程中疯狂砍价,做到了收入不下滑的同时,尽量保住自己的利润。

2) 京东物流,虽然本季增长明显降速且略不及预期,但利润释放却非常惊人,本季实现整整 21.8 亿的经营利润,远超市场预期的 8.2 亿。经营利润率已达 4.9%,除去 20 年 2Q 因疫情影响的异常值,已是历史最高。

把履约费用同比 3% 的增长视同内部物流收入的增长,收入端大幅放缓到不足 8%,很可能意味着外部物流收入增长放缓也非常明显。

再结合一些中通等快递同行在 「市占 vs 利润 「的天枰中普遍开始向利润倾斜,而物流本来是一个收入增长和成本控制双向驱动的业务,海豚君这里合理怀疑,京东物流又开始下力气做成本管控,来释放利润了。

3) 至於包含达达和创业业务的其他业务板块,虽然营收已大幅萎缩,但本季的亏损还算比预期要多仅 2 亿,达到 6.7 亿的亏损。其中达达本季仍亏损 7 亿较上季反有小幅扩大,没有明显改善迹象。

叁、压低采购价、提升毛利率是利润预期的最大功臣

那么从成本和费用的角度来看,商城和物流板块利润超预期的源头是什么?

毛利层面,在本季营收同比增速明显降速且仅略高於 1% 的情况下,毛利润的增速不降反增到 10.9%,和收入增速间的 gap 达 9pct 以上,比市场预期多出 20 亿,无疑是利润超预期的最大功臣。

毛利率则达到 15.8%,环比继续走高 0.5pct,较去年更是提高了 1.4%。虽然由於 3P 服务等高毛利收入占比的提升,毛利率本有提升的长期趋势,但实际增长幅度还是高於预期。据公司解释,主要是公司作为最大单一零售商的优势,优化了采购流程,降低了采购成本,使得毛利提升幅度超预期。

2、费用层面,营销支出为 119 亿,同比增加了约 8 亿,体现品宣、补贴的力度确实有增长的,高於预期的 113 亿。

履约费用则是同比增长了仅 3%,略高於自营零售的增速,反映出了降低包邮门槛和是单量增速>GMV 增速>收入增速的结果,但偏离幅度并不很大,在可以接受的范围内。

相对偏内部的费用中,研发费用仅同比略增 1 亿,管理费用更是同比下滑的。股权激励整体下滑了 30% 以上。可见京东在推广和履约等对外促进增长的投入上不含糊的同时,对内部费用上仍是相当 「吝啬」 的,降本增效本色并未改变。

整体来看,公司合计经营四费总支出 354 亿,比市场预期略高 4 亿。但因为毛利率提升幅度更高,使得最终经营利润还是比预期高出约 18 亿(20.7%)。

<正文完>

海豚投研过往【京东】研究:

财报分析

2024 年 5 月 16 日财报点评《缺了回购,京东还值得吗》

2024 年 5 月 16 日电话会《京东:继续专注 FMGC 和 3P 生态》

2024 年 3 月 6 日电话会《京东:24 年中高个位增长,保证利润同比不下滑》

2024 年 3 月 6 日财报点评《京东:只要分红回购多,差生也能凑合活》

2023 年 11 月 15 日财报点评《京东:烂透之后,能否涅盘重生?》

2023 年 11 月 15 日电话会《京东:也做平台和直播》

2023 年 11 月 15 日财报点评《京东:烂透之后,能否涅盘重生?》

2023 年 11 月 15 日电话会《京东:也做平台和直播》

2023 年 8 月 16 日电话会《京东:坚持供应链优势,重视 3P 业务发展》

2023 年 8 月 16 日财报点评《京东:收入向上、利润向下,百亿补贴的得与失》

2023 年 5 月 12 日电话会《京东:」 聚焦、提效、3P 卖家 「,2023 的关键词》

2023 年 5 月 11 日财报点评《「百亿补贴」 只是嘴炮?京东还在原来的坑里》

2023 年 3 月 10 日电话会《京东:从大促驱动,转向天天低价(纪要)》

2023 年 3 月 9 日财报点评《「遮羞」 套路玩腻,东哥还能让京东东山再起吗?》

深度

2023 年 4 月 14 日《刮骨疗伤,「手术台 「上的京东还有价值吗?》

2022 年 4 月 22 日《美团、京东,凭什么存量厮杀下反而出色?》

2021 年 9 月 27 日《重新认识一下那个被全网群嘲的京东》

本文的风险披露与声明:海豚投研免责声明及一般披露

内容来源:长桥海豚投研

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)