经过英伟达 Blackwell 延迟、巨头惊吓、就业滑坡、日元加息等一系列事故后,市场再仔细回看,美国经济有它自身的运转惯性,不是 “上一秒万里晴空,下一秒狂风暴雨”。

海豚君在上次的策略周报《美股连爆 “鬼故事”,下杀无底线?》中也说过,7 月的就业和失业数据因为有天气扰动,不需要过分较真。而美股的调整更像是持续上涨的背景下,各种 “鬼故事” 放在一起的借机杀估值,杀完之后大概率只要经济形式不急转直下,而是走软着陆的路径,那么降息的启动下,美股风险反而转小了。

而 7 月后续的经济数据,无论是物价、社零都在指向经济的软着陆,而不是衰退:

一、消费火车头:是放缓,不是塌方

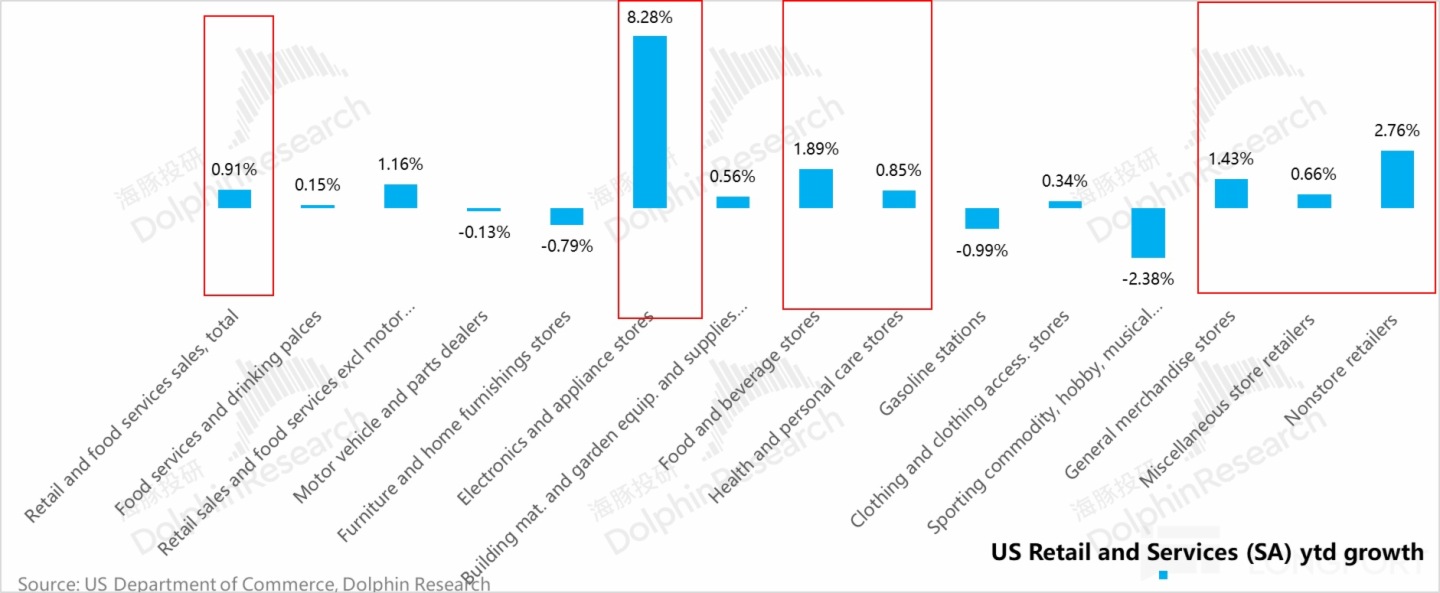

美国 6 月社零出来时,季调后月环比总数是负增长,一些人不看细分结构,就直呼美国的消费火车头歇菜了。结果 7 月就被打脸了,因为在社零中占比第一大类且月波动过山车的汽车与零部件零售环比增长又大幅度拉回来了。

不仅如此,其他可选消费如 3C、电器、建材、园艺,甚至这几个月持续低迷的餐饮都开始回归了。必选消费如食品饮料、医疗健康、日用品等这个月的增速也都在加速回归。

而如果平滑掉月份波动,看年初至今的变化,还是非常明显地呈现出刚需有韧性,而可选如汽车、家具家居、运动爱好普遍较差,而餐饮逐步走弱的趋势的消费增长放缓趋势,而不是闪崩或塌方的状态。

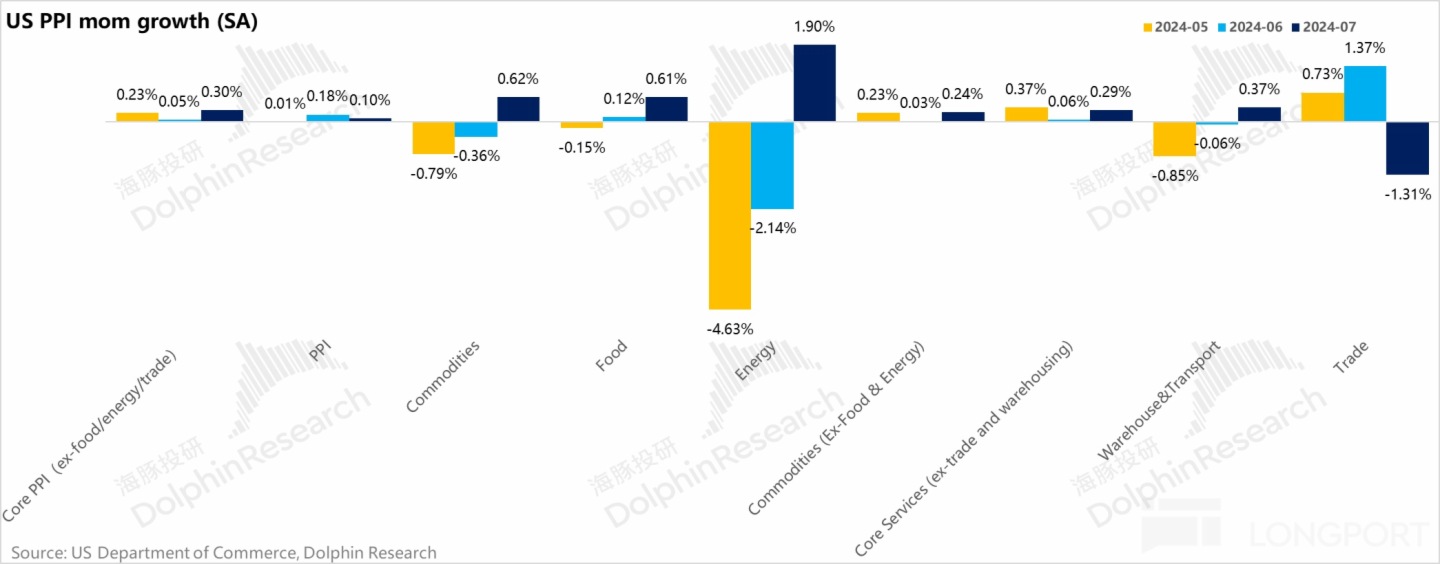

二、又来一个月的通胀 “好消息”

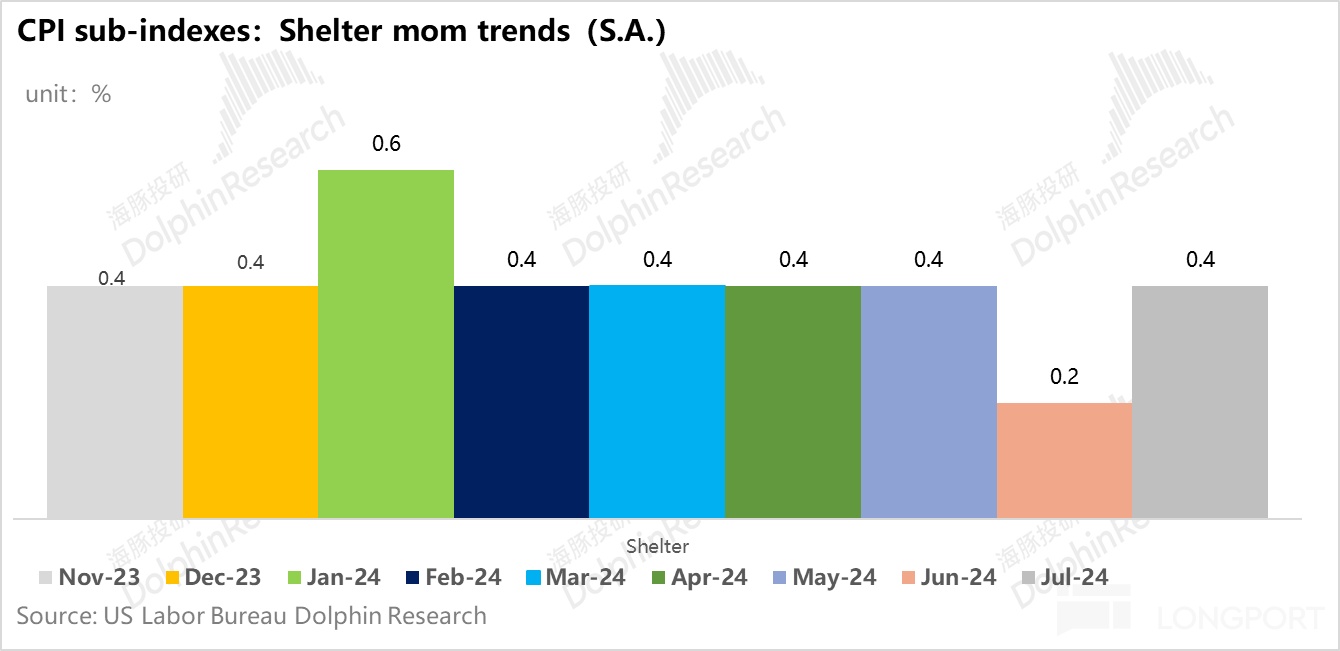

6 月的数据让人担心打通胀是否打过头了,而 7 月随着居住成本物价再次回归到了 0.4% 的月环比,并推动核心 CPI 从 0.06% 回升到了 0.17% 的安全范围内——连续三个月的 0.2% 核心物价月环比增长,应该给了美联储足够的信心去降息了。

尤其是这波 CPI 的回落看起来似乎更具持续性:除了食品和能源两大高波动类目也已泄通胀、商品物价持续负增长看起来更似通缩的情况下,核心服务(不含居住成本)也在明显回落。比如说,比较关键的医疗物价和交通物价最近三个月似乎都在环比回落的趋势上。

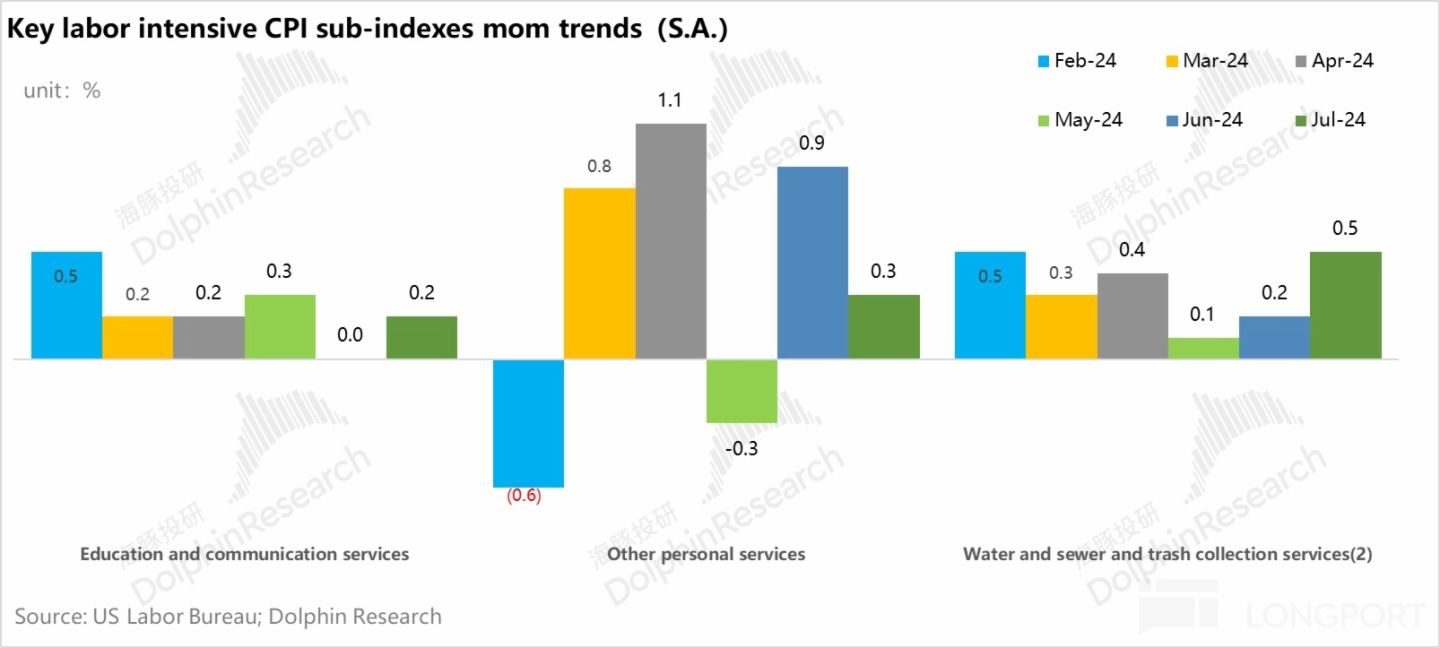

而这里相对不确定的,在海豚君看来,仍然是 “人力成本” 含量较重的一些物价板块,比如说教育、其他个人服务、垃圾清运等。

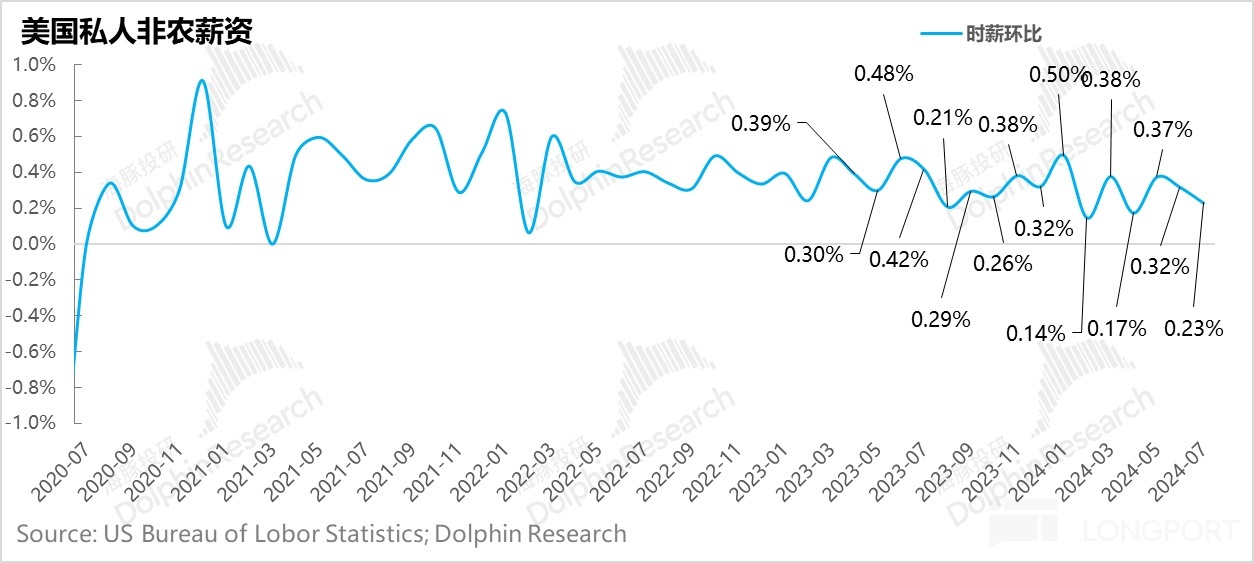

但是在目前劳动力供应新增速度较快、失业率逐步走升的情况下,薪资增速也在回归到逐步可控的范围内,7 月名义薪资增长也就 0.2%,也在月增长的安全区域内。

而整个 7 月的通胀数据放在一起,还是恰到好处的指向了接下来美国经济更像是软着陆的路径,而不是直接的衰退。

同时,再结合海豚君此次财报季所覆盖的各类交易类平台,无论是亚马逊的收入指引,Airbnb 的当季业绩和指引,甚至于 Uber 中所隐含的北美地区订单走弱,其实都在印证消费和经济增长在逐步走弱,但这些走弱在健康的居民资产负债表支撑下,更像是一个缓慢而自然的过程,而不是疾风暴雨的突然而至。

从微观实体上感受到的,也是美国经济 “软着陆”,而不是不着陆,或者是硬着陆。

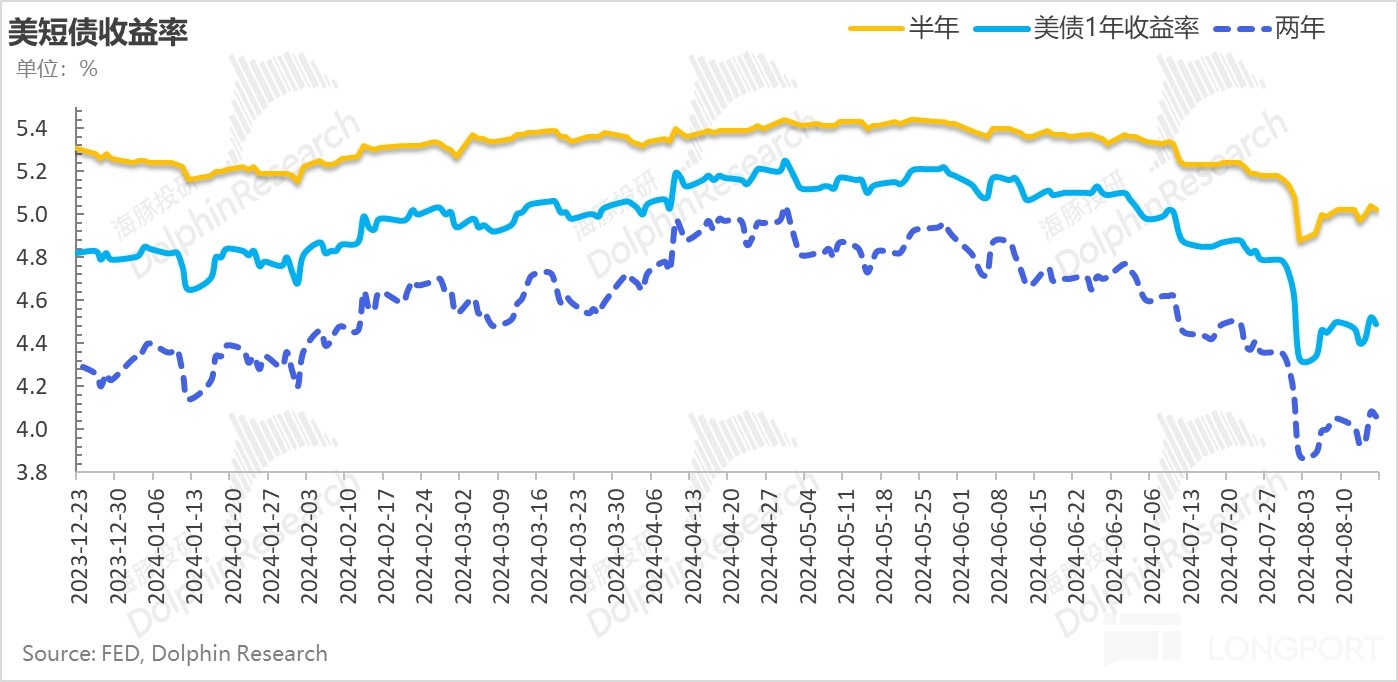

三、大调之后,中、美股各自机会如何?

而在软着陆路径下,分子端 EPS 的增速是放缓的,但分母的无风险利率预期在泄通胀和降息预期下同样下行。而经过近期的社零和物价数据之后,市场小幅上修了降息预期,目前降息预期是年内两到三次,也在基本合理的预期之内,一定程度上至少今年年内的降息也被充分交易,之前乐观预期下的高估值也有所收敛。

这种情况下,海豚君更愿意去寻找对折现系数敏感度相对较高,且分子端放缓速度又相对缓慢的刚需性资产,或者是有海外增量,或者是海外市场可以弥补北美业务放缓,对冲美元下行对自身业务带来的负面影响。

除了我们所熟悉的科技七巨头都有占比接近 50% 上下的海外业务来对冲美元走弱的汇率损失之外,一些质地更好的垂类小巨头,比如说此次财报季中表现优异的 Uber,有海外业务,且海外业务成长性还不错,除了对冲掉北美业务的走弱,还把整体业务的成长性拉了起来,而且目前的投入看起来也不像美股巨头们那么大。

而中概在此次美股的降息预期交易中,受益并不明显,但海豚君认为,接下来美元降息启动之后,可以小幅打开人民币的降息空间,从而有助于缓解当下实际借贷成本太高,从而有助于缓解经济太弱的预期。

再加上下半年,政府财政开支力度有希望跟上来,在经济不进一步下滑,而财报季利空逐步释放的情况下,中概借助外围的美元降息,短期反而可能有回血的机会。

这种情况下,海豚君把之前砍掉的仓位开始陆续加回来。

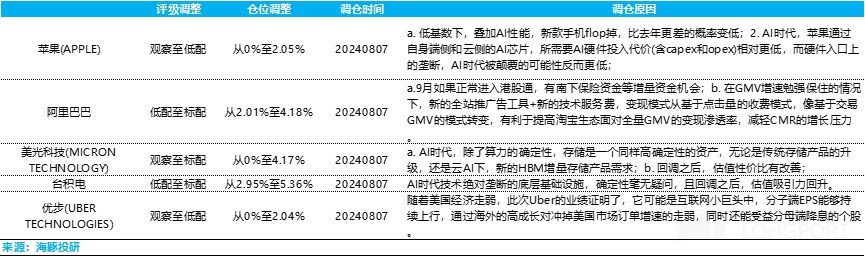

四、组合调仓与收益

随着美股财报季结束,由日元加息为导火索引发的美股杀估值告一段落,海豚君把 7 月砍掉的仓位,基于个股业绩的确定性和向上弹性,小幅加仓了一部分。

海豚君基于财报季的表现,和业绩路径的确定性,以及估值性价比,还是优先选择了 AI 中的高端晶圆制造和闪存赛道,而对于英伟达,海豚君恐高,且波动性太大,海豚君还是以观察为主。

科技巨头中只谨慎的选择了苹果,海豚君认为它是属于硬件修复确定性比较强,而且 AI 时代投入代价相对较低,但结果的确定性又相对较高的。

首批挑出的个股,以及加仓原因如下:

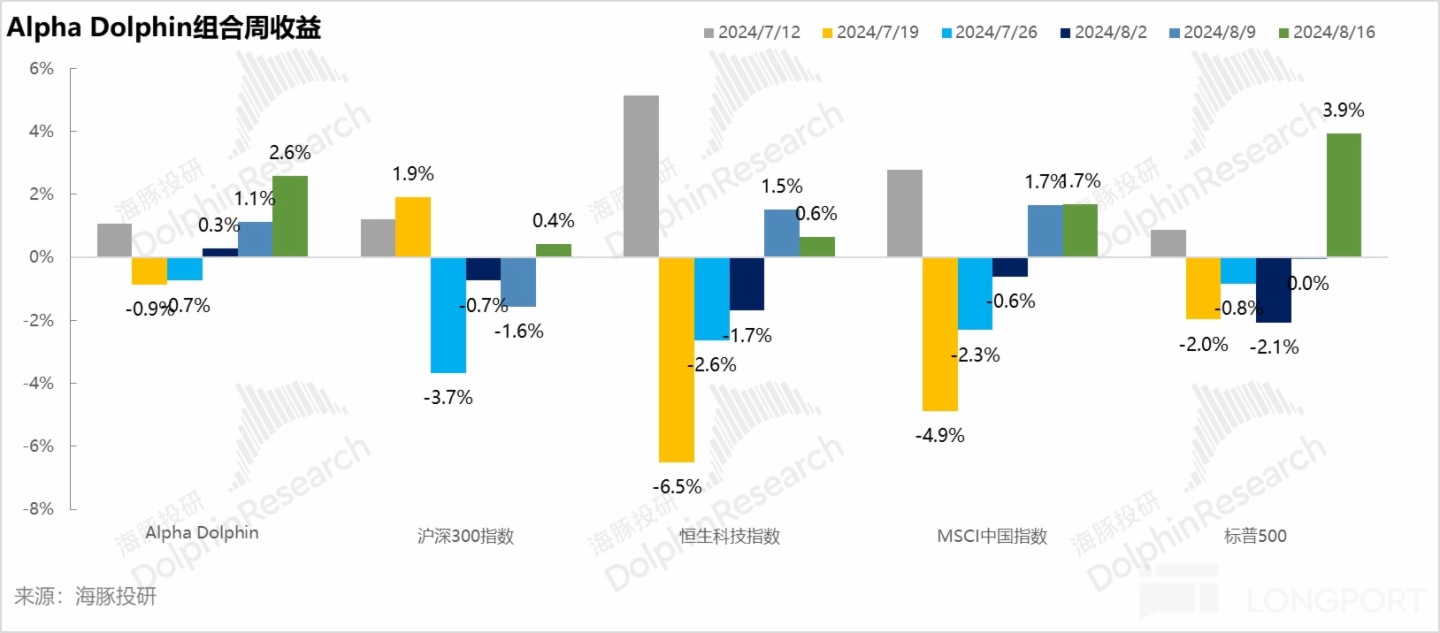

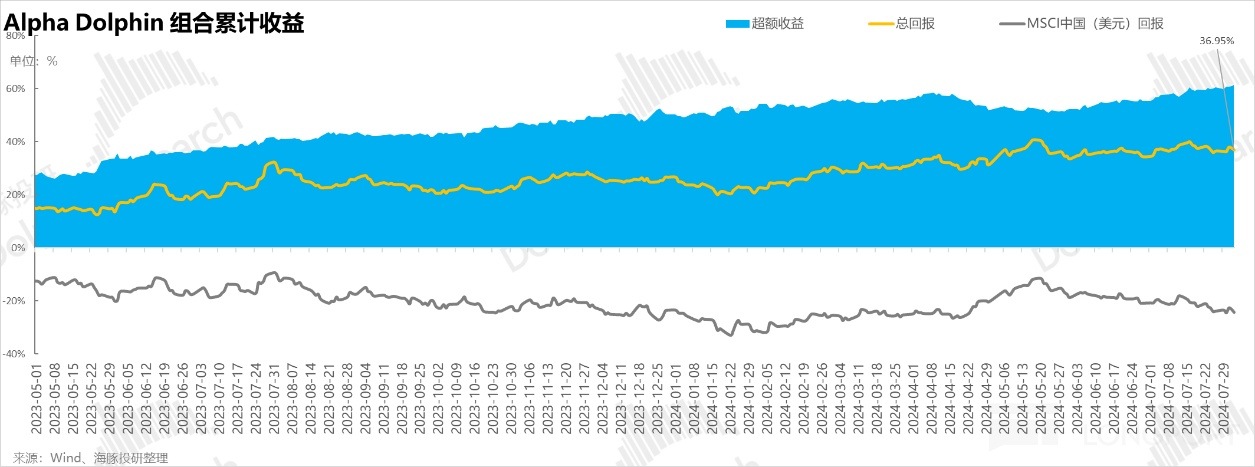

上周结束,组合收益上行 2.6%, 跑赢中国资产指数——MSCI 中国(+1.7%)、恒生科技指数(+0.6%)以及沪深 300(+0.4%),但跑输标普 500(+3.9%)。

自组合开始测试到上周末,组合绝对收益是 42%,与 MSCI 中国相比的超额收益是 64%。从资产净值角度来看,海豚君初始虚拟资产 1 亿美金,目前回升到 1.44 亿美金。

五、个股盈亏贡献

日元加息风险平息,财报季雷声结束,而经过近期的 CPI 和社零数据,美国经济看起来还是走在软着陆的道路上,美股交易回归正常,而软着陆的降息预期 + 美元走弱,仍然是有益于海外业务占比较高的公司,交易再次回归到科技巨头上。

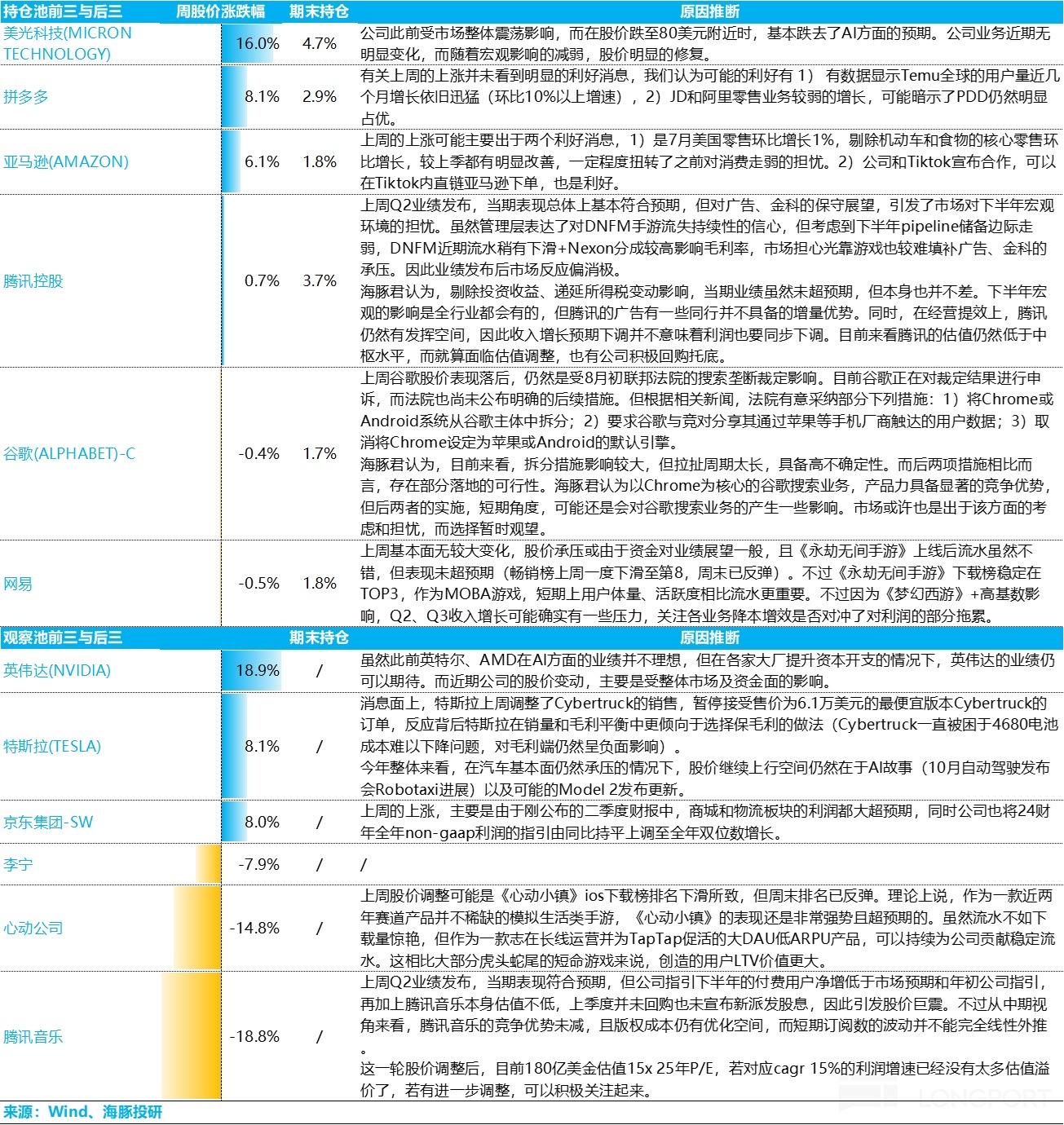

上周海豚君所所关注的股票池涨跌幅较大的个股,海豚君解释如下:

六、组合资产分布

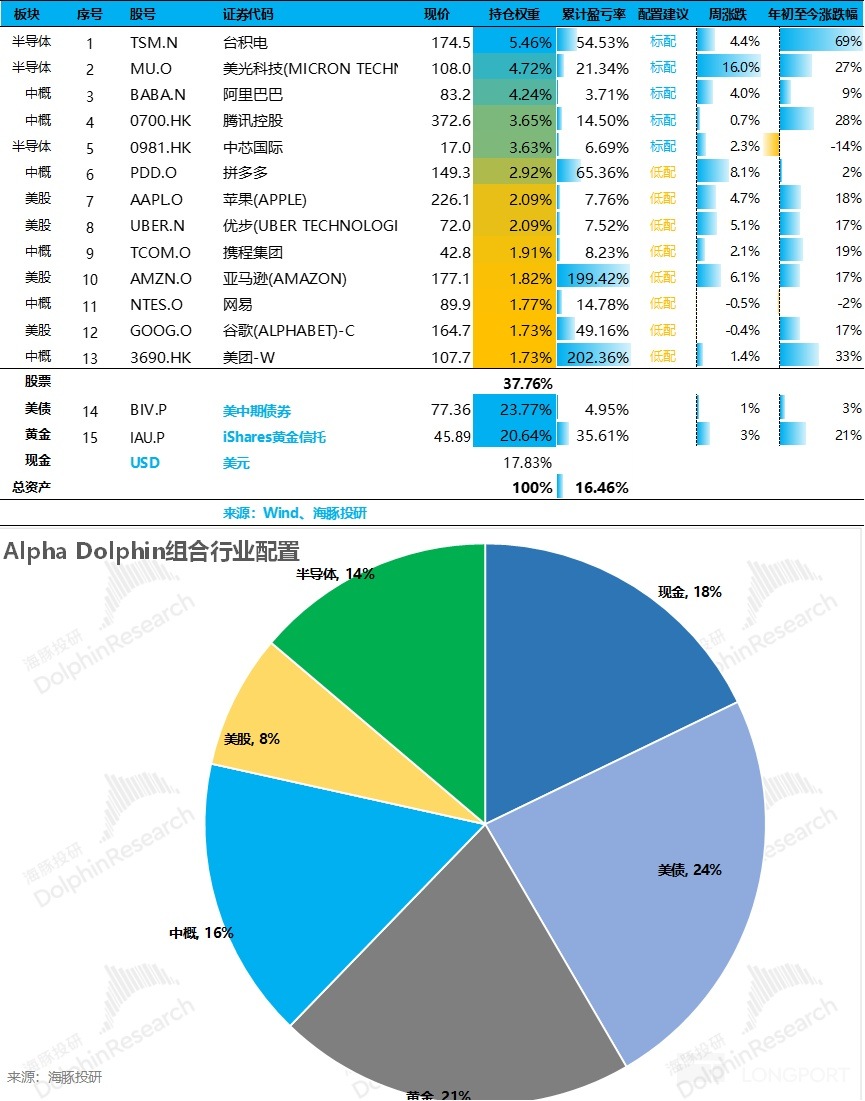

Alpha Dolphin 虚拟组合共计持仓 13 只个股与权益型 ETF,其中标配 5 只,8 只权益资产为低配。其余分布在了黄金、美债和美元现金上。截至上周末,Alpha Dolphin 资产配置分配和权益资产持仓权重如下:

七、本周重点事件:

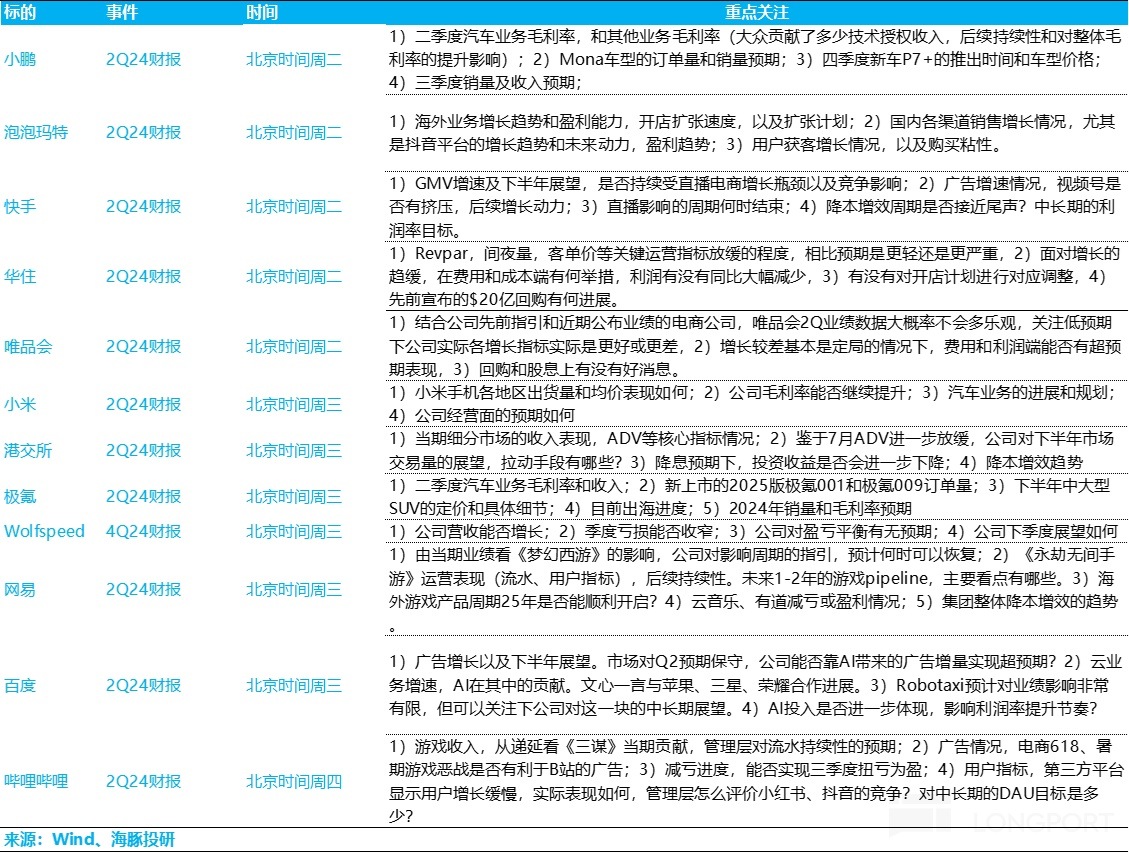

美股财报季彻底结束,而中概中阿里、腾讯也也已经放榜(or 放雷)。本周中国资产进入垂类小巨头们的放榜时刻。其中用海外市场活出新天地的跑跑玛特、用新游吊回一线生机的 B 站、用汽车开辟出第二战线的小米,可以重点关注一下。

其他如快手、百度、华住、唯品等,只要不暴雷,就谢天谢地了。新能车行业上的小鹏、极氪,还是观察为主,来尝试理解下半年竞争的恶劣程度。

对于这些公司的关注重点,海豚君梳理如下:

届时,海豚君会第一时间在 LongPort 站内发布业绩速读、深度解读、关键数据的拆分更新,以及电话会纪要,请备好 APP,设置好提醒,第一时间获得海豚君的业绩季分析,海豚投研网页链接请点击此处(here)。

<正文完>

本文的风险披露与声明:海豚投研免责声明及一般披露

近期海豚投研组合周报的文章请参考:

《美股连爆 “鬼故事”,下杀无底线?》

《经济、消费都挺好,美联储真会 9 月降息、连降三次?》

《美国 “灿烂” 小盘股有经济基本面滋润吗?》

《美股软着陆=巨头硬控 + 小散四散? 》

《美国消费火车头泄了,还能交易软着陆吗?》

《泄气的社零、软着陆的经济,会拖累中国资产?》

《美国财政花钱 “不把门”,交易降息还得留心眼》

《美股降息预期杀出 “回马枪”,这次靠谱吗?》

《港股突然变脸,是逃是接?》

《美国经济 “金融化”,耶伦、鲍威尔成美股门神?》

《美股中概同时回调,谁是机会?》

《美国的 2024,不是软着陆还是不着陆》

《能赚更能花,美国居民消费为何这么猛》

《指望美股大调上车?希望不大》

《美国通胀低烧不退,中概还能追涨吗?》

《不敢追涨科技七姐妹?中概意外沾光了》

《企业接力居民撑经济,美国降息不会快》

《巨头滞涨,中概扬眉,回光返照还是风格切换》

《2024 年,美国 经济不着陆?》

《又到关键时刻!鲍威尔会给败家的耶伦兜底吗?》

《又见泥沙齐下,还有多少信仰能够经受考验?》

《刹不住的赤字,撑起美股体面》

《2024 美国:经济好、降息快?想太美了,会吃亏》

《2023 年美国自杀式重生》

《高息浇不灭消费,美国是真旺,还是虚火?》

《美联储紧缩下半场,股债一个都逃不过!》

《这样最接地气,海豚投资组合开跑了》

内容来源:长桥海豚投研

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)