8月22日,在港上市的医药外包概念股迎来普跌,康龙化成(03759.HK)、凯莱英(06821.HK)等个股遭遇下挫,泰格医药(03347.HK)跌逾5%。更关键的是,行业龙头药明生物(02269.HK)放量跳空大跌了8.45%,创2017年8月以来新低,仅在2024年就累跌近65%,相当惨烈。

从消息面来看,药明生物今天的大跌和最新公布的业绩有关。

中期营收录得微增,利润出现大幅下滑

8月21日的中报显示,2024年上半年,药明生物的营收同比微增1.0%至85.74亿元(人民币,下同)。

药明生物称,营收维持稳定有如下原因:1)执行“跟随并赢得分子”战略,领先的技术平台、行业最佳的项目交付时间及优秀的项目执行过往记录;2)扩大为生物药行业提供服务的范围、快速发展的技术平台(包括ADCs及双特异性抗体);特别注意到非新冠收益有显著增长。

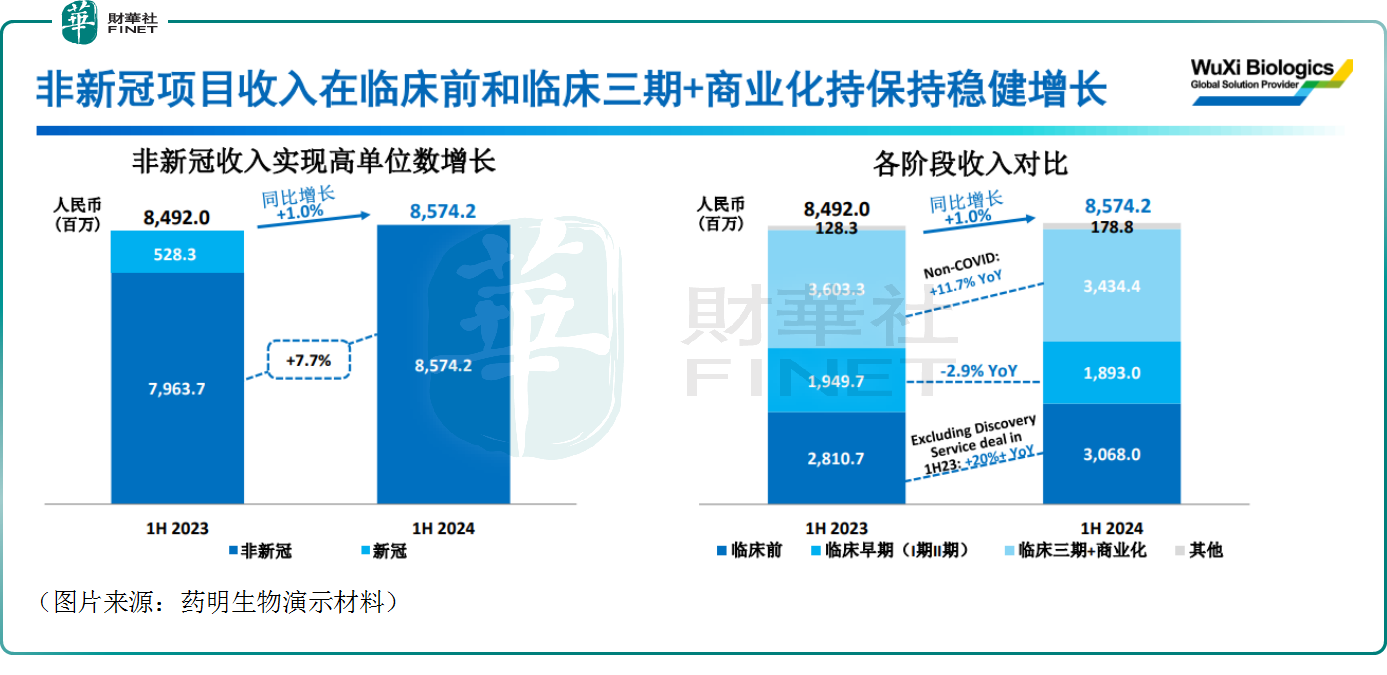

值得一提的是,上半年,仅计算非新冠收入则同比增加7.7%,新冠相关收入降至0,见下图。这也就是说,剔除掉新冠因素的影响,今年上半年药明生物收入端的增速表现要好一些,但依然大幅不及前些年的表现,

在利润端,2024年上半年,归母净利润同比下降33.9%至14.99亿元;经调整归母净利润同比下降20.7%至22.50亿元;每股基本盈利为0.37元,同比减少32.7%。董事会决定不派发中期股息。

关于利润端的下滑,药明生物则表示有如下一些原因:一是公司持续投资其区域布局,销售、营销及行政开支增加。数据亦显示,上半年的销售及营销开支同比暴增111.7%至2.23亿元,行政费用同比扩大13.7%至7.73亿元,研发费用则同比微增0.8%至3.44亿元。

二是药明合联(02268.HK)作为主板独立上市公司,其销售、营销及行政开支增加;三是录得净外汇亏损。

上半年北美表现亮眼,一半新签项目来自美国

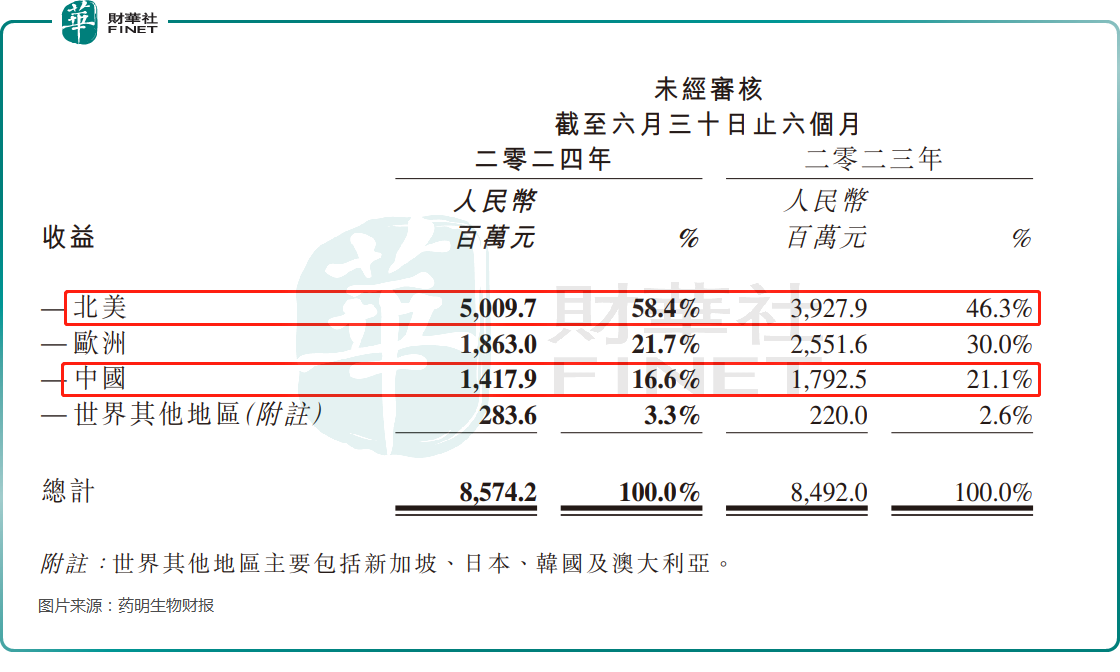

值得注意的是,分区域来看上半年的收入结构,虽然受到《生物安全法案》立法进程的扰动,但是上半年北美市场的收入达50.10亿元,同比增长27.5%,占营收的比重增加至58.4%,表现亮眼。

药明生物表示,随着全球融资逐步恢复,今年上半年新签61个项目(去年同期是46个),彰显公司业务韧性及保持增长的能力。其中,约一半新签项目来自美国。

另外,欧洲及中国市场的收入出现下降,其中中国市场的收入为14.18亿元,同比下降20.9%,占营收的比重降至了16.6%。

据悉,中国市场收入同比下降主要是由于国内融资环境欠佳。中国客户的项目授权给海外客户后,该类项目收入将从中国区域收入计入海外地区收入。刨除这个原因,中国地区收入同比下降约为10%。

未完成订单处于历史高位,未来业绩有保障?

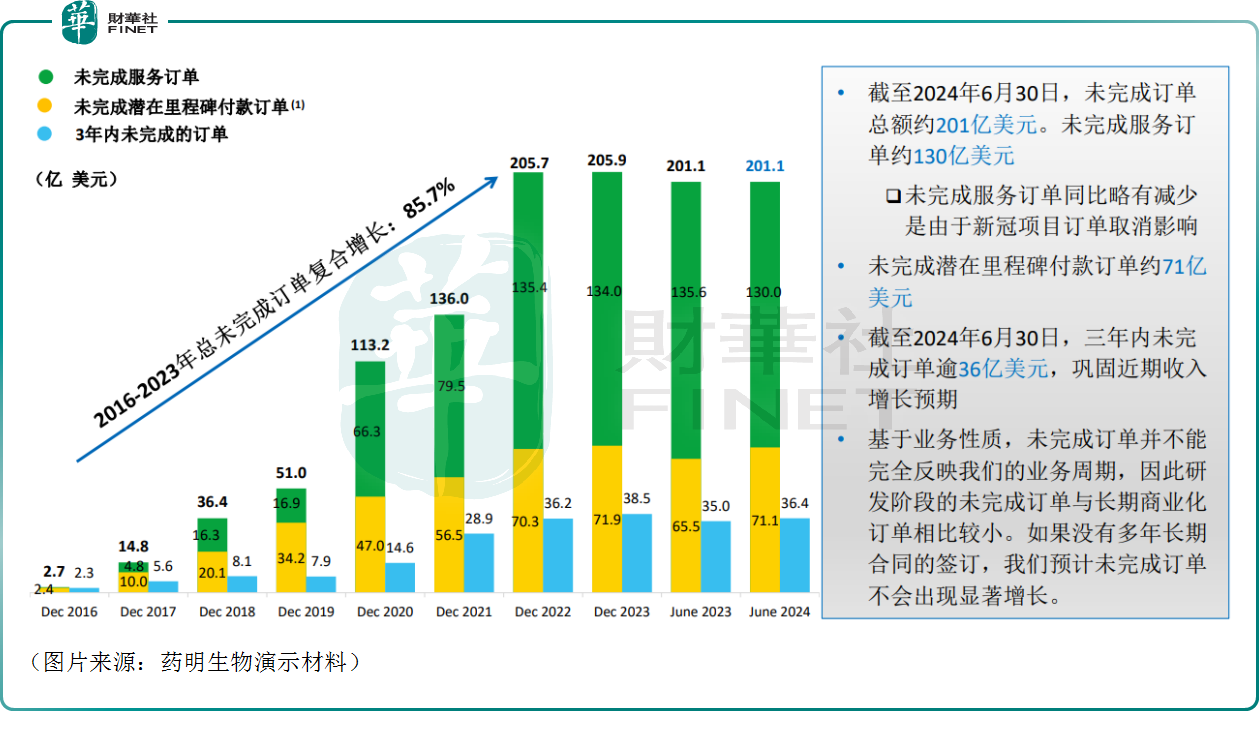

药明生物还披露,截至2024年6月30日,公司未完成订单总量达201.05亿美元,包括未完成服务订单130亿美元以及未完成潜在里程碑付款订单71.05亿美元,同时三年内未完成订单总额达36.42亿美元。

不难发现,自2022年以来,药明生物的未完成订单总额不仅没有增长,反而有微幅下滑。药明生物指出,如果没有多年长期合同的签订,预计未完成订单不会出现显著增长。

从现状来看,药明生物的未完成订单仍处于历史高位,有望推动未来收入增长。不过,药明生物亦指出,未完成潜在里程碑付款订单需要更长时间才能在开发的各个不同阶段实现收费,同时也受制于项目成功率及项目进展等本公司可能无法完全控制的因素的影响。

药明生物还在材料中表示,尽管面临外部挑战,公司对R/D/M在下半年增长以及毛利率提升保持谨慎乐观,维持2024全年指引不变。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)