美國大選

8月16日,美國民主黨總統候選人哈里斯公佈了她的「百日計劃」,主要涵蓋控制物價、經濟型住房 、醫保負擔減免、稅收等方面。哈里斯的政策主張與克林頓的「第三道路」有諸多類似之處,理想情況下,「哈里斯交易」的主題是去通脹與財政再平衡,恰好是「特朗普交易」再通脹的鏡像。

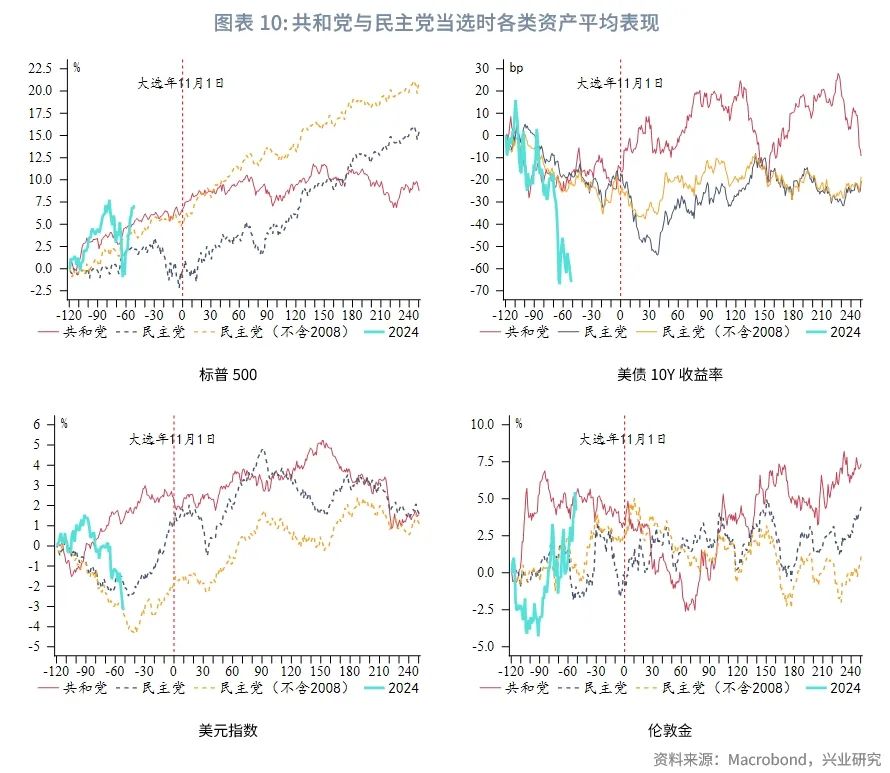

當前哈里斯與特朗普民調膠著,尤其在搖擺州哈里斯依然相對落後,還有待進一步觀察選舉形勢。但通過分析大選前後的金融資產歷史表現,當前的市場表現更符合哈里斯當選情景。歷史上民主黨當選時,(1)大選前美債收益率通常有較明顯下行,大選後收益率先下後上,總體弱於共和黨當選。(2)大選前美元指數會有明顯走弱,隨著大選臨近逐漸回升,大選後震蕩走高。(3)大選前倫敦金衝高,大選後倫敦金偏強震蕩。(4)大選前1個月左右美股有較明顯回調,大選後美股先跌後漲。

一、哈里斯公佈「百日計劃」

8月16日,美國民主黨總統候選人哈里斯公佈了她的「百日計劃」,這也是哈里斯接棒拜登參選後首次較為詳細地論述其政策主張。「百日計劃」主要涵蓋控制物價、經濟型住房 、醫保負擔減免、稅收等方面。在8月20日的民主黨大會上公佈的綱領主要内容與「百日計劃」基本一致,細節方面補充了提高企業稅率的具體水平。

控制日用品、食品價格

哈里斯稱她將公佈美國史上第一個日用品哄擡物價禁令,聯邦貿易委員會(Federal Trade Commission,FTC)將對日用品供應鏈「過度的(excessive)」價格上漲實施罰款。不過哈里斯和她的競選團隊沒有透露如何定義「哄擡物價」、「超額利潤」等技術細節,也不確定是否需要國會立法支持。

經濟型(Affordable)住房

為所有符合條件的首次購房者提供2.5萬美元現金補貼,預計將有400多萬首次購房者獲益。

設立400億美元的聯邦基金支持解決本地住房問題。地方政府在修建經濟型住房時可以獲得該基金的支持。

地產開發商建設「入門級住房(starter homes)」或經濟型住房均可以獲得稅收減免。但目前仍缺少技術細節。

降低租金。設想的舉措包括限制資本大量購買商業住房擡高租金,阻止企業房東通過定價工具串謀哄擡租金。

簡化新建住房、公共交通改造等的審批程序。

(作者注:上述政策涉及聯邦政府財政預算,需要得到國會立法支持。)

醫保負擔減免

哈里斯重申將貫徹拜登《通脹減輕法案》的條款,維持每人每年自費藥品支出上限2000美元。此外,哈里斯還提議減輕醫療債務,對於聯邦和州的醫保賬單予以減免。

稅收

每個家庭在新生兒出生當年可以獲得6000美元的稅收減免。

將企業稅率由當前的21%提高至28%。跨國企業海外利潤收入最低稅率由15%提高至21%。

億萬富翁(billionaire)需要繳納最低25%的所得稅,在未來10年增加5000億美元的稅收。

對於股票回購收益徵收4%的所得稅。

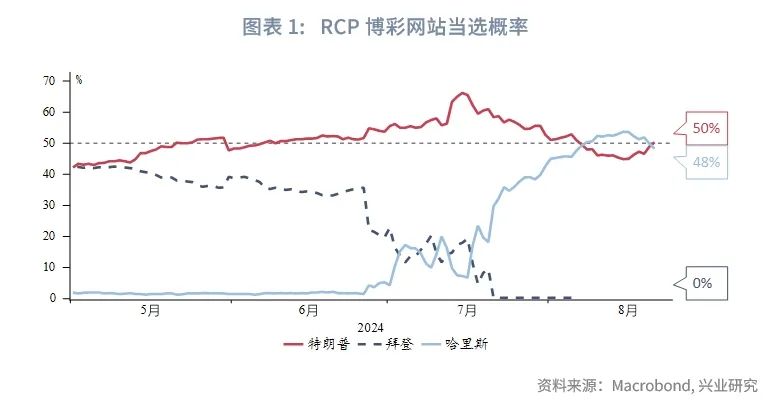

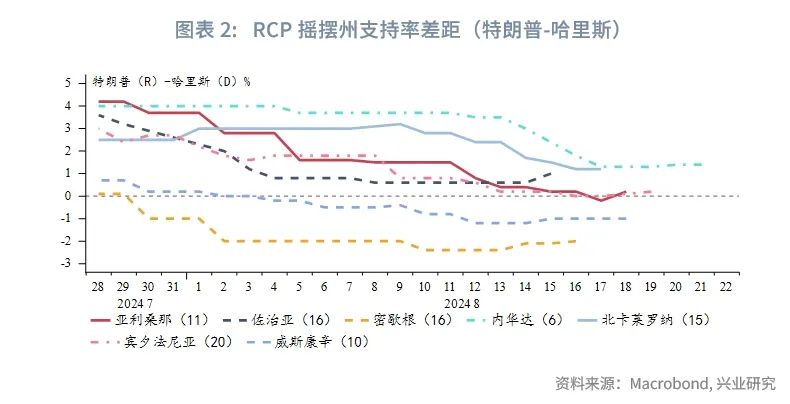

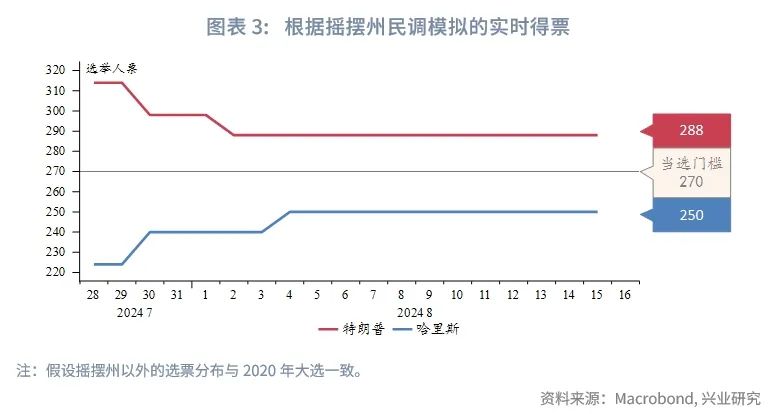

哈里斯的「百日計劃」旨在從大企業和超級富豪獲得更高稅收,用於改善美國中產階級和低收入群體的生活境遇,縮小當前美國社會的貧富兩級分化。哈里斯相對年輕、有色族裔、左翼進步的政治形象吸引了部分中間選民。目前博彩網站的哈里斯當選概率與特朗普旗鼓相當,遠超此前拜登的表現。在搖擺州哈里斯與特朗普的差距也持續縮小。假設2020年大選搖擺州以外的選票歸屬沒有變化,同時根據2020年人口普查後的選舉人票數調整,搖擺州以外的選票共和黨增加3票,民主黨減少3票。以最新搖擺州民調支持率模擬選票歸屬,特朗普依然佔據先機,不過優勢在逐漸減弱。

二、重走克林頓「第三條道路」?

哈里斯的政策並非無源之水,無本之木,而是源自自由主義中間派的「第三條道路(Third Way)」。所謂「第三條道路」,是介於自由放任資本主義和傳統社會主義中間的政治經濟理念,發端於英國,是社會民主主義的一個流派。目前在英國執政的工黨也奉行這一主張。在美國,「第三條道路」被民主黨建制派和進步派廣泛接納,民主黨總統克林頓也曾高舉「第三條道路」的大旗並成功當選和連任。

哈里斯當前提出的政策與克林頓時期的政策主張有頗多類似之處,尤其是在住房和稅收領域。在1992年大選時,美國中產階級和低收入群體也面臨嚴重的「住房危機」,克林頓在競選中和就任後也將住房問題作為重要的政策抓手之一,推出一系列經濟型住房政策。同時為了平衡財政收支和赢得中下層選民支持,克林頓剛上任便利用民主黨控制國會兩院的契機通過了加稅法案。具體政策包括:

住房稅收減免。在計算個人所得稅時,住房抵押貸款的利息支出從住房所有人收入中扣除,即降低稅基。投資租賃住房的房屋所有人同樣可以獲得稅收減免。

興建經濟型住房。由住房和城市發展部(Department of Housing and Urban Development,HUD)直接投資興建經濟型住房,或是給予租賃住房建設補貼。

提高企業所得稅稅率和高收入群體個人所得稅稅率。企業所得稅封頂稅率由34%提高至38%,並增加了稅檔。個人所得稅封頂稅率由31%提高至39.6%,並增加了稅檔。

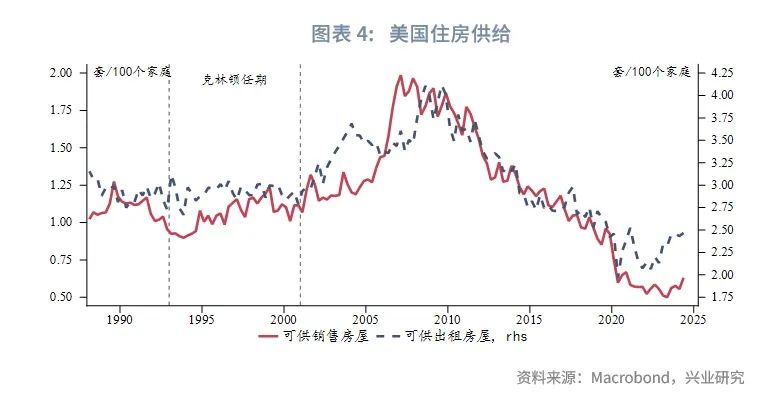

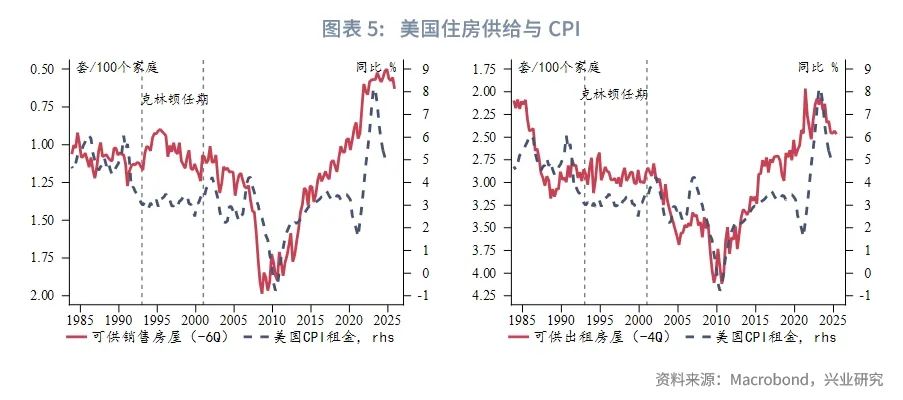

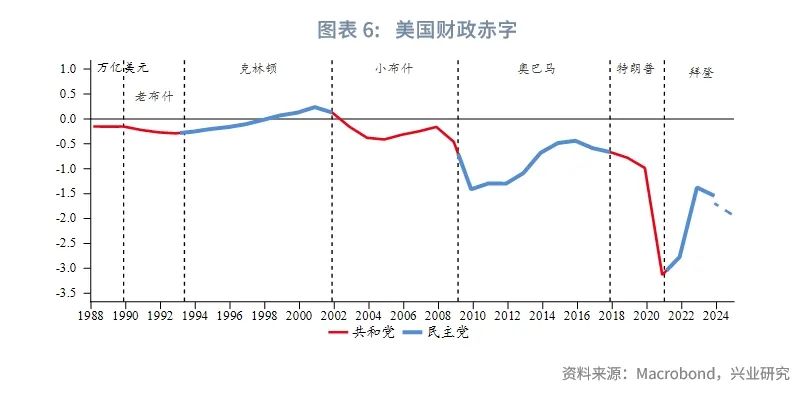

從實際政策效果看,以每100個家庭的可供銷售、可供出租房屋數量衡量,克林頓任内的住房供給較其上任前有所改善。同時住房供給增加也使得其任内的CPI租金增速水平較為穩定。當前住房供給水平偏低是住房通脹保持粘性的根本原因。同時,得益於加稅政策,克林頓任内實現了財政收支再平衡,甚至一度實現財政盈餘。

哈里斯或許希望效仿克林頓,在不大幅增加聯邦財政負擔的情況下進行住房市場的「供給側改革」。但這就要求民主黨能夠控制國會兩院,從而推翻特朗普的減稅法案,推出新的加稅法案。從目前的民調看,在國會議員選舉中兩黨差距不大,民主黨略處於下風。即便哈里斯當選,若民主黨不能控制國會兩院,其政策落地也會面臨巨大阻礙。

三、「哈里斯交易」

由於缺少可比的歷史樣本,哈里斯當選後的金融市場交易主題難以預料。我們主要參考克林頓時期和民主黨當選作為參考。

克林頓的經濟政策幕僚勸說其加稅的一個重要理由是減小財政赤字有助於降低美元利率、減輕美國政府利息負擔。從實際效果看,隨著財政再平衡,美國通脹趨於平穩,美債收益率也出現了明顯下行。理想情況下,「哈里斯交易」的主題是去通脹,恰好是「特朗普交易」再通脹的鏡像。不過當前美國財政赤字率明顯高於1992年,並且能否通過加稅法案也存在很大不確定性,要實現財政再平衡並非易事。

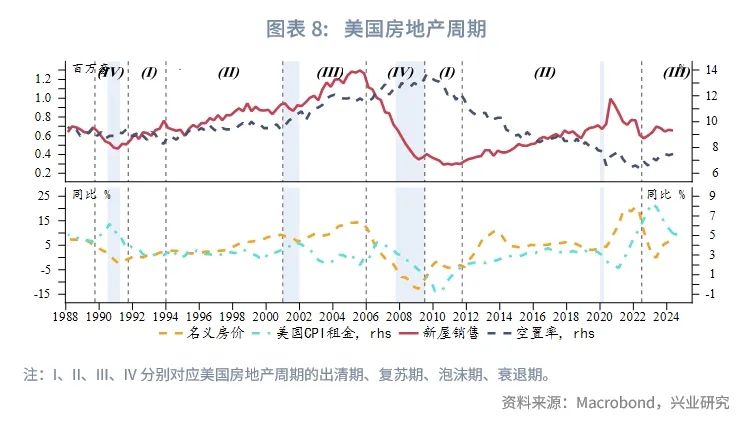

另外,當前和90年代所處的房地產周期階段也有較大差異。90年代主要處於房地產周期的出清期和復蘇期,房價增速相對較低,CPI租金增速平穩。在進入2000年後的泡沫期後,至次貸危機爆發前,房價增速明顯加快,同時CPI租金的波動也明顯加大。2022年後,美國房地產周期再次進入泡沫期,儘管疫情後的天量財政刺激提前釋放了相當一部分購房需求,但當前房價仍有較強韌性,很可能託底CPI租金增速。若按哈里斯設想增加住房供給,本質是進一步加大在房地產市場的投資,或許會加速美國房地產市場泡沫化。如何保證供需都精準匹配「經濟型」或「剛需」也是一大技術性難題。

最後,從金融市場「大選效應」而言,我們主要分析總統能否連任和兩黨當選的不同影響。

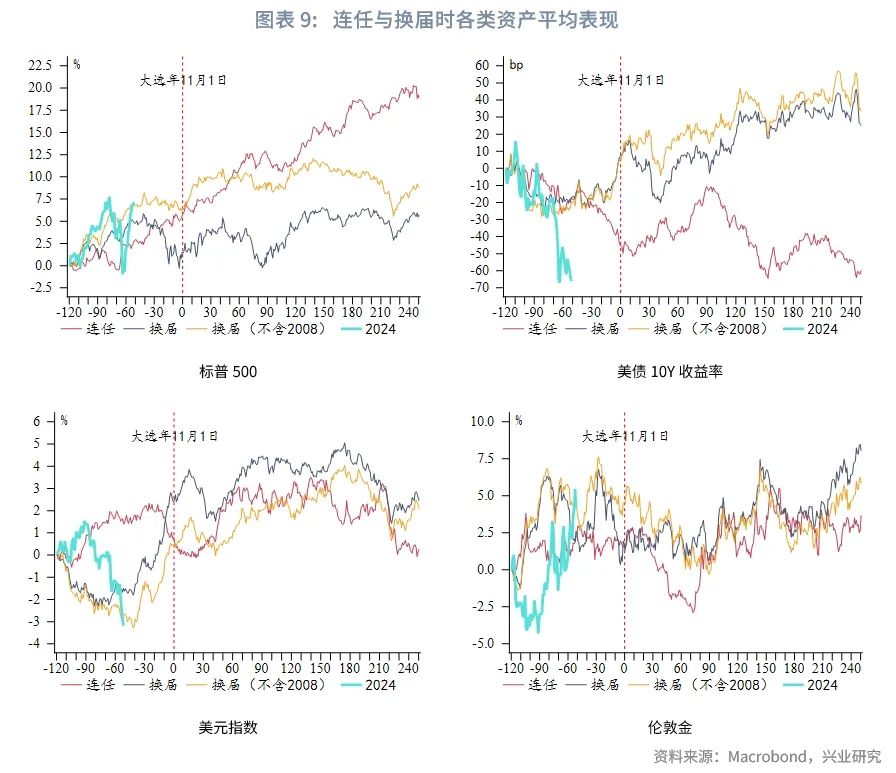

此處「連任」限定為同一政黨連續執政,而不考慮總統本人是否連任。例如2024年大選,民主黨候選人由拜登更換為哈里斯,如若哈里斯當選,依然視為民主黨「連任」。「換屆」則指現任總統所在黨派敗選,出現執政黨更替。對比連任和換屆的情境,金融資產表現存在一定差異,具體而言:

連任情景下,大選前後標普500均傾向於上漲,但在大選前半年中有較明顯調整。換屆情景下,大選前一個月左右標普500會出現較為明顯的下跌,大選後恢復上漲。

連任情景下,大選前美債收益率傾向於下行,而在大選後出現短期反彈。換屆情景下,美債收益率在大選前後都更傾向於上行。

連任情景下,美元指數在大選前總體走強,但在臨近大選的前後1個月走弱,隨後逐漸轉強。換屆情景下,美元指數在大選前先弱後強,大選後震蕩走強。

連任情景下,大選前倫敦金走平,大選後短期回落。換屆情景下,大選前倫敦金衝高,大選後偏強震蕩。

共和黨或民主黨候選人當選的情況,不區分是否連任,金融資產的表現同樣存在差異,具體而言:

共和黨當選時,大選前後美股均傾向於上漲。民主黨當選時,大選前1個月左右美股有較明顯回調,大選後美股先跌後漲。

共和黨當選時,大選前美債收益率橫盤震蕩,大選後美債收益率上行更加顯著。民主黨當選時,大選前收益率有較明顯下行,大選後收益率先下後上,總體弱於共和黨當選。

共和黨當選時,大選前美元指數趨於走強,大選後美元指數短暫震蕩後延續走強。民主黨當選時,大選前美元指數會有明顯走弱,隨著大選臨近逐漸回升,大選後震蕩走高。

共和黨當選時,大選前倫敦金橫盤,大選後黃金走低。民主黨當選時,大選前倫敦金衝高,大選後倫敦金偏強震蕩。

綜合上述大選年的金融資產表現規律和2024年的金融市場表現,目前更符合民主黨獲得連任的情況,即哈里斯當選。

文章來源:興業研究宏觀公眾號

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)