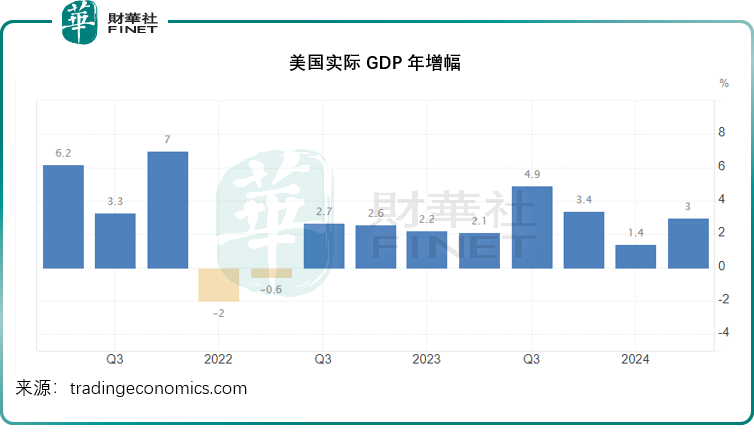

美国刚刚更新了季度实际国内生产总值(GDP)增幅数据。

数据显示,2024年第2季的实际GDP年增幅为3.0%,高于最初预测的2.8%,也高于第1季的1.4%。增幅有所上升,主要因为消费者支出增加2.9%(高于第1季的1.5%)、私人库存投资增加7.5%(之前为4.4%),以及非住宅固定投资(增长4.6%,高于之前的4.4%),抵消了进口上升的影响。

在美联储的高利率政策下,美国2024年第2季经济数据保持强劲增长,让市场对于经济前景信心提高,这推动了道琼斯工业平均指数上涨,有意思的是,同日标普500指数平收,而纳斯达克指数甚至微跌0.23%。

美股指数出现分歧的原因

造成美股表现分化的主要原因是指数编制办法的差异。

道琼斯工业平均指数(DJI.US)并没有将这两年波动幅度最大的英伟达(NVDA.US)纳入成分股,并没有受到英伟达股价表现起伏的影响,而且道指为股价加权指数,偏向于单股股价较高的股份,例如道指成分股中股价最高的是联合健康(UNH.US)、高盛集团(GS.US)和微软(MSFT.US),在公布2024年第2季经济数据后(2024年8月29日)三家公司的单日涨幅分别为0.51%、1.35%和0.61%。

标普500指数和纳斯达克指数(IXIC.US)则为市值加权指数,权重偏向于市值较高的上市公司,包括苹果(AAPL.US)、微软和英伟达,也更容易受到个别上市公司自身消息面和基本面的影响。例如英伟达公布2024年7月财季业绩后股价下挫,这两大指数的表现受到了英伟达股价的拖累,并未跟随经济数据向上。

相比较而言,标普500指数的入选成分股为市值相对较大的公司,财华社留意到标普500指数的500只成分股中,市值超千亿美元的103家,而纳斯达克指数的成分股有三千多只,市值超千亿美元的只有41家,因此纳斯达克指数的表现更容易受到市值最高的科技股,尤其英伟达所影响,在英伟达股价下挫时,纳斯达克指数也倾向于向下。

今年以来,道指累计上涨9.67%,远低于纳指的16.69%和标指的17.24%。尽管纳指的累计涨幅较高,但财华社从Wind的数据发现,纳指今年以来录得上涨的成分股仅占其总数的44.40%,可见纳指的偏向性,相较标指为75%,道指则为80%,基于此考虑,道指或相对较能反映美国整体经济表现的影响。

经济数据对于未来利率走向的启示

美联储当前的目标是要实现目标通胀率2%的同时保障强劲就业。当前的经济数据显示,增长势头依然不错,但是就业数据却有回落迹象,这是美联储不能容忍的,也因此,美联储有决策权的政策制定者似乎都偏鸽派。

9月降息的可能性极大,这意味着利率周期的转向。

需要注意的是,即使9月利率周期转向,美联储也未必会在短期内大幅度降息,也就是说,高利率水平仍会持续一段时间,更重要的是,利率政策具有延后影响,这是因为利率影响到经济周期需要时间,而经济周期通过上下游产业链影响到上市公司需要时间,而上市公司真实经济表现体现到业绩报告时,又需要时间,这意味着利率转向并不一定立刻能反映在股市上,这可能会是一个起起伏伏的过程。

美联储对于未来利率政策前景的短期展望,可能会短暂性地引发股市波动,但股市的长远表现,将主要取决于上市公司的基本面以及前景变化,而非一蹴而就。

对此,崇尚“价值投资”的股神巴菲特如何应对?

现金为王

AI肯定会改变人们未来的生活、生产方式,也会改变企业的发展模式,但是从AI热浪中幸存的会是谁?谁也不知道。

走过科技巨头的发展历史可以发现,曾经熠熠生辉,领导了整个产业革命的企业也逃脱不了时代的淘汰,例如当年的仙童,培育了构成最顶级半导体产业链雏形的创业者,最后却走向衰落;英特尔(INTC.US)早年凭借x86处理器的护城河几乎垄断了整个PC CPU市场,但随着移动设备趋势的来临,没有及早布局的英特尔已远远落后于GPU供应商英伟达和AMD(AMD.US)之后。

同理,“当红炸子鸡”英伟达以后的发展是否会遵循这些前辈的周期模式,尚是未知之数,除了科技发展、经济和消费趋向变化外,产业政策和地缘因素也是重要的影响。

在上世纪90年代末到21世纪初之时,美国奉行国际化分工,这促成了大批科技巨头的崛起,包括台积电(TSM.US)和苹果,苹果正是凭借高效的国际化分工,而独享轻资产、高利润的最大受益者。

但是当前保护主义盛行,下半年的大选是否会对今后的产业发展氛围带来影响将是最大的未知数。

在这样的环境下,巴菲特的资产布局就很值得参考了。

今年以来,巴菲特频频出售减持他之前重仓的股票,其中苹果斩仓过半,于美国银行(BAC.US)的持仓也由年初时的10.33亿股降至8月27日的9.04亿股。要知道,苹果和美银是他的第一大和第二大持仓股,于今年年初分别占他的美股投资组合的49.54%和9.88%。

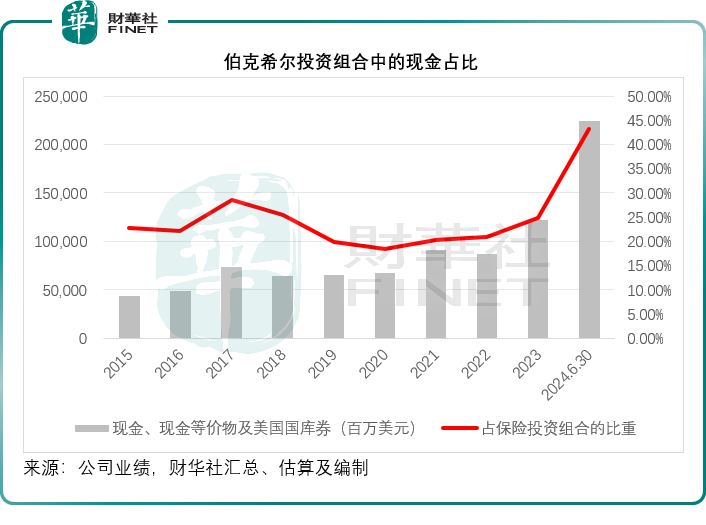

在大幅减持重仓股的同时,巴菲特投资旗舰伯克希尔(BRK.A.US)持有的现金也在增加。见下图,这家投资公司的现金、现金等价物及美国国库券金额由2023年末的1,218.45亿美元,增至2,242.39亿美元,半年增幅达到84.04%。

现金占投资组合的比重也由2023年末的24.75%上升至2024年6月30日的43.28%,见下图,也就是说,现在伯克希尔的投资组合中,几乎有一半是空的,是现金,是弹药,可以随时买入新的资产。

这一个事实足够意味深长。作为一个长期投资者,巴菲特的投资生涯已接近一个世纪,经历过二战以来的每一场金融危机,也见识过石油危机、科网爆破的各个周期轮转,从他的实战经验与他对资本市场的深入了解。在这个利率转换周期,他宁愿持币而不是持股,就是一个启示。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)