8月最后一个交易日,美联储最认可的通胀数据PCE(个人消费支出物价指数)发布,数据显示7月份PCE物价指数按月上升0.2%,稍微高于6月份的涨幅0.1%,但符合预期,其中服务业物价指数上升0.2%,而商品物价指数仍然持平。

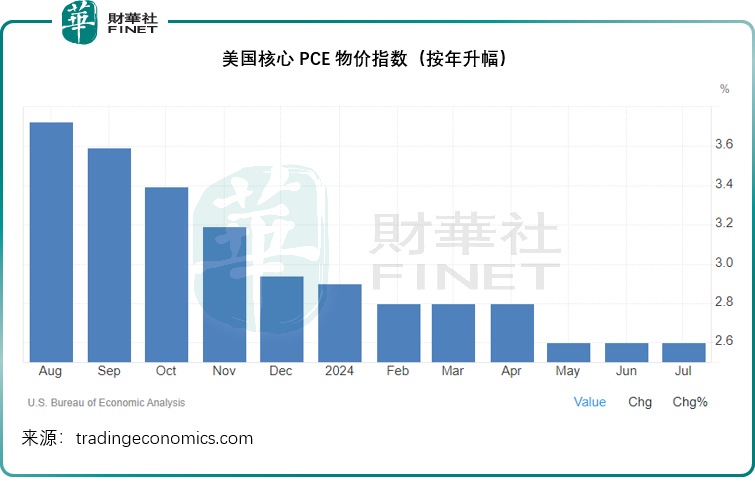

扣除波动幅度较大的食品和能源后,核心PCE物价指数按月上升0.2%,符合6月份的步调和预测,6月份的按月涨幅也是0.2%。若按年计算,核心PCE物价指数按年上升2.6%,低于预期的2.7%,进一步为9月降息奠定了理论基础。

在公布PCE数据的前一天,美国也公布了表现强劲的第2季GDP数据,实际GDP年增幅为3.0%,高于最初预测的2.8%,也高于第1季的1.4%,这或令市场涌起了担忧:既然经济表现仍如此理想,美联储或采用“细火慢炖”的渐进降息,没有动机大幅降息促经济,即降息25个基点的可能性上升。

见下图,当前预期降息50个基点的可能性由一周前的36.0%下降至31.0%。

华尔街仍普遍抱持等待观望态度,因为9月第一周结束之前公布的非农就业数据,或对美联储议息决策衡量的另一大因素——就业状况有很大启示,如果非农就业数据表现不佳,美联储加速降息的可能性将大大提高,美股有可能会得到提振,反之亦然。

在不确定性的阴霾下,美股表现主要以自身的基本面为主。例如英特尔(INTC.US)或受分拆代工业务的传闻影响而大涨。

有消息指,英特尔或不再坚持发展成本高昂的代工业务,后者为英特尔CEO基辛格重返后力推的五年计划,期望通过建立芯片产业链来重振英特尔,然而欠佳的业绩、始终未能跟上GPU供应商英伟达(NVDA.US)和AMD(AMD.US)的窘况、昂贵的代工业务资本投资,让投资者对英特尔望而却步。

今年以来,这家在PC仍拥有强大护城河,却未能跟上移动和AI时代的英特尔,股价累计下跌55.55%,对比之下,英伟达今年的累计涨幅达到141.08%,而AMD也有0.78%的微弱涨势。

尽管消息未经证实,但重组所带来的憧憬让久旱逢甘露的英特尔股价大涨接近9.5%。

因此,股市方面,9月中的利率决策前,市场或将重点转向上市公司的基本面以及前景展望上。

另一方面,春江水暖鸭先知,对美联储利率周期颇为敏感的香港楼市观望气氛依然浓厚,但因为9月降息已是板上钉钉的事,买家开始有点松动。

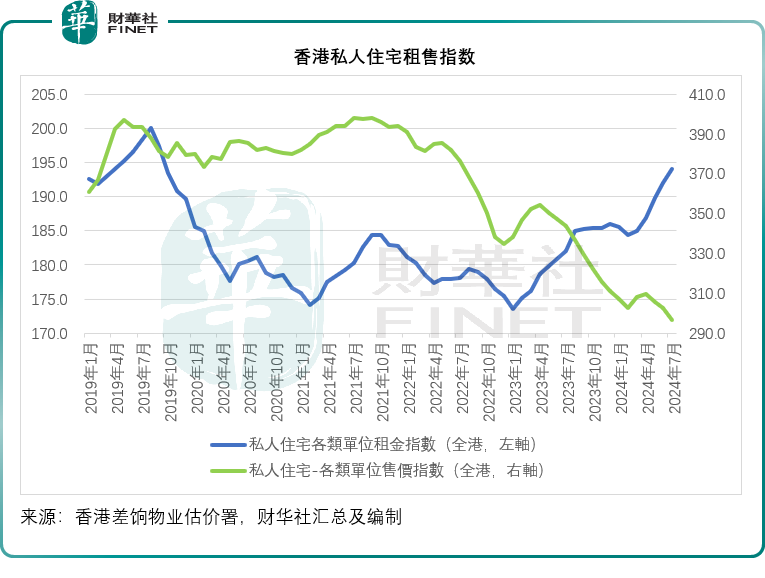

从香港差饷物业估价署的数据来看,7月份的租售指数分歧加剧,私人住宅售价指数从6月时的302.5进一步下降至296.8,另一方面,私人住宅租金指数则进一步上升,由6月的192.0上升至7月份的194.1。

见下图,租价指数继续上扬,而售价指数则回落,两指数的分歧扩大。

香港中原地产最新数据显示,于2024年9月1日的周末,香港十大屋苑有14宗成交,较上周末11宗增3宗,已连续五周末见双位数,更创下了3月末至今接近半年新高。

中原地产住宅部总裁陈永杰表示,市场普遍认为美联储9月降息机会高,发展商或等待降息后再推大型新盘,购买力回流到二手市场,潜在买家已开始四处看房等待出手,因为担心晚了会被加价,香港十大屋苑看房量周末有410组,按周增8.5%,创出14周新高,在美联储确定降息步伐后,积累的购买力将会陆续释放,交投量或将明显回升。

总结

当前距离美联储下一次议息还有大约半个月,利率周期的转换必定影响全球资金流向。在这半个月内,市场以观望为主,但同时或也在积蓄弹药,例如巴菲特手头上就有大量现金,这或意味着风险与机会并存,降息方向明确并不代表路径明朗,高利率的延后影响在中短期内将会兴风作浪,这意味着下半年有可能正是风险最大的时候,因为除了利率政策之外,大选以及地缘等因素左右着资本的潜在流向,投资者还需勒紧安全带。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)