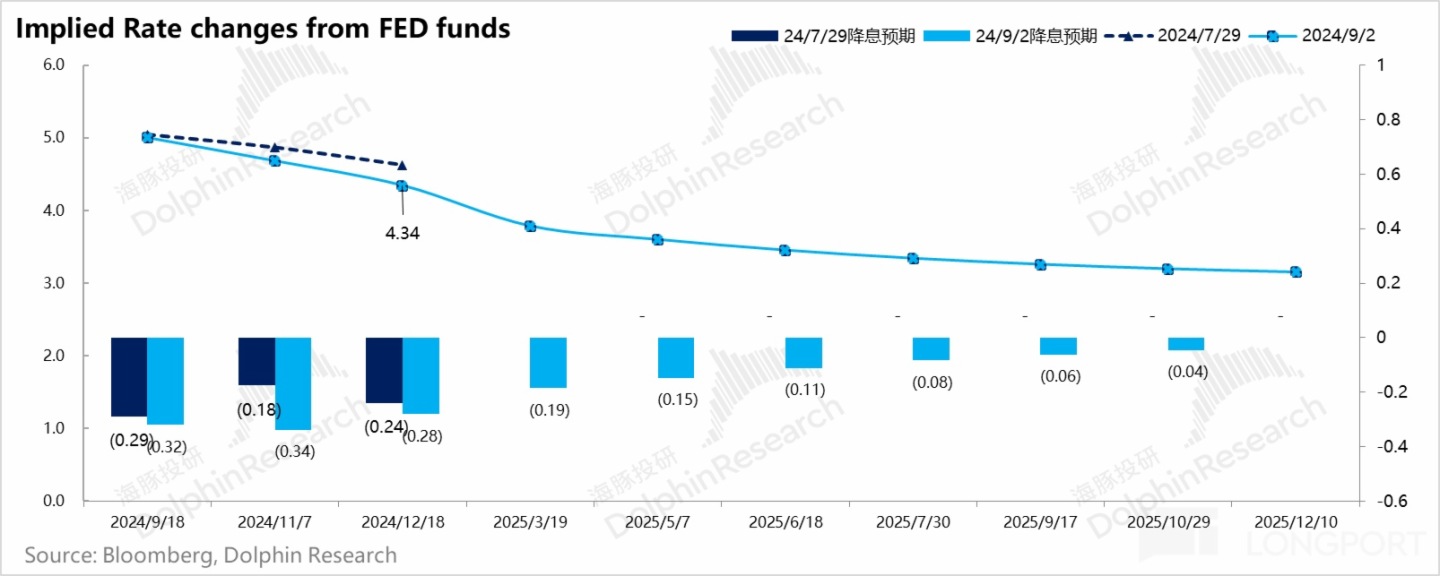

通过美联储鲍威尔在全球央行会议上的官方盖章,现在市场已经充分定价了了降息的预期。而每次降息的力度,以及总体降息的幅度,还是依赖数据来决策的。而数据也变得更加简单起来,核心就看三个——就业、通胀 + 居民消费。

本周会有 9 月决定降息力度之前最核心的 8 月就业和薪资数据,而上周最关键的则是 7 月的居民消费数据,而 7 月居民收支和消费仍然属于偏强的状态,并不能支持大跨步的降息。

一、收入放缓、储蓄来补,居民消费活力仍在

与美股二季度财报中,许多消费公司表现出来的展望疲软不同,7 月美国整体的居民消费仍然不差。而这个不差的背后,我们先看用消费背后钱财的来源:

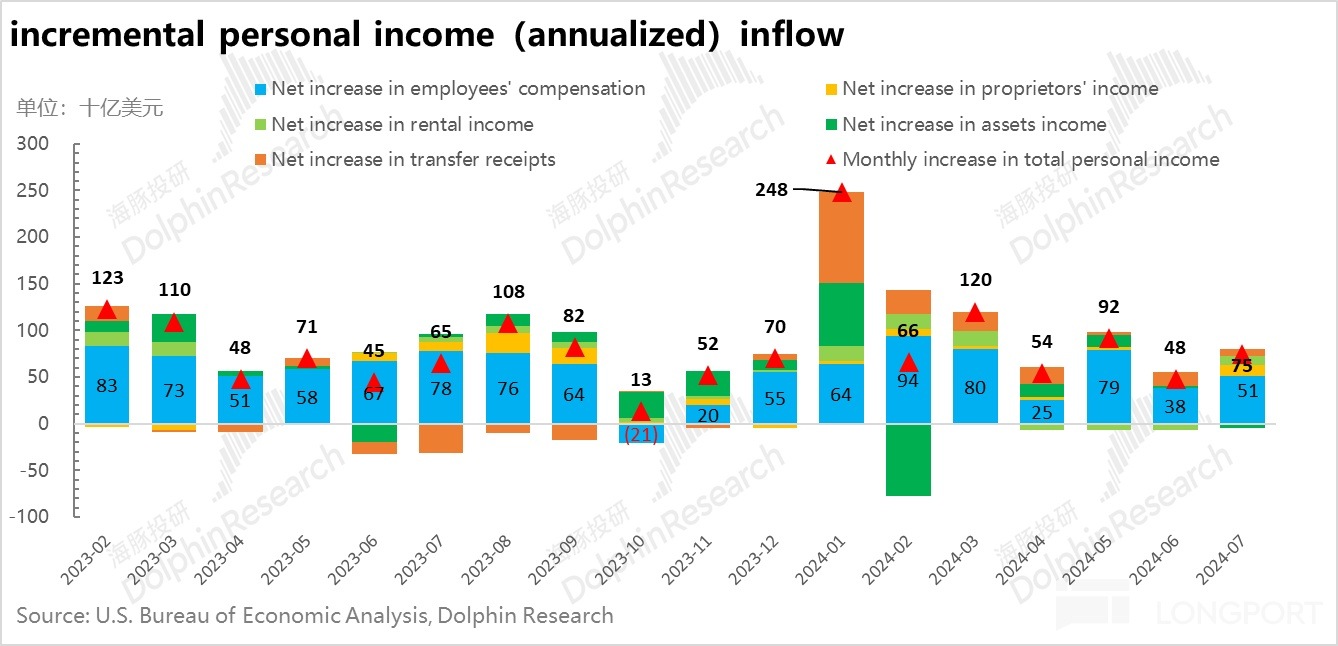

a. 7 月美国居民群体月薪资收入的年化新增是 510 亿美元,月收入折年数的环比是 0.31%,相当于接近 4% 的同比增长。因此,无论是新增绝对值还是同比来看,居民总收入池子是在无功无过,整体稳健的状态。

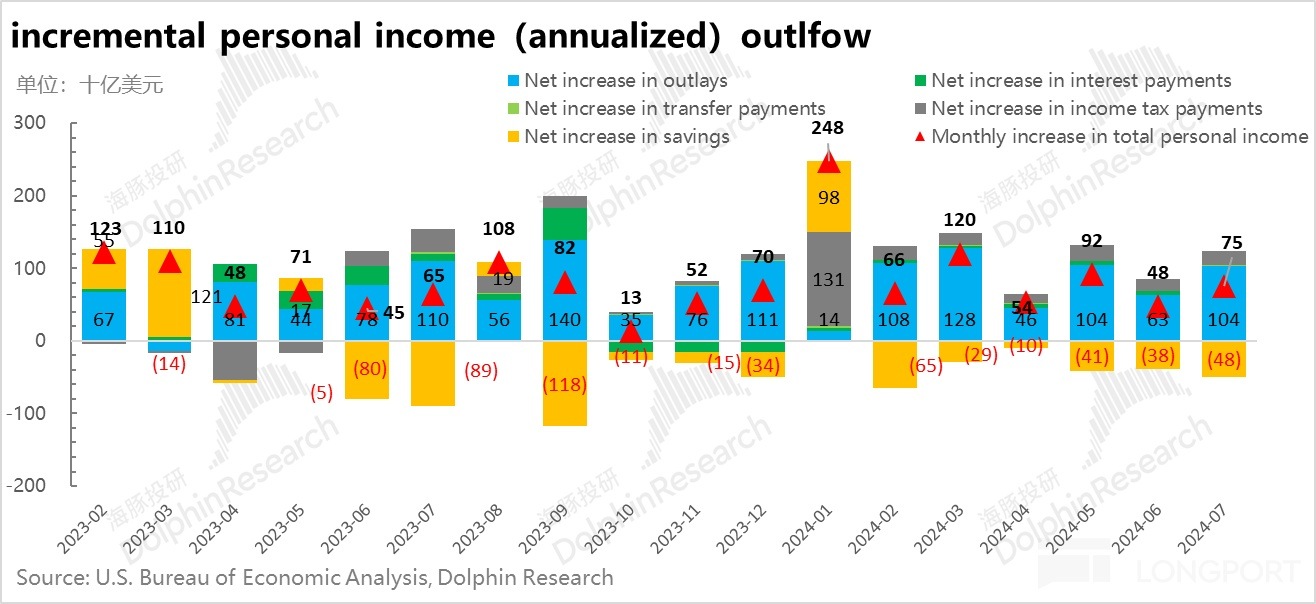

b.主要是在支出端上,虽然收入端的增长表现只能用无功无过的稳来形容,但消费却非常旺:不仅新增收入全部颗粒不胜地转化为了消费,7 月的消费再次大幅挤压了当月收入转化为储蓄的比例,导致居民消费的增长幅度持续大于居民收入的增长,内需仍然非常旺盛。

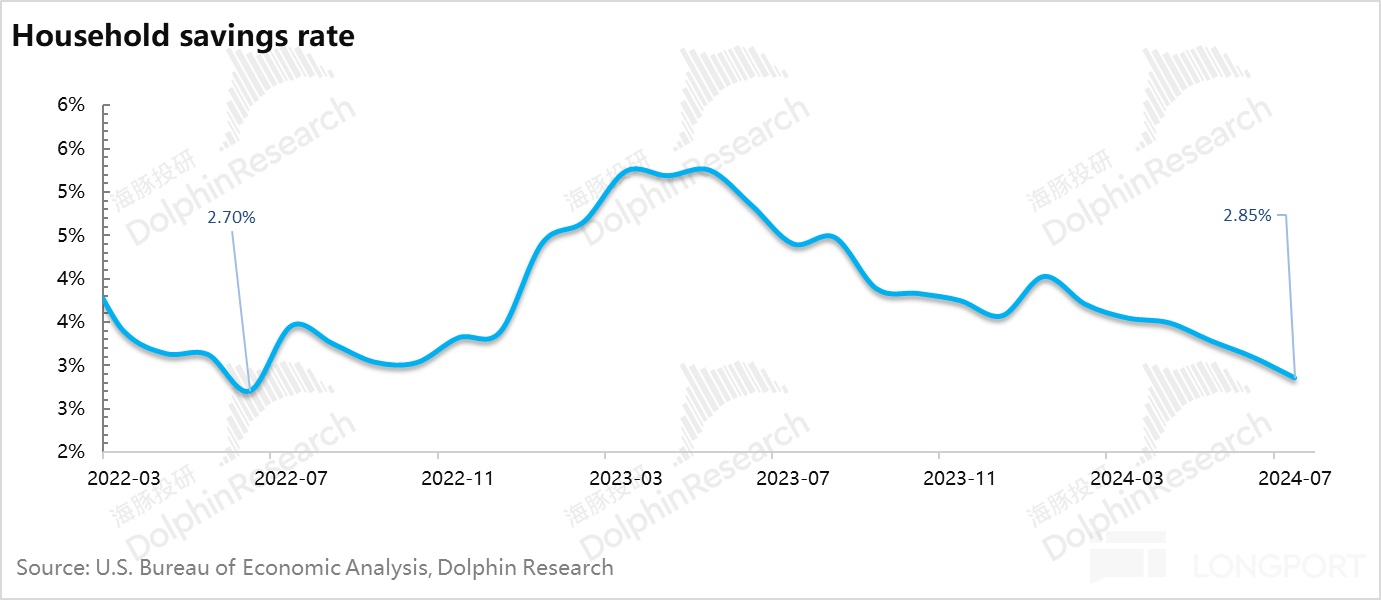

c. 储蓄率破接近新低

在居民收入并没有大幅增长的情况下,消费持续挤压居民储蓄率,结果就是到了 7 月,储蓄率几乎创下了 2022 年直升机撒钱之后的新低,只有 2.85% 了。也就是说,美国居民每挣 100 块钱的可支配收入,只有 2.85 元转为储蓄了(类似企业的净利润,无论是这个储蓄是存款还是投资)。

作为居民消费的两大来源,无论是居民收入的增长(就业旺盛)还是对储蓄率的挤压(居民资产负债表健康,居民信心也可以,不需要额外存钱),似乎都源源不断。

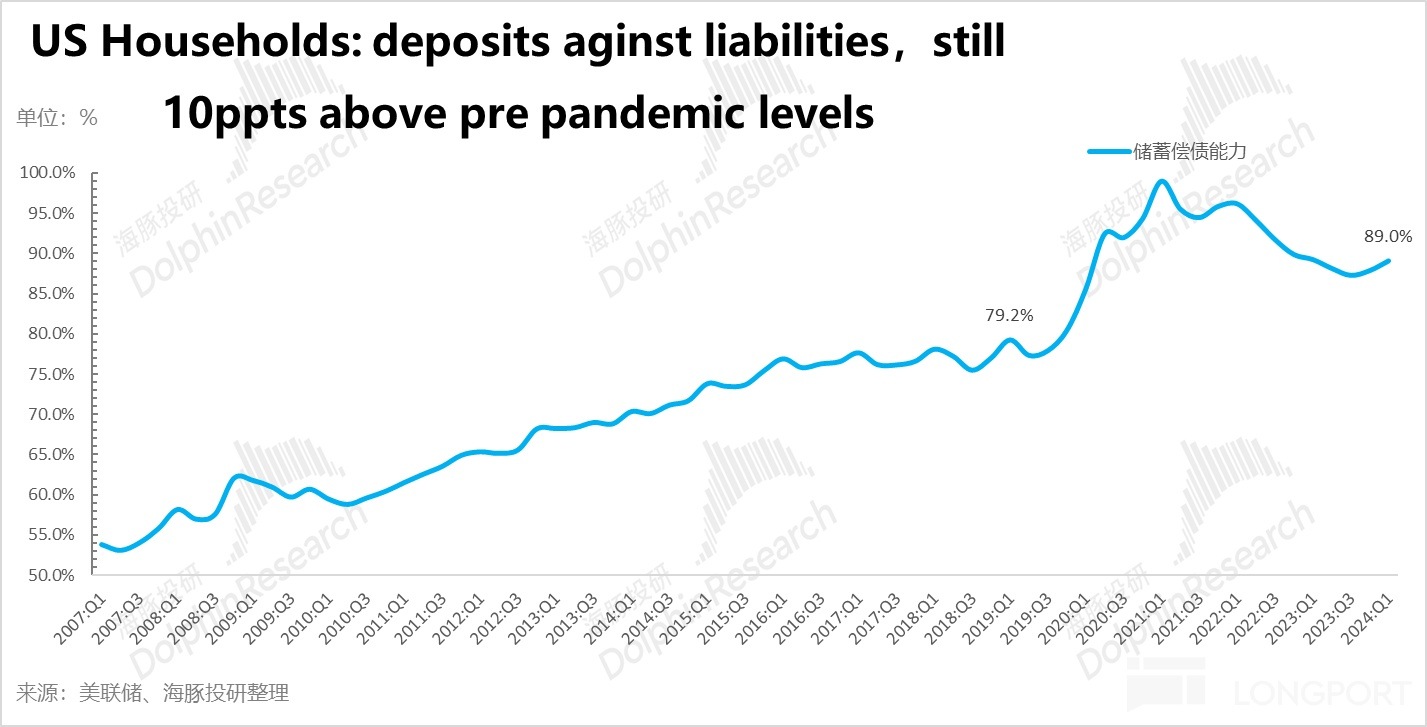

尤其本来是阶段性的储蓄率挤压,2024 年都过了大半年了,消费依然能够有效挤压储蓄,主要就是 2008 年之后的居民资产负债表十年多来一直在去杠杆,再遇上疫情的直升机撒钱,进一步改善了居民的资产负债表状况。

这样,目前的居民资产负债表中,储蓄对负债的偿付能力尤其强,完全没有必要存钱,储蓄也可以持续被挤压。而结果就是,居民收入 + 储蓄消费持续推动居民消费作为 GDP 中流砥柱持续高速向前。

在居民内需持续稳健的情况下,虽然当前物价稳步下行,确实有降低利息的必要,但是幅度是不是目前市场预期的 100 个基点,海豚君还是有所怀疑的。在市场充分定价降息幅度的情况下,海豚君认为降息交易其实已基本走完。

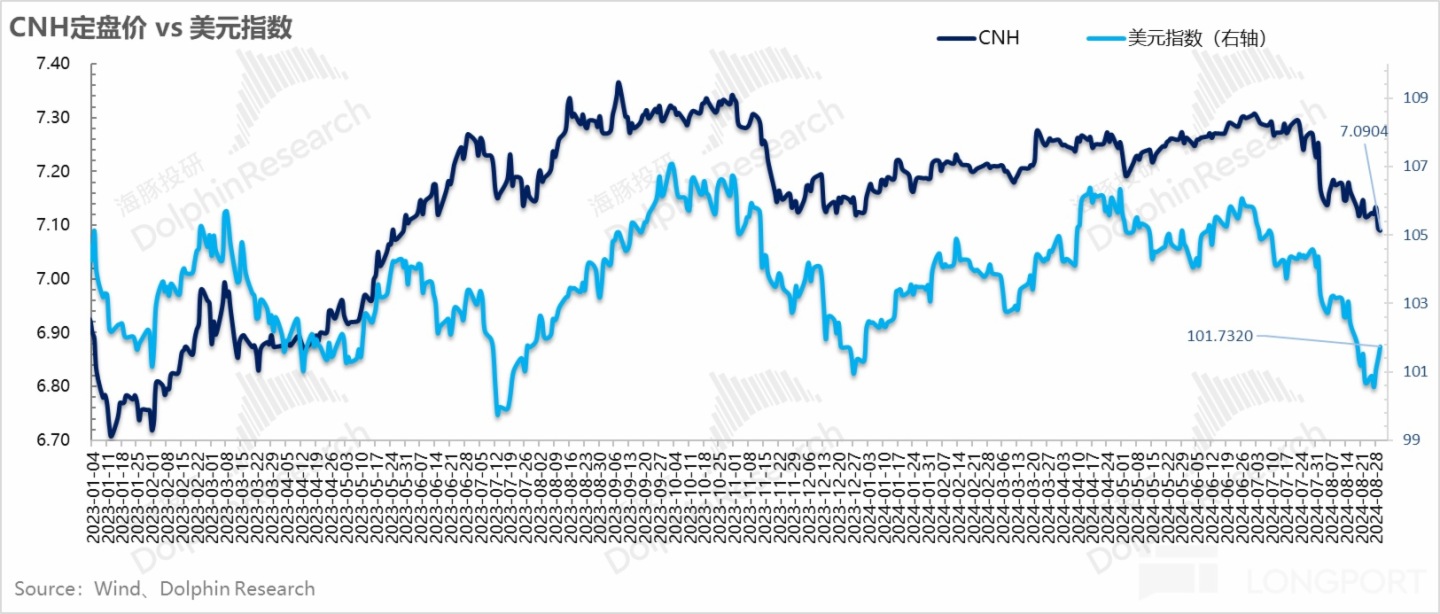

三、中国资产:美国降息是否能打开国内的货币政策空间?

假如美联储今年降息 75 个基点、明年再一路下行,降至 3.5% 左右。那么,人民币汇率能否有所改善,近期随着美国降息预期的确认,离岸人民币已经上升到了 7.1 上下。

而这种情况下,对应国内资产,是否能够在一定程度上打开国内高负债下的降息或者债务货币化空间?上周关于减少居民存量贷款利率,以及转按揭的消息在一定程度上,做了一个小的试水。

而从目前的海外计价的中国股权资产,近期经过财报季的洗礼,无论是互联网广告公司普遍疲软的指引,电商类公司惨烈的竞争,Boss 等招聘公司保守的指引,大面积疲软的消费品公司业绩(比如海豚君所看的啤酒类公司、九毛九等餐饮),市场已经充分认识到了业绩实现的严峻性,在政策刺激不给力的情况下,只剩下自救一条路,开始方向一致的节流降本 + 提效。

而个股的估值上,在海豚君所看的公司当中,只能困于国内市场的泛消费公司,无论是广告、电商、泛娱乐,还是消费品,大多数估值只是个位数 PE 到 20x PE 上下,一定程度上来看,估值已经杀得不剩什么了。那么后面真正的问题是,还有多少公司会像中国中免一样,杀完 PE,跌业绩,到底业绩有没有真正的底?

这个问题一定程度上是宏观的问题,而目前从宏观上来说,海豚君认为随着美元进入降息通道,能够一定程度上打开国内政策的执行空间,从而至少在短期起到一个与其改善的作用,帮助实现一个短期的估值修复。

三、组合调仓与收益

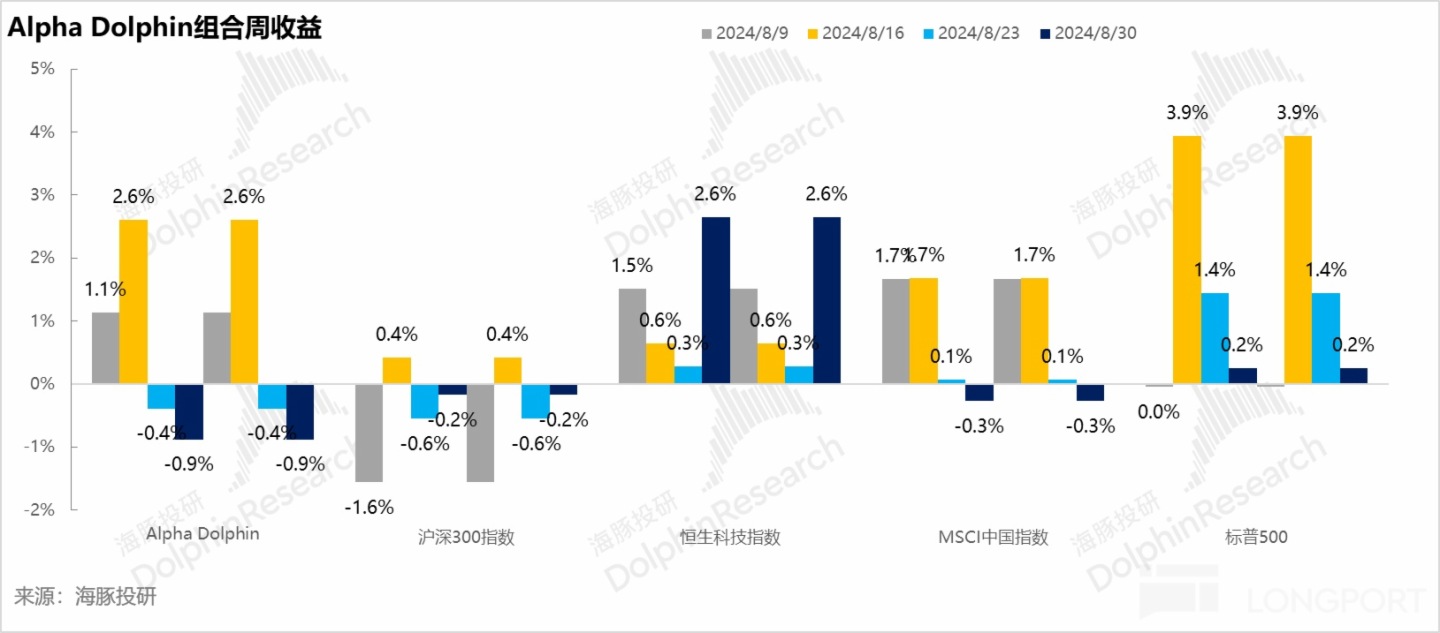

上周组合无调仓,组合收益下行 0.9%, 跑输了中国资产指数——MSCI 中国(-0.3%)、恒生科技指数(+2.6%)、标普 500(+0.2%)、沪深 300(-0.2%)。这里主要是因为电话会上任性发挥的拼多多,并连累阿里等同行股票下行。而恒生科技中上周涨幅较好的美团,海豚君砍仓之后并未加回,顶不住挥刀自砍的拼多多。

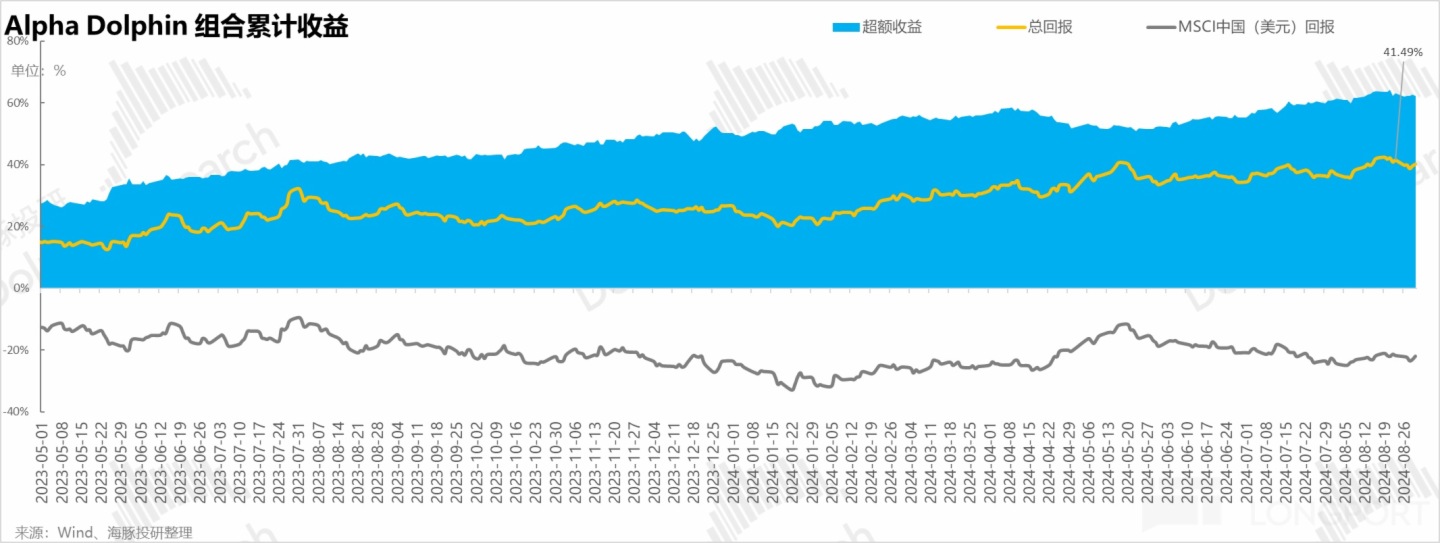

自组合开始测试到上周末,组合绝对收益是 40%,与 MSCI 中国相比的超额收益是 62%。从资产净值角度来看,海豚君初始虚拟资产 1 亿美金,目前回落到 1.42 亿美金。

四、个股盈亏贡献

上周由于 AI 股美光等回落,而美股中概股踩雷拼多多,而且拖着阿里一起下跌,导致组合表现明显弱于市场,而表现较好的携程和美团海豚君砍仓之后,持仓相对较少,无法对冲拼多多下跌的影响。上周海豚君所所关注的股票池涨跌幅较大的个股,海豚君解释如下:

五、组合资产分布

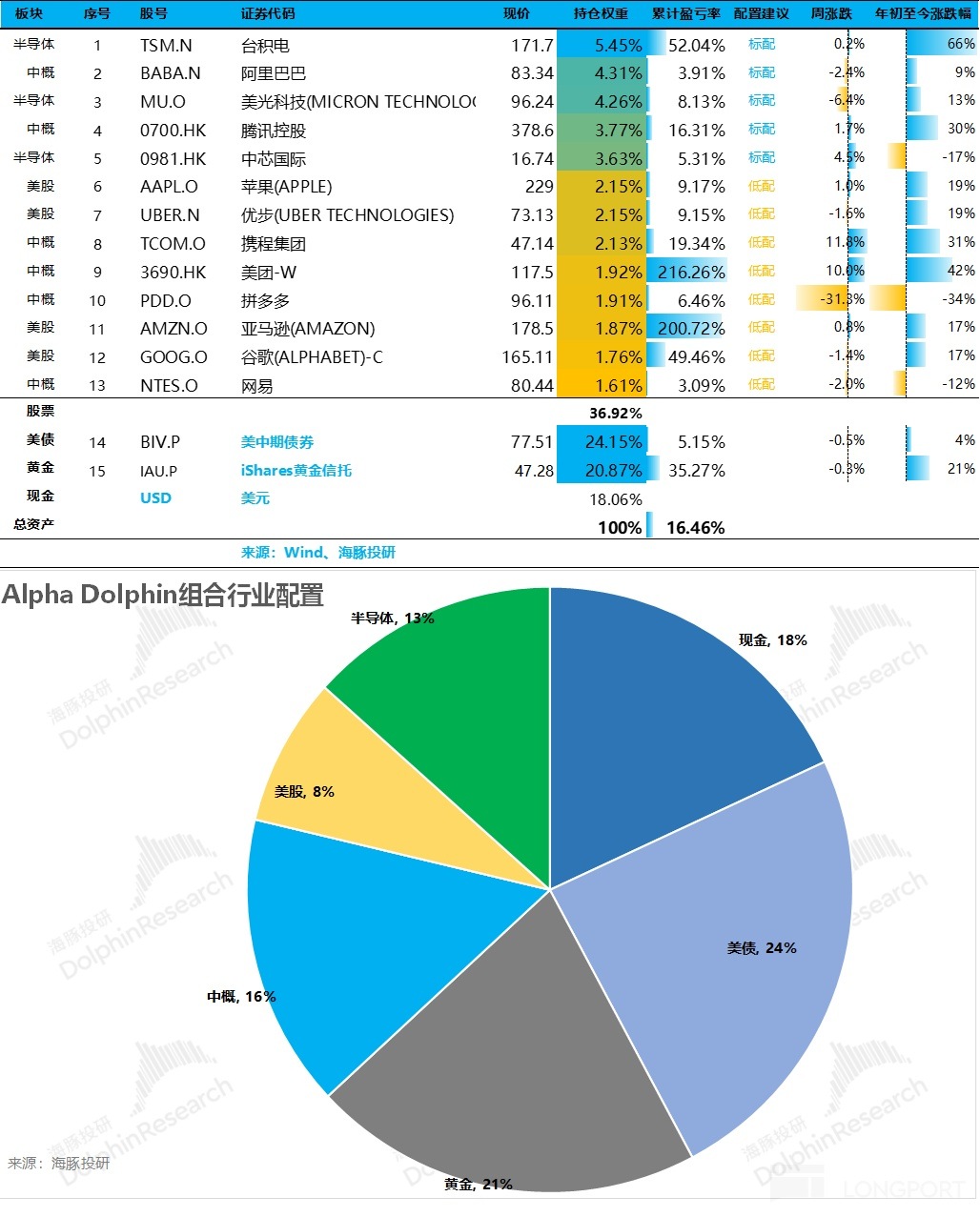

Alpha Dolphin 虚拟组合共计持仓 13 只个股与权益型 ETF,其中标配 5 只,8 只权益资产为低配。其余分布在了黄金、美债和美元现金上,目前现金与类现金仍然较多,在财报季结束之后,会基于业绩情况逐步加仓。截至上周末,Alpha Dolphin 资产配置分配和权益资产持仓权重如下:

六、本周重点事件:

伴随着拼多多、农夫山泉、理想、Boss 直聘、中国中免等的大跌,中概股的财报季基本也画上了帷幕。海豚君所关注的公司中,二季度还算不错的中国资产只有泡泡玛特、携程和美团。很明显,这波还能挺住的公司,要么出海做出来了水花,要么国内供给侧走稳 + 业务更加聚焦(外卖市占率走稳/加强,不再胡乱投了,治理改善)。

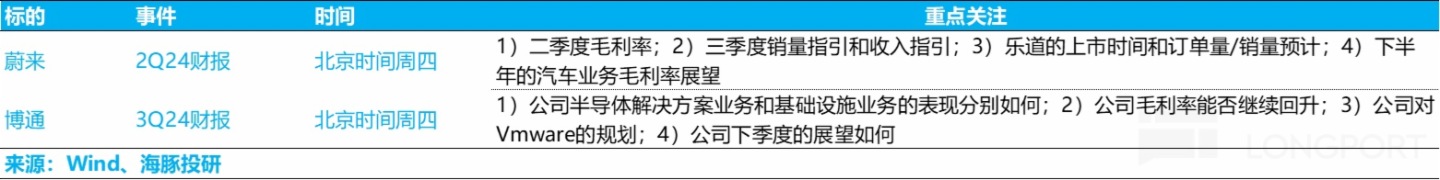

本周中美股,海豚君所关注的公司中,只剩下蔚来和博通,重点关注如下:

届时,海豚君会第一时间在 LongPort 站内发布业绩速读、深度解读、关键数据的拆分更新,以及电话会纪要,请备好 APP,设置好提醒,第一时间获得海豚君的业绩季分析,海豚投研网页链接请点击此处(here)。

<正文完>

本文的风险披露与声明:海豚投研免责声明及一般披露

近期海豚投研组合周报的文章请参考:

《美股:惊吓完了,接着奏乐?》

《美股连爆 “鬼故事”,下杀无底线?》

《经济、消费都挺好,美联储真会 9 月降息、连降三次?》

《美国 “灿烂” 小盘股有经济基本面滋润吗?》

《美股软着陆=巨头硬控 + 小散四散? 》

《美国消费火车头泄了,还能交易软着陆吗?》

《泄气的社零、软着陆的经济,会拖累中国资产?》

《美国财政花钱 “不把门”,交易降息还得留心眼》

《美股降息预期杀出 “回马枪”,这次靠谱吗?》

《港股突然变脸,是逃是接?》

《美国经济 “金融化”,耶伦、鲍威尔成美股门神?》

《美股中概同时回调,谁是机会?》

《美国的 2024,不是软着陆还是不着陆》

《能赚更能花,美国居民消费为何这么猛》

《指望美股大调上车?希望不大》

《美国通胀低烧不退,中概还能追涨吗?》

《不敢追涨科技七姐妹?中概意外沾光了》

《企业接力居民撑经济,美国降息不会快》

《巨头滞涨,中概扬眉,回光返照还是风格切换》

《2024 年,美国 经济不着陆?》

《又到关键时刻!鲍威尔会给败家的耶伦兜底吗?》

《又见泥沙齐下,还有多少信仰能够经受考验?》

《刹不住的赤字,撑起美股体面》

《2024 美国:经济好、降息快?想太美了,会吃亏》

《2023 年美国自杀式重生》

《高息浇不灭消费,美国是真旺,还是虚火?》

《美联储紧缩下半场,股债一个都逃不过!》

《这样最接地气,海豚投资组合开跑了》

内容来源:长桥海豚投研

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)