众所周知,虽然今年A股走势比较疲软,但“国家队”其实在持续给市场“充值”。Wind数据显示,今年上半年,中央汇金投资及中央汇金资产等“国家队”合计通过股票ETF买入逾4600亿元,其中四大沪深300指数ETF(华泰柏瑞沪深300ETF、易方达沪深300ETF发起式、华夏沪深300ETF和嘉实沪深300ETF)增持金额超3100亿元。

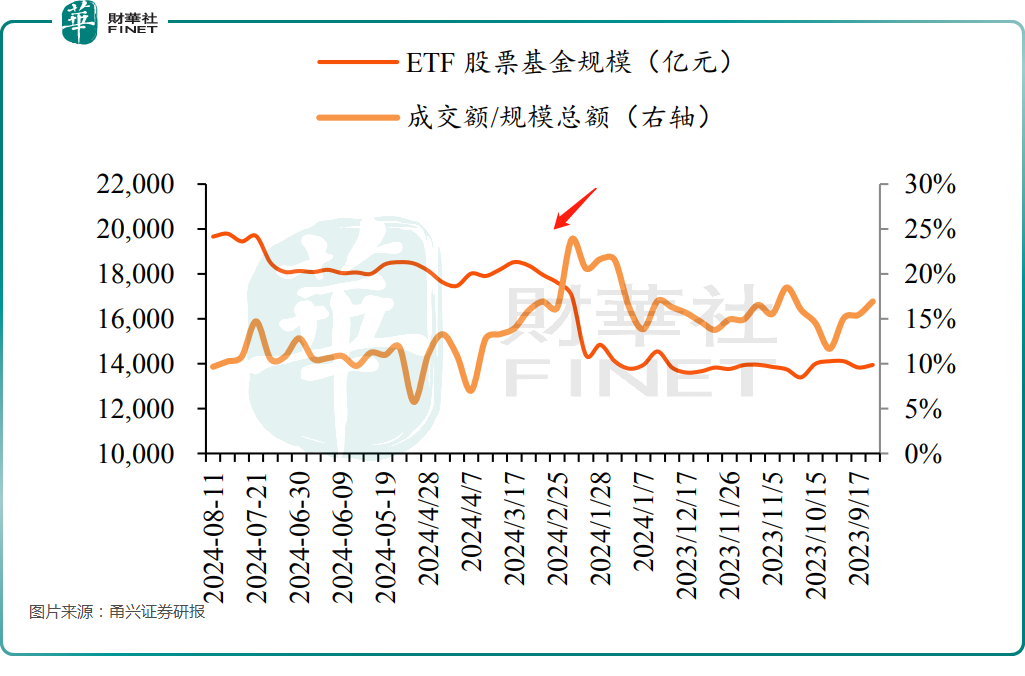

进入下半年后,“国家队”仍在买入宽基ETF。而“国家队”的持续加仓也让ETF股票基金的规模在2024年出现了显著扩大,如下图所示。

值得注意的是,新“国九条”下首只重磅宽基指数中证A500指数即将于9月23日正式发布,而这又关系到投资者再一次向A股市场注入资金。

中证A500指数为何受关注?

据悉,中证A500指数被一些投资者称之为“中国版的标普500”、“加强版的沪深300指数”,号称是更能代表A股核心资产。

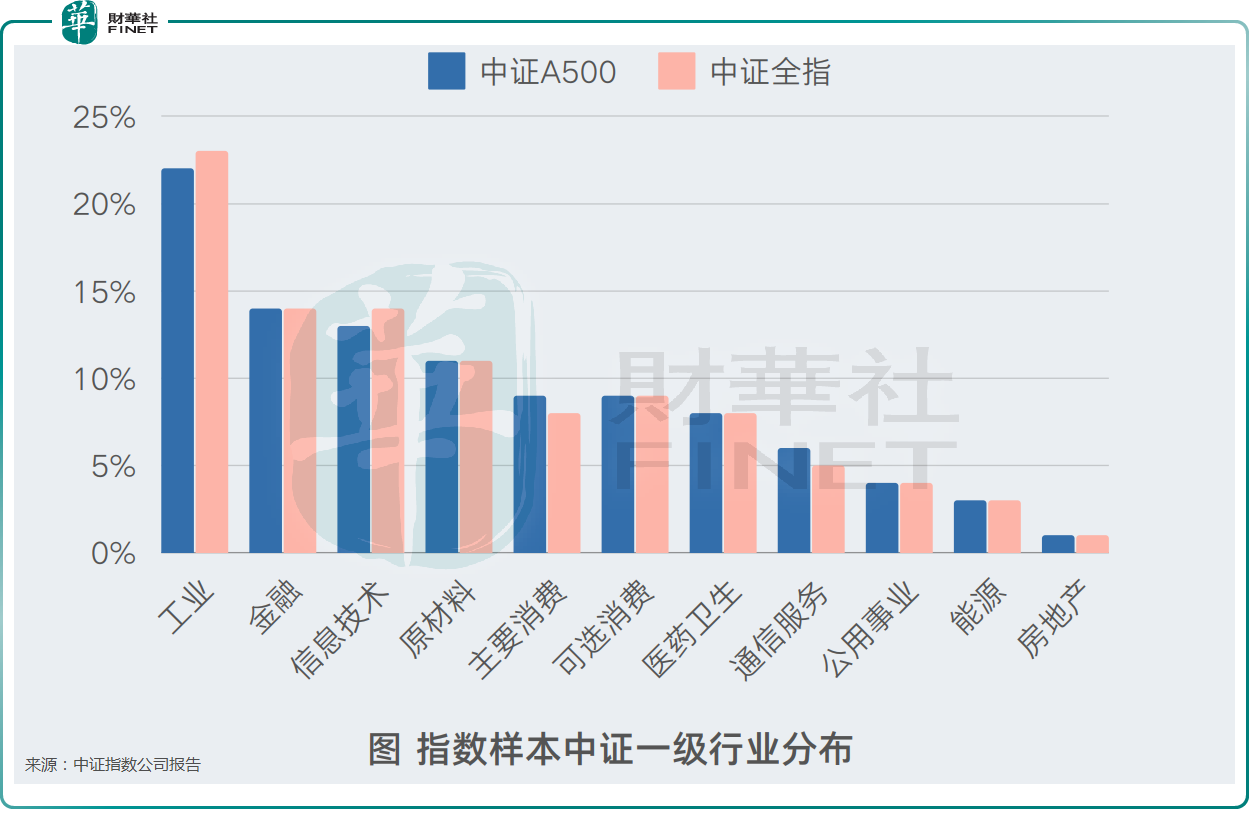

从编制方式来看,中证A500指数是从各行业中选取市值较大、流动性较好的500只证券作为指数样本,以反映各行业最具代表性上市公司证券的整体表现。

中证A500指数和标普500、沪深300指数的相似之处在于,大家都能表征市场的龙头上市企业。

而不同之处在于,沪深300指数仅单纯地选取A股市场中规模最大的前300只股票,有些三级行业的龙头公司就很难被纳入进指数,如此一来成长性相对逊色一些。

中证A500指数样本所属行业分布较为均衡,截至2024年8月底,该指数中工业、信息技术、通信服务、医药卫生行业权重分别为22%、13.4%、5.7%、7.9%,合计接近50%,高于可比宽基指数。

另外,中证A500指数优先选取中证三级行业龙头,可及时纳入部分新兴领域的龙头公司,提升对新质生产力的代表性。该指数最新样本共纳入全部35个中证二级行业龙头公司,包括宁德时代(300750.SZ)、贵州茅台(600519.SH)、中国神华(601088.SH)、北方华创(002371.SZ)等,以及90余个三级行业龙头公司。

指数样本2023年度平均净资产收益率10%、近三年平均营收增速11%,均优于市场平均水平。七成样本近一年净资产收益率或营收增速位居同行业前30%。

总的来看,中证A500指数更能代表A股核心资产,也更契合当前的中国经济发展。

有业内人士认为,中证A500指数是含“新”量高的宽基指数,覆盖了更多细分领域龙头和新兴产业代表公司。而在新一轮科技革命浪潮中,代表新质生产力发展方向的优质企业,有望为资本市场带来更多源头活水,让投资者更好分享经济高质量发展的成果。

10只中证A500ETF齐发,持续“吸金”

值得一提的是,9月10日,华泰柏瑞基金、摩根资产管理、富国基金、招商基金、泰康基金、嘉实基金、景顺长城基金、国泰基金、南方基金、银华基金旗下中证A500ETF集体开售,均设置了20亿元的首次募集规模上限。

而最新消息显示,嘉实基金已经拔得头筹。9月13日,嘉实基金发布公告称,决定提前结束嘉实中证A500的募集,募集截止日提前至9月13日,自9月14日起不再接受认购申请。若该基金累计有效认购申请总额超过本次募集规模上限20亿份(折合为金额20亿元),嘉实基金将采取末日比例确认的方式实现规模的有效控制。

有报道称,景顺长城中证A500ETF募集也完成超过60%,华泰柏瑞、富国、摩根则接近完成一半。

站在当下,A股市场经过充分调整后,市场估值仍处于历史中低水平,后市反弹空间较大,此时中证A500ETF完成募集入市既可以提振市场的流动性,也有望帮助投资者取得不错的收益。

银河证券近日在研报中称,展望未来,A股配置方面:(1)2024年中报业绩显示金融板块业绩超预期好转,且金融股分红率较高,当前金融并购重组加速推进,预计金融板块有望继续跑赢全A。(2)9月,消费电子行业新产品将纷纷亮相,有望带动相关题材行情爆发。(3)美国制造业活动仍然陷于萎缩区间,美国就业市场活力进一步减弱,9月降息预期升温,降息周期有望开启,建议关注可能受益于美联储降息的A股行业。

浙商证券的研究人员则称,展望后市,指数走势受到三重技术指标压制,市场进入“加速赶底”阶段。但考虑到5月下旬以来市场整体调整比较充分,加之估值水平不高,结合全市场筹码分布来看,进一步大幅下跌的可能性较小。一旦主要指数走出一轮日线级反弹,突破压制,则后市有希望震荡上行。

配置方面,中线仓当前不宜恐慌,仍可维持当前仓位。关于加仓时机,建议待主要指数突破后,再行择机增配。另外,考虑到当前行业主线并不清晰,而相当部分个股已经调整充分,可以基于“前期下跌充分+近期走势企稳+基本面改善”的复合条件挑选个股,适当“轻指数,重个股”。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)