全球主要发达国家已经或即将进入降息周期。即便如此,高利率仍会持续一段时间,意味着资金的成本依然高企。

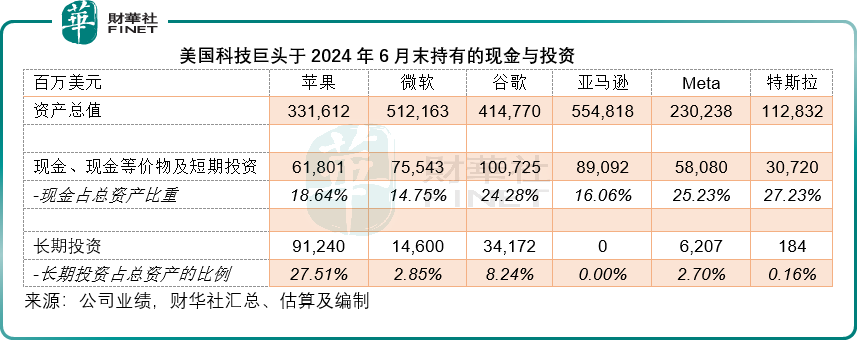

与过去依赖重投资、重资产的工业经济不同,现在主导GDP增长与就业的科技巨头们通过更高效的科技生产力囤积了大量的现金,苹果(AAPL.US)、微软(MSFT.US)、谷歌(GOOG.US)、亚马逊(AMZN.US)、Meta(META.US)和特斯拉(TSLA.US)于2024年6月末合共持有4,159.61亿美元的现金,比英国一年的GDP还要高。

在当前的高利率环境下,它们如何处置这些资金?

同样,中国的科技巨头腾讯(00700.HK)、阿里巴巴(09988.HK)、拼多多(PDD.US)、百度(09888.HK)、美团(03690.HK)合共持有现金及短期投资1.38万亿元人民币,它们使用现金的手法与美国科技同行有何区别?

派息与回购是主流

不论是中国的互联网企业,还是美国的互联网上市公司,近来都热衷于派息和回购。

微软近日宣派季度股息每股0.83美元,按季增加8美分或10%,而其截至2024年6月末止的财政年度,已支付了218亿美元股息,若其接下来的季度股息均调增10%,或意味着其未来的股息收益率上升至0.75%。

另外,微软董事会还批准了全新的600亿美元股份回购计划。值得留意的是,于截至2024年6月末止的财政年度,微软就以120亿美元回购了32百万股,其原来的600亿美元回购项目仍有103亿美元的回购额度尚未动用,两者相加意味着未来微软有超过700亿美元的回购额度可供调配,相当于其当前市值3.21万亿美元的2.19%。

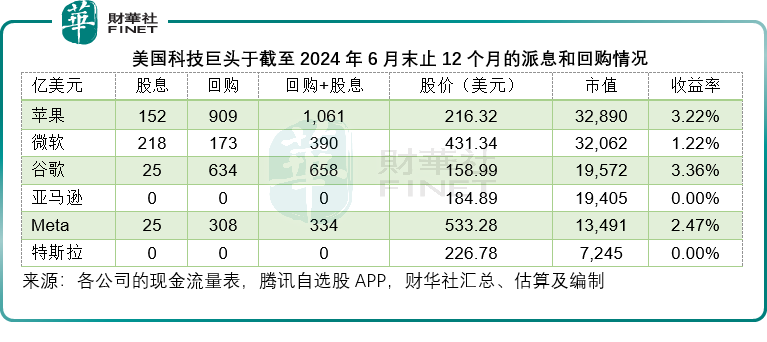

当然,说到回购,最狠的还是苹果。苹果这两年实行现金中性,也就是说,将来自经营活动产生的净现金流入,在扣除必要的运营和资本开支后,全部用来回馈股东。财华社根据其现金流量表估算,于截至2024年6月末止的12个月,苹果派息合共支出了152亿美元,回购合共用了909亿美元,两项加起来有1,061亿美元,相当于其市值3.29万亿美元的3.22%。

从收益率来看,股东回报率最高的还是谷歌,谷歌-C于截至2024年6月末止的12个月已支付股息25亿美元,回购用了634亿美元,两项相加大约相当于其市值1.96万亿美元的3.36%,见下表。

中国的科技巨头也热衷于派息和回购。这方面阿里巴巴(BABA.US)最慷慨。在2024年上半年,阿里巴巴就合共斥资106亿美元,合共回购超过11亿股普通股,这一回购金额相当于其当前美股市值2,003.83亿美元(按现价83.60美元计算)的5.29%。

截至2024年6月30日,阿里巴巴还有261亿美元的回购额度,有效期至2027年3月,相当于其当前市值的13.03%,这还不算阿里巴巴的潜在派息。

于截至2024年3月末的财政年度,阿里巴巴宣派定期现金股息每股0.125美元和特别股息0.0825美元,合共0.2075美元,大约相当于阿里巴巴现价83.60美元的0.25%。

腾讯与美团也不遑多让。Wind的数据显示,今年以来腾讯和美团合共总回购金额达到824亿港元和273亿港元,相当于其当前市值3.55万亿港元(按现价380.00港元计)和7,522亿港元的2.32%和3.63%,相较于阿里巴巴丰厚的回购和派息还是略显逊色。

投入研发,AI或为主流

从运营开支来看,研发依然是中美科技巨头们的重大投入。

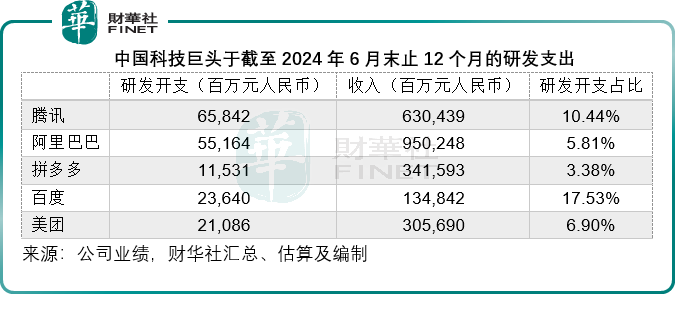

财华社估算,于截至2024年6月末止的12个月,腾讯和阿里巴巴的费用化研发支出分别达到658.42亿元人民币和551.64亿元人民币,占其总收入的10.44%和5.81%。而相对于收入规模而言,百度的研发投入最大,占收入比达到17.53%,也就是说百度每100元的收入当中,会将17.53元用于研发。拼多多的研发投入最低,但营销投入最高,占收入的比重高达28.64%,这或意味着拼多多在过去12个月仍依靠红利流量来争夺市场份额。

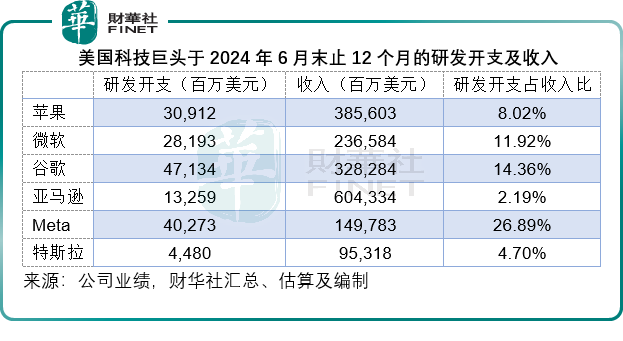

美国的科技巨头也大量投入研发,争相建造自己的AI实力。

从费用化研发开支的规模来看,支出最大的是谷歌,不仅如此,该公司也大幅增加了资本开支,其于2024年上半年就拨出了252亿美元的资本开支,较上年同期上升近1倍,以增加对技术基础设施的投资。谷歌在今年上半年的业绩发布会上表示,投资不足的风险要比过度投资大得多,将主要投资AI。

从费用化研发开支占收入规模来看,投入最大的是Meta,比重达到26.89%。此外,Meta还向上修正了2024年全年的资本开支预算至370-400亿美元之间,且预计2025年的资本开支显著上升,主要投资于人工智能研究和产品开发。

由于华尔街的资本方目前对于人工智能的投入产出比疑虑增加,大举进行AI投资的科技巨头股价也跟随这些疑虑而波动。

美国科技巨头倾向于持现,中国科技巨头热衷投资

中美科技巨头都有庞大的资本开支计划,以保障其未来的技术竞争力,但不一样的是,美国科技企业的投资是进行自研或并表收购,而中国科技企业的投资或更多涉及财务投资或战略投资。

见下图,除了轻资产的苹果拥有较大比例的长期投资外,六大科技巨头都倾向于持现。

以腾讯为例,成功孵化的案例包括美团和京东(09618.HK),但这两家企业都没有合并到其业绩中,而是以长期股权投资的形式入账,并在它们成熟发展并拥有自己的融资渠道后,获利出售。好处是能让腾讯拥有更大的财务及战略自由度,也便于将创新元素加入其业务生态,而无需承担整个风投项目失败对其整体业绩报表的风险。

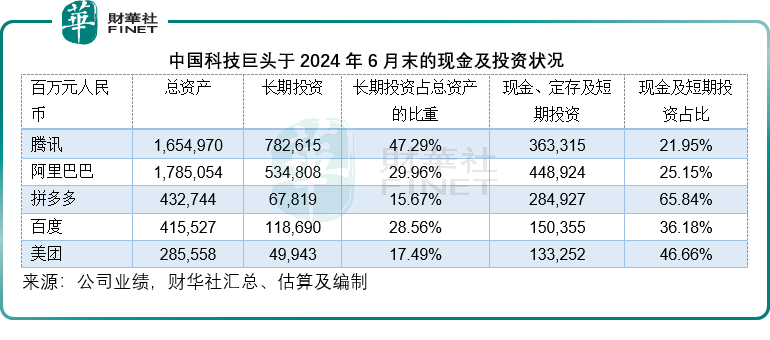

见下表,腾讯的长期投资(账面值)占了其资产总值的47.29%,而现金、存款及短期投资占比则达到21.95%,也就是说该公司有接近七成的资产是现金和投资。阿里巴巴、百度和美团的这类资产也占了一半以上。拼多多则主要持有现金,其长期投资也主要为持作出售和持至到期的债券,这些资产的共通点是容易变现,这也与拼多多接下来的战略安排有关,该公司从当前的流量为主转为质量为主,并为此进行重大投入。

总结

尽管中国科技巨头与美国科技企业在投资与持现方面存在分歧,但是它们的共同特点是,都向研发投入了大量资源,并将继续通过未来的资本投入来保持科技领先的竞争力。与此同时,它们都将大量的经营活动净现金流入用于派息和回购,财华社留意到,部分科技企业用来派息和回购的资金比其资本开支还高出不少,例如谷歌回馈股东的总额达到658亿美元,但全年资本开支仅443亿美元,这也意味着这些科技巨头认为其估值被严重低估,或比不知道成败的投资更具吸引力。

降息周期展开后,由于前期的利率依然处于较高水平,短期或不会对科技巨头带来太大的影响,但是随着降息的累积影响释放,科技巨头的投资净回报或将提升,其估值有望得到市场的重新评估。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)