9月18日(当地时间),美联储为期两天的货币政策会议结束,宣布将联邦基金利率目标区间下调为4.75%至5.00%,即降息50个基点,这也意味着美联储正式启动新一轮降息周期。

美联储在9月的声明中表示,委员会坚定地致力于支持最大限度的就业,以及将通胀恢复至2%这一目标。美联储同日发布的点阵图显示,对2024年的联邦基金利率中值的预期为4.4%(6月预期值为5.1%),这暗示美联储有可能在年底前再降息50个基点。

在美联储降息的大背景下,机构预期中国资产的吸引力有望上升,中概股作为在美股上市的中国资产比较特殊,引起了许多投资者的关注。

一些大市值中概股下半年表现亮眼

过去几年,中概股的表现相当不如人意。

譬如,以代表中概股的纳斯达克中国金龙指数遭遇连番下挫,直接创下纪录连跌4年。

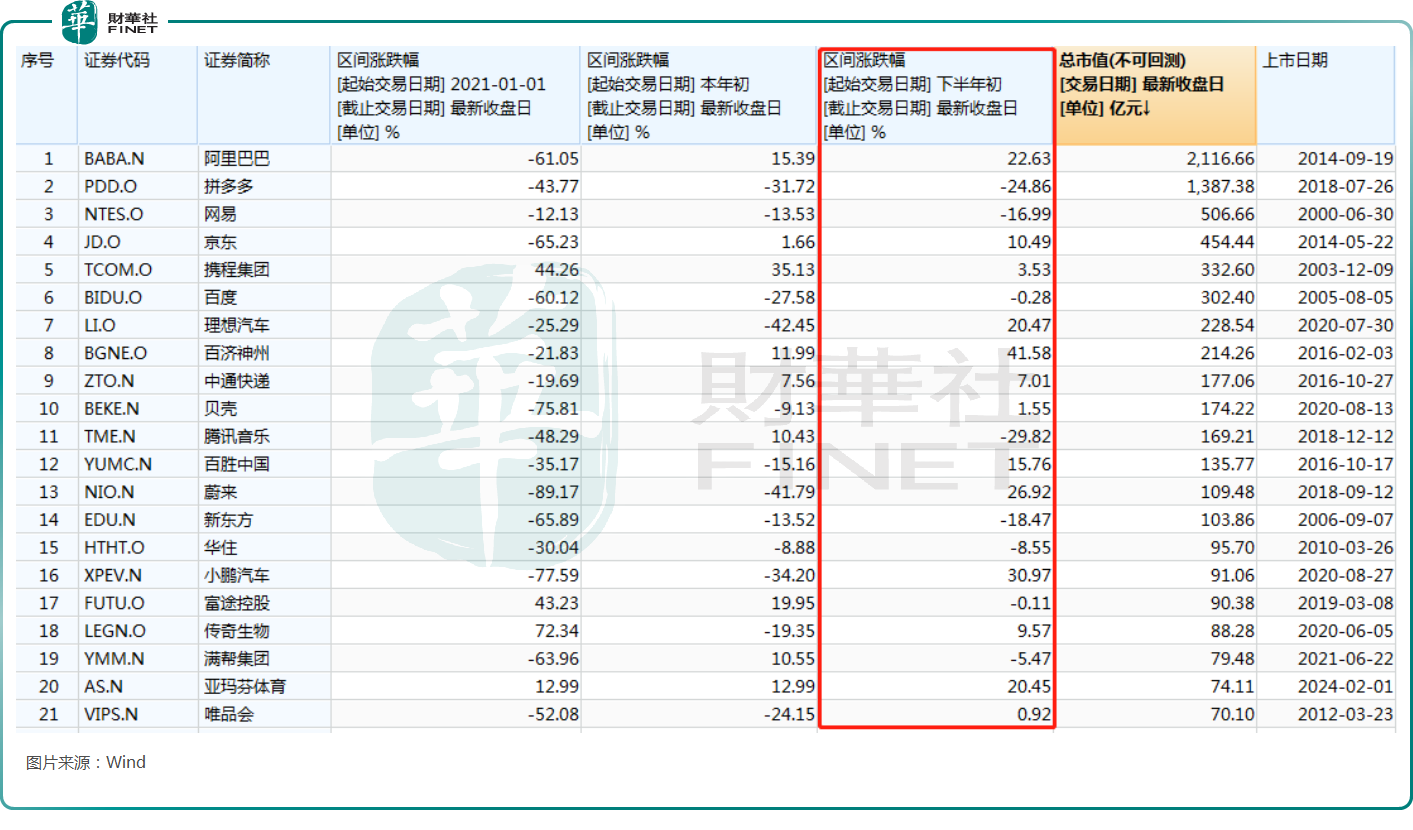

个股层面,更是跌多涨少。虽有携程网(TCOM.US)、传奇生物这样整体表现不错的标的,但以阿里巴巴(BABA.US)、京东(JD.US)、百度、蔚来(NIO.US)等为代表明星中概股整体表现不佳。

不过,连番大跌后,中概股近年已经呈现出窄幅盘整之势。

具体而言,2024年以来,阿里巴巴、京东、百济神州、中通快递、腾讯音乐、哔哩哔哩等一些大市值的中概股已经在年内实现上涨,好于此前连续下跌的表现。

对比来看,不少大市值中概股在2024年下半年取得了不错的涨幅,整体优于年初至今的表现,这表明许多中概股在今年下半年的走势比较强劲。

降息之下,中概资产继续回升?

美联储降息之后,部分机构视此为对中国资产的积极信号,认为在美国上市的中概股有望迎来进一步的回升机遇。

在估值方面,开源证券研究人员近日在研报中称,互联网行业的中概股在近两年,尤其是2021年7月以来,经营效率有了大幅提升。

伴随着一些中概股基本面或财务状况的显著改善,再叠加股票回购,显示出其现金流状况良好,经营质量高。这些原因也导致了外资投行提升了某些中概股的评级。

另外,目前一些电商龙头企业的估值仅为8倍左右,不到9倍。而一些综合性互联网公司或科技类中概股的估值达到15倍。与海外市场,如英伟达等M7公司的估值相比,这些中概股的PE确实较低。如果未来美国降息,长期资金会重新配置资产。

开源证券研究人员还指出,中概互联网公司在AI领域掌握大量数据,但在人工智能技术和大型模型不断推出的背景下,其估值并未相应提高。

开源证券研究人员表示,“未来某个时间节点,这些因素会在估值上为它们加分。从横向对比及分析其商业逻辑和潜力,中概股显得更具性价比,这可能是外资投行看好并提升评级的原因,也是为何现在不同类型资金增持它们并不令人意外。”

还有一些投资者认为,降息通常会降低资金成本,提升投资者对风险资产的偏好。在低利率环境下,投资者或更愿意承担风险以追求更高的回报,这将会增加资金对中概股的投资兴趣。

值得一提的是,在盘后降息消息传出后的次日(当地时间9月19日),纳斯达克中国金龙指数出现了显著异动,跳涨了4.15%。

这些方向获看好

近期天风证券连发研报称,全球市场比较下,中国资产当前仍具性价比。在预期逐渐修复、期待后续基本面逐渐改善的基础上,当前港股中概仍具估值吸引力,风险回报比高。

在具体的方向上,天风证券建议关注:互联网平台、新势力、新消费、OTA&出行、Web3金融科技,以及有望受益于政策的困境反转标的。

而在前两个月,民生证券也称,北美降息背景下,1)看好海外中国资产互联网龙头;2)看好教培,行业趋势依旧强势,建议回调后加仓;3)积极关注海外中国资产的优质小票;4)关注中概特别股息标的。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)